电力ETF来了

今年异常火爆的电力板块,本周迎来首只行业指数基金——电力ETF,它的到来填补了电力板块指数投资工具的空白,也给投资者带来更多的选择。

那么电力行业当前的基本面状况如何?电力ETF产品自身的实力怎样?下面ETF之家跟大伙详细聊聊。

先从底层资产讲起。

作为指数投资工具,其底层资产对标的指数是我们研究的重点。电力ETF所跟踪的标的指数是中证全指电力公用事业指数(指数代码:H30199,简称:电力指数),其成分股来自中证全指样本股中的电力公用事业行业股票,简单来讲就是一键打包A股电力板块,属于典型的行业指数。

截止当前,电力指数包含53只成分股,个股平均自由流动市值大于150亿元,市值风格介于沪深300和中证500之间。前十大权重如下:

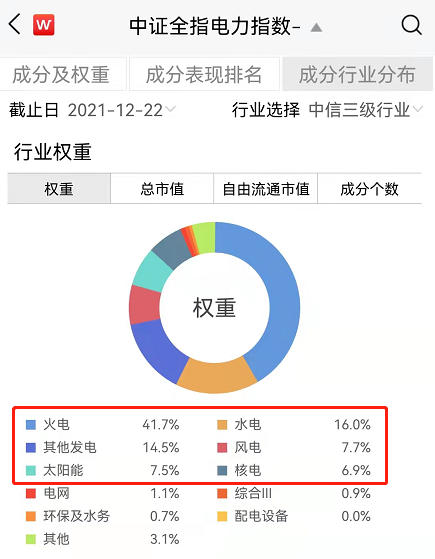

头部权重基本上囊括了A股电力板块的龙头企业,具有较好的代表性。这里需要明确一点,该指数是电力行业指数,并非一些自媒体为博取眼球所标注的“绿色电力ETF”,我们可通过指数成分股行业分布来确认:

如上图所示,选择中信三级行业作为划分,该指数第一大行业权重是火电,占比41.7%,其次是水电16%,其他发电占比14.5%(地热等),而纯正意义上的绿电,比如风电、太阳能合计占比仅15%,只能说涵盖了“绿电”。

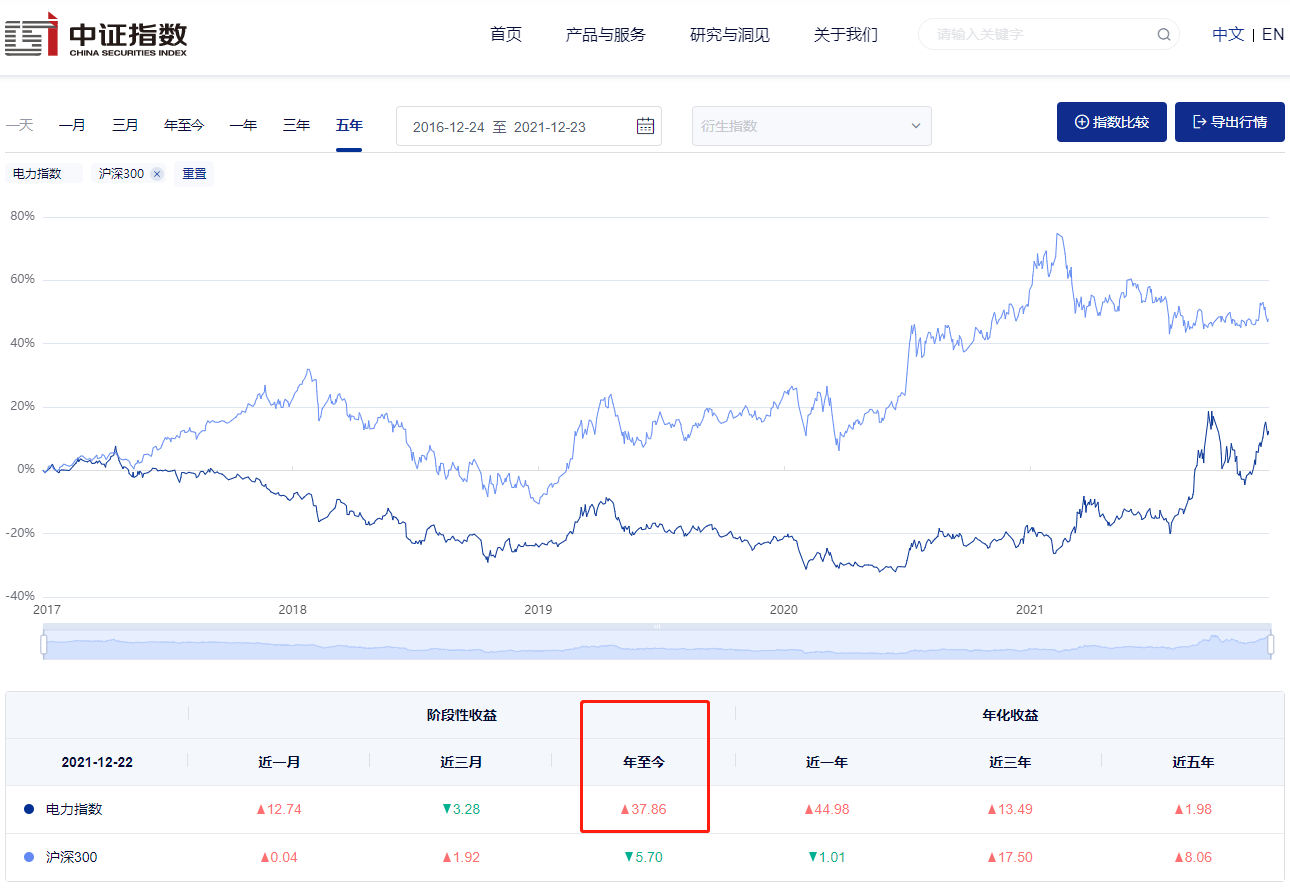

再看历史业绩。近5年没能跑赢沪深300指数,但今年表现尤其“生猛”,年内涨幅达37.86%:

促使板块爆发的缘由也清晰明了,一方面是“双碳”背景下行业迎来改革,目前处于传统能源向清洁能源转变的起步阶段,细分行业的绿电成为今年的风口,带领整个板块崛起;另一方面是进入9月份,缺电愈演愈烈,带动传统火电行业暴走。

绿电+火电双电驱动下,低迷了5年的电力指数全面爆发。

当然,这一走势也反映在了估值上,此轮上涨主要还是拔估值,业绩还未体现。截止当前电力指数PE估值也来到历史高位28.64倍,处于自2013年指数上市以来的99.77%历史百分位:

至于当下的高估值,我认为应该客观来看待:

电力板块作为公共事业范畴,纵观海外市场普遍在20PE以下,电力指数接近30倍的PE的确是不便宜。但考虑到行业处于转变期,绿电赋予了行业新的增长点,市场给予阶段性的高估值也有合理的一面。

比如指数前十大权重中的三峡能源、太阳能、节能风电等企业,本身处于高增长期,盈利增速也好于传统火电企业,未来对指数本身的估值消化起到重要作用,待四季度业绩披露指数估值大概率往下修正。

最后,回到最核心的话题,电力指数的投资价值,我从如下几个方面聊聊个人看法:

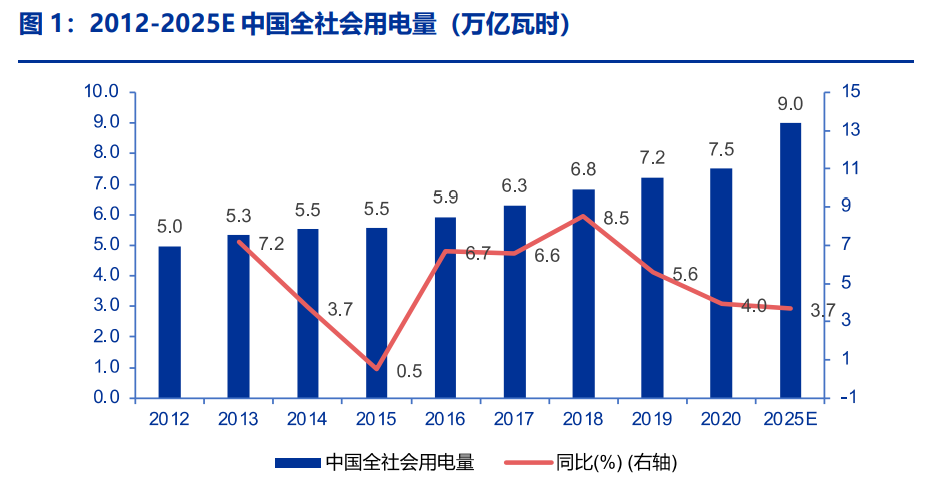

1、电力板块整体属于增量市场,尤其是近年来随着下游新能源消费端崛起、双碳政策日益严苛,例如工业端的电气化设备、居民消费端新能源产品普及,促使电力需求上升。

当然,电力行业发展并不像消费品动辄20%以上的增速,我们可以参考中电联的“十四五”发展规划数据:预期在2025年,全社会用电量9.0万亿千瓦时,“十四五”期间年均增速 5%;全国发电装机容量 28.5 亿千瓦,年均增速 5.9%。

因此,不要对行业整体抱有太高的期望,回归本质它依然是公共事业。

2、相对来讲,我认为电力板块内的绿电更值得期待。一方面是随着风电、光伏设备单位成本下降,发电成本逐渐体现优势,相比传统的火电,新能源电站运营更有利可图。

根据过往的数据,煤电企业毛利率基本在10%-15%,营业成本中燃料成本占比超过70%,碳中和背景下煤炭价格大概率中枢上移,煤电企业的盈利天花板显而易见。

而新能源电站运营由于没有燃料成本,毛利率普遍可达30%以上(随技术迭代,降本增效更明显),新能源转型带来度电利润扩张天花板更高。

3、此外是行业变革带来的估值溢价,电力指数成分股中相当一部分企业正从传统煤电转型为绿电企业,虽然过程很漫长,业绩兑现也不容易,但不影响市场对它估值重塑。

综上所述,来个总结:

当前电力板块正处于改革期,潜在机会大于风险,而电力ETF(代码:159611)的到来给了我们一个较好的行业投资工具。但记住了,它获取的是行业贝塔收益,如果要获得阿尔法收益,绿电或许是更好的选择。