根据统计,到目前为止所有离任的公募基金经理(共 1700 多人)任公募基金经理的平均年限为 4.8 年,在最后一个任职的基金公司任职的平均年限为 2.9 年。到目前为止所

有公募基金管理年限在 5 年以上的基金经理(共 1000 多人)中,只有不到 100 人在任职最长的基金公司任职超过 10 年。

根据前文测算,如果希望获得高额年化收益,需要经历一个牛熊轮回,定投大约 60-120期,在 5-10 年的定投长跑中,很难与一位优秀的公募基金经理一路同行。

中证500 被动指数基金为理想定投标的

目前市场中股票指数基金种类繁多,所跟踪的指数有三类:市值相关指数(沪深 300 指数、中小板指数、创业板 50 指数等)、行业相关指数(中证军工指数)和主题相关指数(上证 180 公司治理指数等)。

我们认为市值相关指数,尤其是上证 50 指数、沪深 300 指数、中证 500 指数和上证综指最能反映资本市场长期走向。根据指数构成及过往经验,四只指数中中证 500 指数波动率最高,有利于增强定投收益。

目前跟踪中证 500 指数的被动指数基金超过 10 只,投资者可以选择跟踪误差较小、管理规模较大、申赎费用低廉的基金进行定投。

5、 选择定投周期:根据收入周期,易于长期坚持

目前在主流基金交易平台及基金公司官网上,投资者可以自己选择定投周期:每月、每周、每日等。

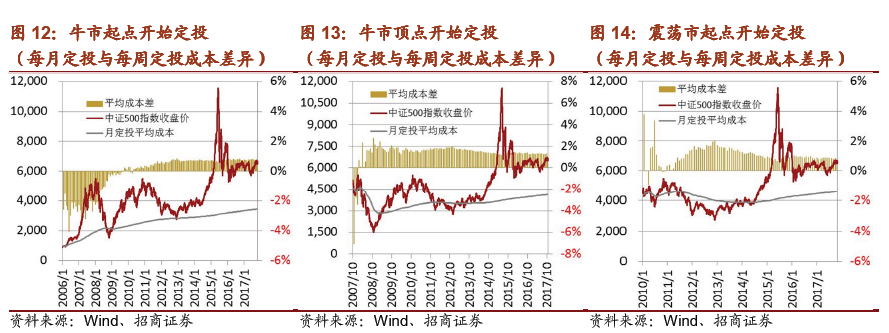

测算每月定投与每周定投的平均成本差异,可以发现长期来看每周定投成本稍高,但最终差额仅在 1%左右,对投资收益影响较小。

测算每月定投与每日定投的平均成本差异,可以发现长期来看每日定投成本稍高,但最终差额同样在 1%左右,对投资收益影响较小。建议投资者根据收入周期计划定投,更易于长期坚持。

6、选择每期定投金额:合理规划,利于长期坚持

与申购公募基金的最低额度相同,每期定投的最低额度为 10 元。投资者在计划定投时, 建议根据每月可投资收入情况,在可投资范围内,选择较低的每期定投金额,尽量坚持每期定投,以充分发挥定投的优势。

7、 选择定投时点:影响不大

目前在主流基金交易平台及基金公司官网上,投资者可以自己选择定投时点,以月为周期定投的投资者可以选择月中任意一个交易日进行定投,以周为周期定投的投资者可以选择周一到周五之间任意一日进行定投。

由于短期内指数的涨跌受随机性影响较大,并没有显现出明显的日历效应2,即是说, 从较长期的时间跨度来看,在月内选择不同的日期定投,对最后收益的影响不大。建议投资者根据收入周期选择定投时点,比如工资日第二天进行定投,更易于长期坚持。

8、智能定投

有的投资平台为定投投资者提供“智能定投”服务。“智能定投”一方面是希望通过调整每期定投金额,在市场低点增加投资金额,在市场高点降低投资金额,以达到尽量降低定投平均成本的目的;另一方面,“智能定投”可以设置自动止盈,投资者无需关注市场,可以持续进行定投。

由于调整定投金额需要判断市场处于低点还是高点,“智能定投”根据不同策略构建择时模型,根据市场平均 PE 等指标进行择时判断。采用“智能定投”的投资者需要注意:

. 择时策略与模型优劣各异,优秀的策略与模型能够增强收益,策略或模型失效也可能影响收益。

. “智能定投”一般需要投资者设置基准定投金额以及定投金额浮动的比例,比如市场低点投资基准金额的 100 - 120%,市场高点投资基准金额的 80 - 100%。建议投资者根据月可投资资金实际情况,选择适当浮动比例,避免由于资金不 足,影响投资效果。