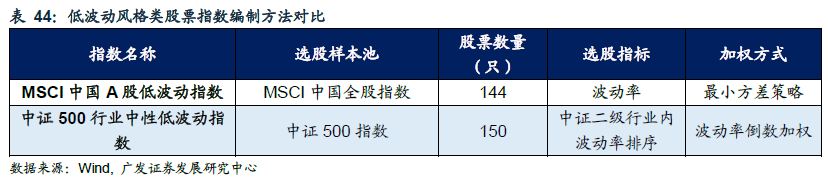

目前已上市的低波动风格类ETF有平安基金的MSC丨低波和华安基金的500低波 ETF。其中,MSC丨低波ETF是在MSCI中国全股指数覆盖的A股的大、中盘公司 中,采用最小方差策略优化构建的低风险股票组合,目前组合内覆盖约150只股 票。500低波ETF是在中证500成份股内,按照个股波动率在所属中证二级行业的排 序,选取波动率最小的150只股票,在保持行业中性的同时,采用波动率倒数对个 股加权构成投资组合。

三、固定收益类ETF

相比权益类ETF,固收类ETF的发展相对较慢,主要原因为债券主要交易场所 为银行间市场,指数成份较多,管理难度大。债券ETF则主要由国债ETF组成,债 券ETF除一只产品外其余产品均在上海交易所上市。债券ETF均是指数基金,但一 般采用抽样复制法管理。

虽然债券ETF发展相对权益类ETF缓慢,但最近发行速度有所提升。在现有的 11只产品中,只有三只产品在2017年之前上市。剩下的产品均为近两年发行,依 然有一部分产品处于审批及待发行阶段,在未来债券ETF市场会进一步丰富。

3.1国债ETF

国债是以国家信用为担保的最高信用等级的债券投资工具。跟踪国债指数的 ETF共6只,其中5只已经上市。已上市的ETF中两只追踪的指数为中期国债,其余 均为10年期久期较长的国债。

最初国债ETF的成立目的是配合国债期货作为现货段的套利工具,直至今日国泰上证5年国债ETF依然保持着活跃的成交。

国债ETF由于国债本身的流动性问题,均采用抽样复制的管理方式。持仓一般 低于10只债券,因此总体基金规模均有所局限。债券ETF管理费用一般低于股票型 产品,大多产品管理费在0.3%以及以下。

3.2地方政府债ETF

除国债之外唯一的利率债投资工具是海富通上证10年期地方政府债ETF (511270.OF)。该产品主要追踪上证5年期国债指数。上证10年期地方政府债指数 样本券由在上海证券交易所上市的剩余期限为6.5-10.25年的地方政府债组成,采用 市值加权计算。该基金上市交易时间较短,但成交相对较为活跃。

地方政府债ETF持仓相对较多,该基金规模也相对较大。申购赎回时基本可以 使用现券进行。由于持仓流动性的关系,该基金存在一定的贴水。

3.3公司债ETF

公司债ETF主要发行方为上市公司,相对数量较多。是进行信用交易的投资工 具。跟踪公司债指数的ETF共3只,其中2只已经上市。已上市的两只产品跟踪指数 为上证周期产业债和沪质中高债指数。

公司债ETF虽然也多采用抽样复制的方式管理,持仓相对国债ETF数量更多, 并且部分基金(包括企业债ETF)可以使用现券申购。但公司债ETF现阶段成交相 对不活跃。

3.4企业债ETF

企业债主要由长周期央企项目建设和城投债组成,市场现有产品只有一只上证可质押城投债ETF。海富通上证可质押城投债ETF (511220.OF)成立于2014年, 跟踪基准为沪质城投指数。上证可质押城投债指数的样本由沪市剩余期限1年以 上、债项评级为投资级以上、符合中国证券登记结算公司对可质押债券要求的城投 类债券样本组成。该基金平稳运行超过4年,实现22%的累计收益。申购赎回现均 为允许现金替代。