1.2指数基金规模效应与先发优势显著

在美国。低费率是指数基金区别于主动基金的核心优势,美国股票型指数基金、债券型指数基金费率仅为主动股票型基金、债券型基金费率的1/9、1/8。市场竞争加剧下基金产品费率下降为大势所趋,21 世纪以来,美国基金行业费率屡创新低,但被动型指数基金费率下降比主动型产品更快。2000 年,主动股票型基金费率约为指数股票型基金费率的3.9 倍,2017 年已经扩大至8.7 倍;主动债券型基金费率为指数型债券基金费率的7.9 倍,也反映了被动型基金的规模经济特征。

被动型基金的规模效应下美国巨型资产管理机构诞生。2017 年末,全球AUM 前10的资产管理机构美国占8 家;其中,贝莱德6.3 万亿美元、先锋4.9 万亿美元、道富集团2.8 万亿美元,位列前三。贝莱德ETF 基金规模全行业第一,道富集团是全球第一支ETF基金的发行人,先锋集团开放式指数基金管理规模全行业第一,同时也是全球第一支开放式指数基金的发行人。

先进入者在被动型基金产品具备先发优势。美国最早的指数基金是由先锋集团于1976年发行的跟踪S&P 500 指数的先锋标普500 指数基金,此后20 年间股票市场综合指数的基金被大量发行。先锋集团先发优势十分显著,据我们统计,截至2019/1/3,全球前10大开放式指数基金产品合计规模2.23 万亿美元,先锋集团共9 支,合计规模2.08 万亿美元,占比93.1%。

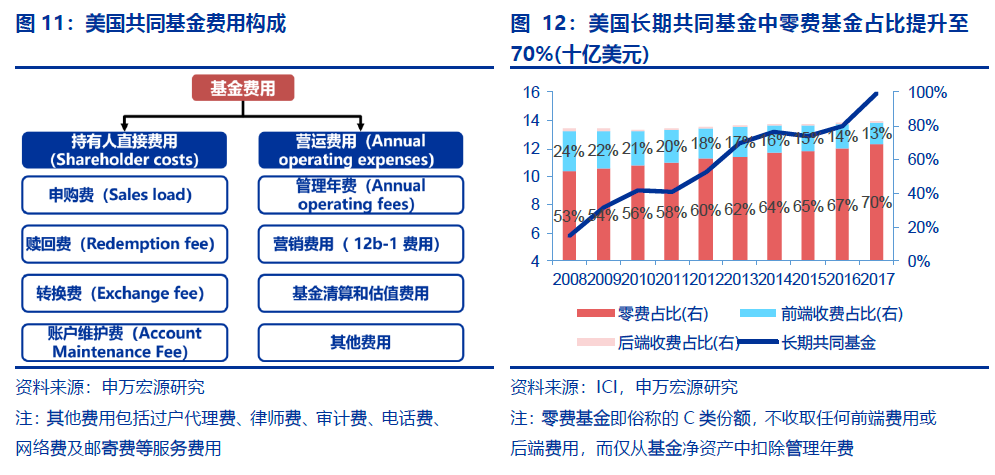

2. 美国共同基金的费用构成

2.1 共同基金费用构成

在美国,共同基金的费用可以分为基金持有人直接费用和基金营运年费。直接费用(Shareholder costs)在交易发生时承担,由基金购买人一次性支付,包括申购费、赎回费、转换费、账户维护年费等。基金营运费用(Annual operating expenses)则将每年在基金的净资产中按一定的比例扣除,包括管理年费、营销费用(12b-1)、其他费用等。

近40 年,美国共同基金各项费用发生了较大的变化。美国共同基金收费体系走向成熟,展现出以下特征:

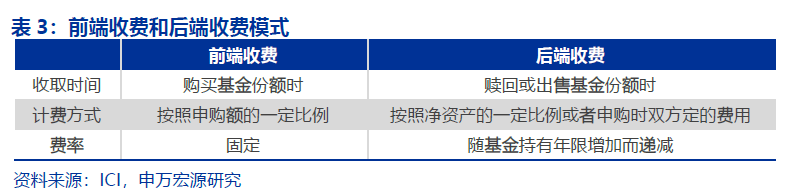

申购费用率不断下降,大部分共同基金取消前端收费。申购费作为一种前端费用(Front-end load),在基金持有人购买时收取,作为固定成本影响基金持有人的购买需求,目前,许多美国基金公司采用极低的申购费率或者免申购费用。

后端收费逐渐被12b-1 费用所取代。后端收费(Back-end load)一般按净资产比例收取,设计为随持有年限的增加而降低费率,超过一定年限后可免费,可避免持有人在获益前就支付高成本的不合理情形,一定程度上约束了投资者的赎回及抛售行为;但随着市场竞争加剧,后端收费模式逐渐被免费基金所替代。

零费基金降低持有人的固定成本,发行比重持续提升。许多共同基金为了吸引投资者,采用零费基金(No-load Funds)形式,即不收取任何前端费用或后端费用,而仅从基金净资产中扣除管理年费,最大化降低基金持有人的固定成本。

共同基金收费方式多元化,按照前后端收费和12b-1 费率的不同,基金份额被设计成A、B、C 类份额及零费基金。A 类份额收取前端费用且一般>1%,申购额到达一定门槛后申购费率有折扣,具有投资期限越长则成本越低的特性,且12b-1 费用低于B 类份额。B类份额采取后端收费且一般>2%,经过一定年限后经纪商销售的B 类份额可转换成A 类,但12b-1 费用较高;C 类基金份额在满足一定年限后不收后端费用,12b-1 费用率低于B类,申购费一般≤1%。

在零费基金未兴起前,A 类份额是退休金等长期资金的更优选择,C 类份额是短期资金的更优选择。若投资期限较长,A 类份额总回报率更高。我们以初始投资本金1 万美元为例,某基金对A 类份额收取0.25%的12b-1 手续费,对C 类份额收取1%的12b-1 手续费。假设A 类份额前端收费为3.75%,C 类无前端收费,则初始投资额为9625 美元、10000 美元;在年回报率为8%的假设下,持有1-3 年均为C 类份额收益更佳,而10 年则A 类投资收益更佳。