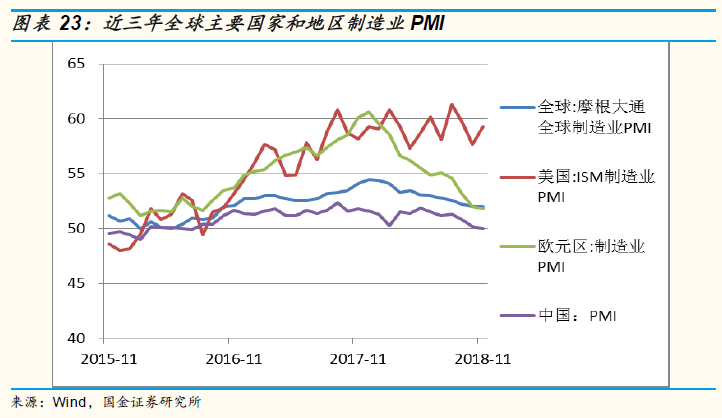

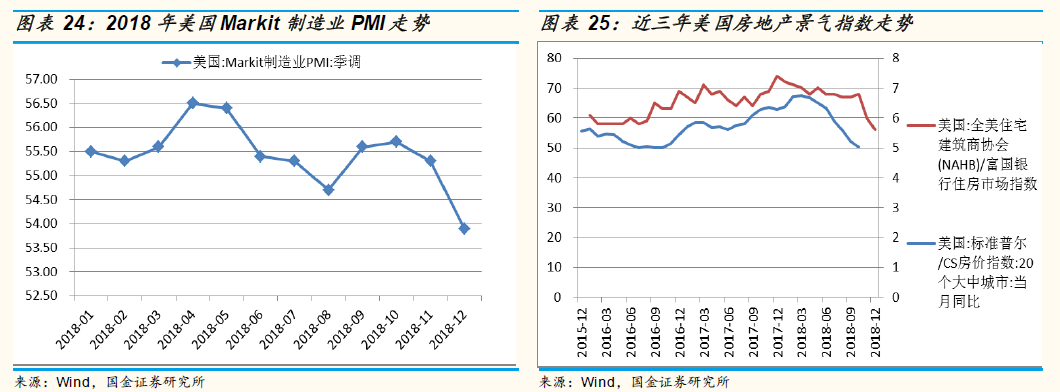

就年底披露的最新经济指标来看,美国经济存在见顶回落的可能性:修正 后的美国三季度实际 GDP 年化季环比终值为 3.4%,低于初值 0.1 个点; 美国制造业 PMI 高位回落,12 月 Markit 制造业 PMI 为 53.9,较 11 月下 降 1.4 个点;加息周期造成住房抵押贷款利率上行、房地产景气度边际放 缓,而历史上房地产景气见顶往往对股市见顶有预警作用。

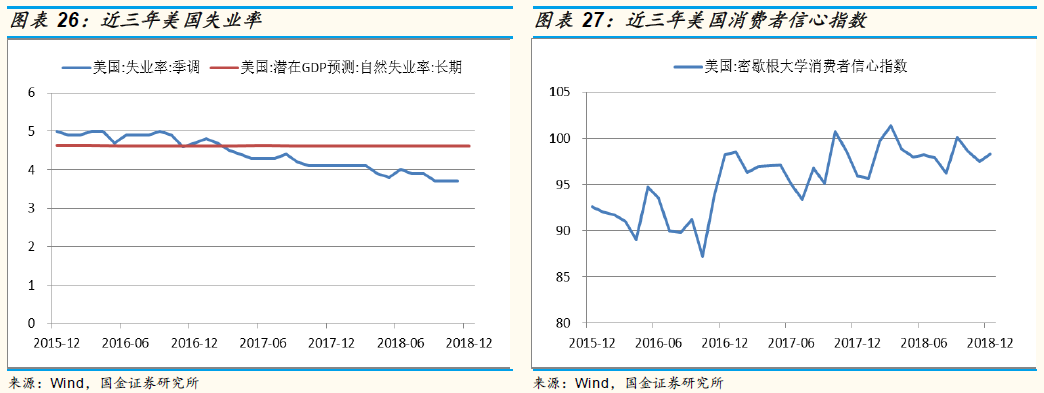

不过,截至目前各种宏观经济指标并未发出 2019 年将发生衰退的信号。 例如,2018 年以来在减税等刺激政策推动下,美国就业延续了此前的复苏 趋势,失业率已连续 20 个月低于国会预算办公室预测的自然失业率水平, 持续处于充分就业状态,10 月以来进一步降至 3.7%,创上世纪 70 年代以 来历史新低。此外,由密歇根大学消费者信心指数衡量的美国消费者信心 也依然处于上行通道。

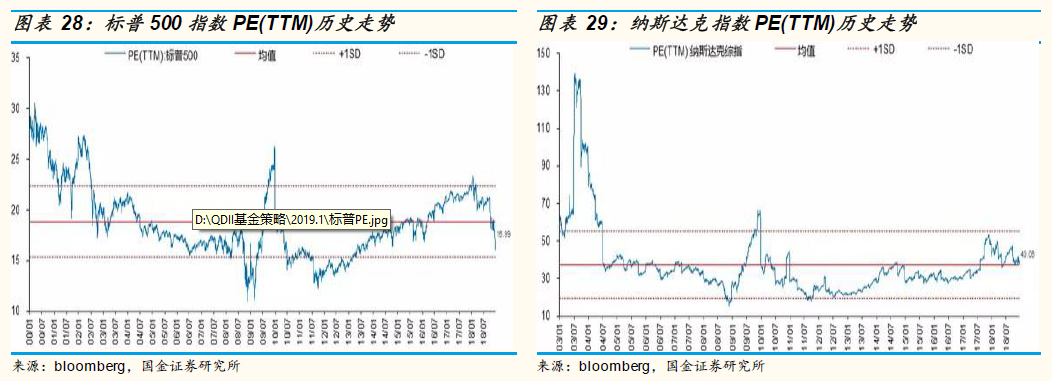

从估值角度来看,美股目前已落入相对低洼地带。经历 2018 年 10 月以来持续下跌,当前美股估值已从 2011 年来的历史高位回落至接近 2000 年以来均值-1 倍标准差的水平。截至 2018 年 12 月底,标普 500 指数市盈率(TTM)为 18.9 倍,市净率(LF)为 2.91 倍;纳斯达克指数市盈率(TTM)为39.9 倍,市净率(LF)为 3.89 倍;道琼斯工业指数市盈率(TTM)为 19.0 倍,市净率(LF)为 3.71 倍。但在前文所述的多重因素压制及脆弱市场情绪扰动下,未来短期内不排除估值还有进一步下探的可能性。

2、绩优基金筛选

2.1、美股基金概览

根据 2018 年基金三季报,QDII 基金中对美股的投资比例超过 30%的共计 59 只 (不同币种与份额分开计算),按投资范围可分为三类:专注于美股市 场的 QDII-美股共 37 只,覆盖全球范围的 QDII-全球 11 只,以互联网行业 为主题的 QDII-互联网 11 只。

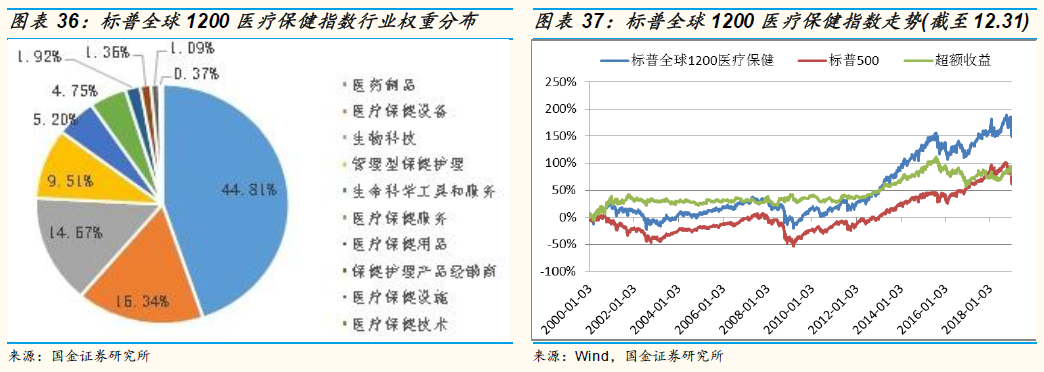

按投资标的及风格进一步划分:QDII-美股的 37 只基金中主动型仅有 2 只,为嘉实美国成长及其美元币种;其余均为指数型,其中 18 只为宽基指数基金,含标普系列指数基金 7 只、纳斯达克 100 指数基金 11 只;另 17 只为跟踪各类行业指数基金,包括标普全球 1200 医疗保健与标普 500 医疗保健等权重这 2 个医疗保健指数的基金 4 只、标普全球农业指数基金 2 只、纳斯达克生物科技与标普生物科技精选行业这 2 个生物科技指数的基金 4只、标普美国品质消费与标普全球高端消费品这 2 个消费指数的基金 5 只、标普 500 信息科技指数基金 2 只。QDII-全球的 11 只产品全数为主动投资型,其中 3 只以医疗保健为主题、1 只以科技领域为主。QDII-互联网的 11只基金中有 9 只为主动型,另 2 只分别跟踪中证海外中国互联网 50 与中证海外中国互联网这 2 个指数。

从规模角度分析,2018 年三季度末投资涉及美股的基金多数规模不足 1 亿。 具体来看,落在 0~1 亿规模区间的共计 26 只产品,占比超过四成;包括 QDII-美股类 20 只、QDII-互联网 5 只、QDII-全球 1 只。经历年底的赎回潮后,截至 2018 年 12 月 31 日运作规模超过 10 亿的只有 4 只基金:QDII- 全球类的华夏全球精选 39.24 亿元,QDII- 美股类的广发纳斯达克100 为 13.84 亿元,QDII-互联网类别的交银中证海外中国互联网 10.17 亿元、嘉实全球互联网 13.20 亿元。

2.2、美股-行业基金:防御板块-医疗基金

鉴于 2019 年美国经济增速不排除筑顶回落可能、美股走势恐受多重因素 压制而反复磨底,我们建议投资者在适度降低美股 QDII 配置比重的同时, 通过审时度势调仓换股,重点关注和宏观经济关联度较弱、具备景气度向 上的行业,当前优先推荐防御性能相对优秀的医疗保健行业基金,以达到 穿越市场动荡、降低组合波动性的目标。

医疗健康行业是典型的抗周期行业。分析发现,美国经济增长周期越靠近 晚期,投资者对医疗保健板块的投资热情往往越上升。即便是在经济前景 不确定的环境下对医疗保健的需求依旧稳定,故医疗保健板块的波动性相 对其他板块较低,是全球各大行业中增长较为稳定的行业之一。而欧美国 家尤其是美国对医疗保健更为重视,医疗支出非常高。根据 Statista 数据 显示,美国将 GDP 的 18.2%用于医疗保健,其在医疗方面的支出是其他 高收入国家的两倍左右。