原油市场则最为大起大落。2018 年前十个月,原油投资始终处在多头市场,OPEC+成员国在 2017 年开始减产造成供给短缺,美国轰炸叙利亚、打击

俄罗斯、制裁伊朗等行动更令原油的风险溢价不断攀升。然而在 10 月初油价创新高后市场风云突变,在美国释放战略库存、伊朗原油禁运程度弱于预期、OPEC+同意增产、美元升值以及外界对于经济前景衰退担忧泛起等 多重因素扰动下,国际原油数月来的供求关系发生逆转,关于原油供应过剩的担忧愈演愈烈,导致国际油价快速进入下跌通道。布伦特期油价格从10 月 3 日每桶高于 86 美元跌至 12 月 31 日的每桶 54 美元,全年内跌幅达 18.72%;美国 WTI 期油价格较 10 月触及的近 80 美元高点下跌至 49美元,年内累计跌幅 16.19%。

随着各类风险资产轮番跳水,原本存在感不强的债券和黄金则因年内跌幅 最小而受到关注。2018 年以来债券市场的一大特点是高信用等级与低等级 品种出现明显分化。在去杠杆严监管的背景下,境内债市违约事件集中爆 发的风险传导效应叠加美国国债利率持续上行,共同抬升市场避险情绪, 使得中低等级企业融资面临较大困难,其发行的美元信用债利差不断走阔; 6 月中旬以来美元人民币汇率的贬值更加剧了中资美元债的下跌。年内高 收益债跌幅明显,而投资级债券表现较为稳健。

黄金价格的全年高点出现在 2018 年 1 月底的接近每盎司 1400 美元,但随之开始震荡下跌,至 8 月份陷入全年低谷。年内美联储如期加息四次,全

年大部分时间美元持续走强,美国经济在前三季度也表现出极具韧性的复苏形势,使得以美元计价的黄金价格易降难升,一度令投资者冷眼相待。但随着以美国为首的全球股市接连暴跌,以及美联储加息预期转变、国际贸易争端、英国脱欧、意大利债务问题等诸多风险因素接连引爆,10 月份 以来市场对黄金的避险需求陡然升温,金价随之走高。截至 12 月 31 日, COMEX 黄金已攀至每盎司 1285 美元,年内跌幅缩窄至 1.56%。

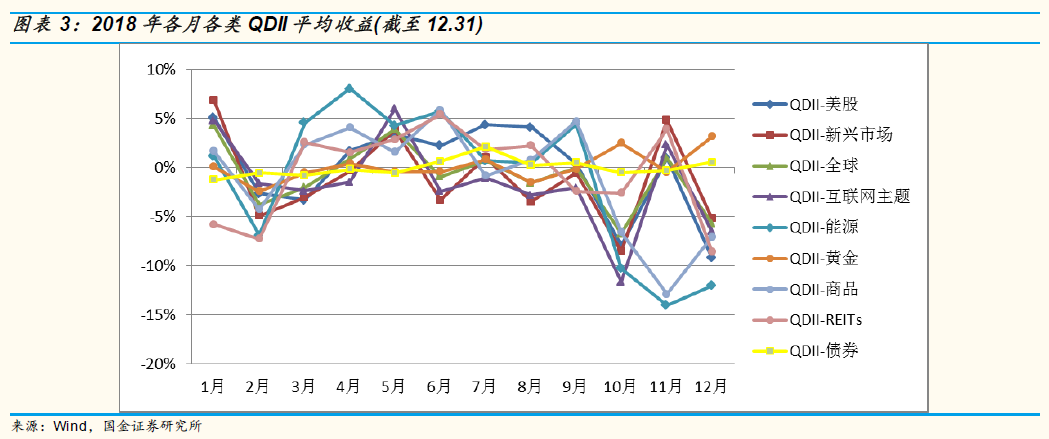

聚焦 2018 年各个月份的 QDII 基金表现,各类品种均随各自基础市场走势 而跌宕起伏。从全年各类型平均收益的月胜率来看,美股与能源这两类均 以 66.67%的胜率领先,但也都因四季度大幅下挫而回吐全年涨幅,原油更 是年度收跌超过 15 个点。商品与 REITs 胜率 58.33%,商品类包含投资油 气的基金,整体收益情况与能源类相似,REITs 则随着美国房地产景气在 3~8 月持续取得正收益。全球、黄金与债券这三类 QDII 全年表现平平,但12 月份仅有黄金(3.16%)和债券(0.52%)这两类平均收益为正。新兴市场类别以及以互联网中概股投资为主的互联网类别则跌多涨少,全年整体表现较为低迷。

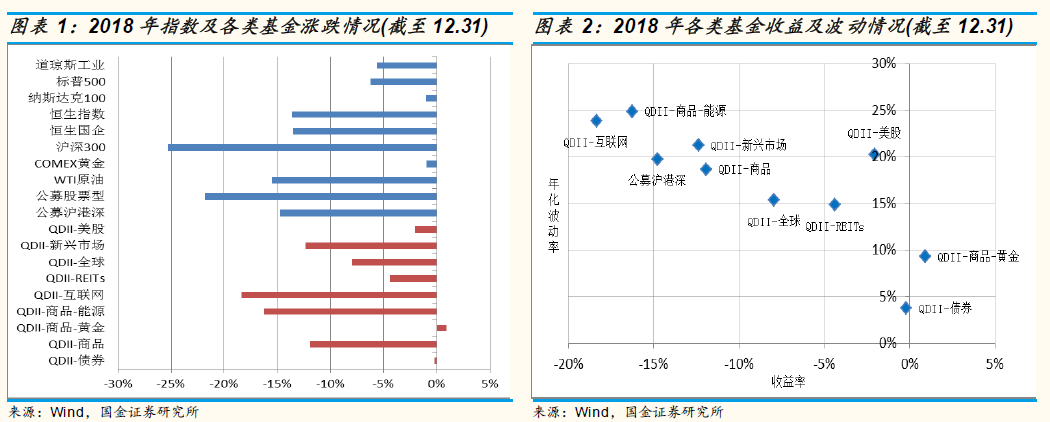

从 QDII 基金全年总收益看,美股及原油在四季度暴跌令相应类别基金功亏 一篑,新兴市场基金年内大部分时间随标的市场震荡下行,QDII 几大主流 类别均在年终收跌。截至 12 月 31 日,纳入国金证券统计的 201 只运作满 一年的 QDII 基金(不同币种及份额分开计算)全年平均收益-7.70%,相比同 期 A 股指数(沪深 300 指数-25.31%)及股票型公募基金(-21.83%)尚有相当 的抗跌优势。

具体到产品,共计 201 只产品中年度取得正收益的 45 只,占比约两成。由于 2018 年 4 月起人民币相对美元贬值,同一只产品的人民币种普遍比美元现汇现钞的年收益高 5%左右。其中,人民币种的债券基金几乎全数落在正收益区间。年度收益率居首的是投资具有中国概念债券资产的融通中国概念(9.07%),在 2018 年以较为保守的投资策略应对美元债市场的波 动加剧,在美元债上整体持仓保守、期限很短,主要以票息收入为主。不 过我们注意到该基金规模目前只有 0.19 亿,故不排除此前因赎回手续费造成的业绩飙升。年收益榜单第三的是我们 2018 年一直推荐的工银瑞信全球美元债人民币(6.14%),该基金投资于美元投资级债券的比例不低于非现金基金资产的 80%,在全年高收益债跌幅明显、投资级债券稳中有升的背景下,凭借核心配置投资级信用债和浮息债的策略,在各类基金中脱颖而出。股票型基金中,年度回报率领先的广发全球医疗保健人民币(7.30%), 其标的指数标普全球 1200 医疗保健年内逆市上涨 1.56%,该基金又额外 赚取了约 5 个点的汇兑收益。此外,跟踪标普美国品质消费指数的华宝标普美国品质人民币(5.47%),以及锚定纳斯达克 100 指数的系列产品等,均取得了超过 3%的年收益。另外,因临近岁末和节假日,目前多数基金已暂停申购赎回。