港股的股息率较高:恒生国企指数股息率排亚太地区主要股市最高,恒生 指数股息率排亚太地区主要股市第三,较美国 10 年期国债收益率高出 4 厘 左右,对海外资金有一定吸引力。港股的另一大优势是其稀缺性:港股具 备 A 股没有的优秀公司,质地良好且龙头属性更强,此类兼备业绩基本面 及估值安全优势的龙头企业具备超跌带来的投资机会。2018 年港交所 IPO 制度改革掀起了新经济企业上市浪潮,全年上市了包括小米集团、美团点 评、平安好医生、同程艺龙等等新经济企业,以及百济神州、信达生物等 创新药龙头,港股主板 IPO 中科技硬件、软件、医疗保健融资金额占比超 过了 40%。尽管由于上市期间恰逢下半年市场环境转弱,股价表现平平, 但就长期而言,吸引新经济上市是港股市场发展的重要推动力,可持续激 发港股活力、提升市场估值。

总体而言,2019 年在经济增速下行、市场尚未找到新的向上驱动因素之前, 并不支持系统性投资机会。直至年中美联储货币政策调整、加息周期结束, 届时对港股估值的压制或将逐步缓解,同时国内“政策底”有望压缩港股 指数探底空间,但政策调节效果有待观察且存在滞后效应。站在当前时点, 建议投资者防御先行、维稳为首,对港股及其他新兴市场领域暂时采取观 望态度。

2、绩优基金筛选

2.1、新兴市场基金概览

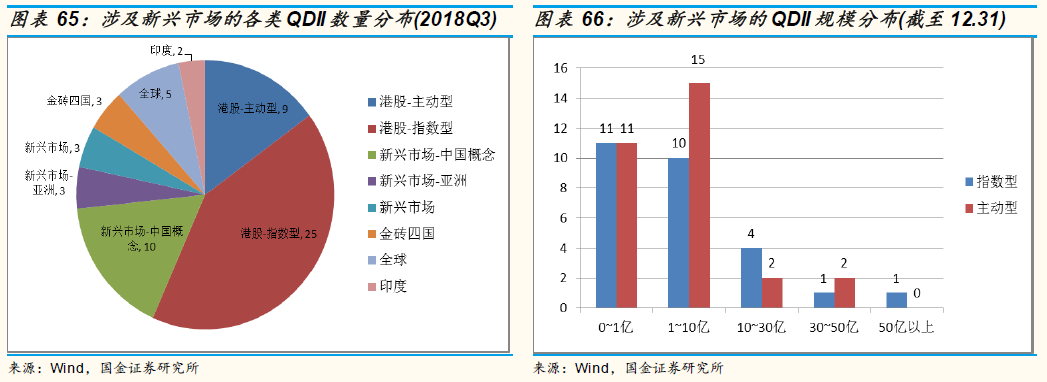

截至 2018 年三季度末,在新兴市场有所配置的 QDII 共计 60 只(不同币种 及份额分开计算)。其中,全范围覆盖新兴市场的产品 3 只;主要投资亚洲领域的 3 只;专注投资金砖四国的 3 只;主投印度市场的 2 只;围绕中国概念投资的 10 只;港股市场基金 34 只;其余为持仓新兴市场(港股)超过30%的 QDII-全球基金 5 只。

按投资标的及风格进一步划分:占据主流的 34 只 QDII-港股基金当中,主 动型占 9 只,含 1 只聚焦成长股、3 只投资中小盘股;指数型基金 25 只,包括跟踪恒生指数 9 只、恒生国企指数 9 只、标普香港上市中国中小盘精选指数 2 只、恒生综合小型股指数 2 只、恒生国企精明指数 2 只、恒生综合中小型股指数 1 只。16 只 QDII-新兴市场及亚洲和中国概念类别基金均为主动投资型,三季报显示对港股的持仓平均达到六成。3 只金砖四国基 金当中,信诚金砖四国为 FOF 基金,南方金砖四国、招商标普金砖四国则 分别锚定富时金砖四国 50 指数和标准普尔金砖四国 40 指数。2 只 QDII-印 度基金为工银瑞信印度市场及其美元币种,为 FOF 基金。5 只持仓港股超 过 30%的 QDII-全球基金则全数为主动投资品种,三季报披露的平均港股 仓位接近六成。

从规模角度分析,投资涉及新兴市场的基金多数规模在 1~10 亿区间;27 只指数型基金的平均规模为 9.3 亿,30 只主动型基金的平均规模为 6.35 亿, 3 只 FOF 基金平均规模不足 1 亿。具体来看,落在 0~1 亿规模区间的指数 型和主动型基金各 11 只;1~10 亿档位的有 10 只指数型和 15 只主动型 QDII;规模在 10~30 亿的共有 6 只产品;运作规模在 30 亿以上基金的包 括指数型的华夏恒生 ETF(39.01 亿)、易方达恒生 H 股 ETF(73.54 亿),和 主动型的上投摩根亚太优势(47.22 亿)、嘉实海外中国股票(49.20 亿)。

2.2、新兴市场-主动管理型基金

鉴于 2019 年新兴市场有望存在结构性机会,投资者可对主动管理型的 QDII-新兴市场基金保持一定关注。与指数型基金相比,主动型基金的投资 风格更为灵活,为基金经理留有更多发挥空间,但对于基金经理的精选个 股及择时能力有较高要求。

通过横向比对 2018、2017 年度各主动型新兴市场基金的收益率、波动率、 最大回撤及夏普比率等风险收益指标,28 只新兴市场-主动型基金(仅统计 人民币种及 A 类份额)在 2018 年全数收跌,其中属于中国概念类别的景顺 长城大中华、国投瑞银中国价值发现这 2 只产品表现相对居前,损失不足 10%,且在 2017 年港股牛市行情中涨幅也跻身前 1/2,反映风险调整后收 益的夏普比率指标在近两年均领先同业。