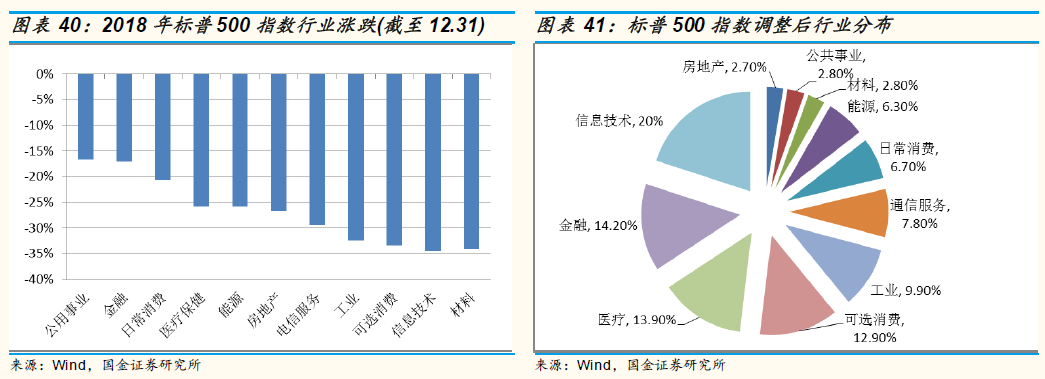

综上,鉴于 2019 年美国经济增速不排除筑顶回落可能、美股走势恐受多重因 素压制而反复磨底,我们建议投资者持有防御性能相对优秀的医疗保健板块品 种,从而穿越市场动荡、降低组合波动性。在涉及美股的医疗行业基金中,综 合考量历史业绩及风险收益指标水平,推荐跟踪标普全球 1200 医疗保健指数的广发全球医疗保健(000369),该基金在 2018 年度全部权益类 QDII 中以7.30 %的涨幅排名第一,运作五年以来回报率达 53.88%,年化信息比率达到2.51、2018 年度最大回撤仅为-12.24%,不仅在医疗指数基金中领先,且在所有指数型美股基金中处于最优行列,反映出该基金的指数拟合度较好、管理人风控能力较佳。

2.3、美股-宽基指数基金:标普 500 指数基金

相比主动型产品业绩完全依靠基金经理的投资管理能力,指数型品种可直 接分享标的指数上涨收益,且费用更为低廉,故我们一直以来更建议投资 者优选指数型基金。指数基金可划分为宽基指数与窄基/行业指数基金,其 中,宽基指数基金的特点是包含多行业多个股,要求单只权重不得超过 30%、五只权重最大股票的累积权重不能超过 60%,符合当前资产配置风 险分散的需求,故投资者可适度配置绩优美股宽基指数基金纳入组合。

目前 QDII 基金跟踪的美股宽基指数主要包括纳斯达克 100、标普 500、标 普 500 等权重、标普 100 等权重这 4 只指数。具体来看,QDII-美股基金当中共计 18 只为宽基指数基金,其中 7 只跟踪标普系列指数,11 只锚定纳斯达克 100 指数。

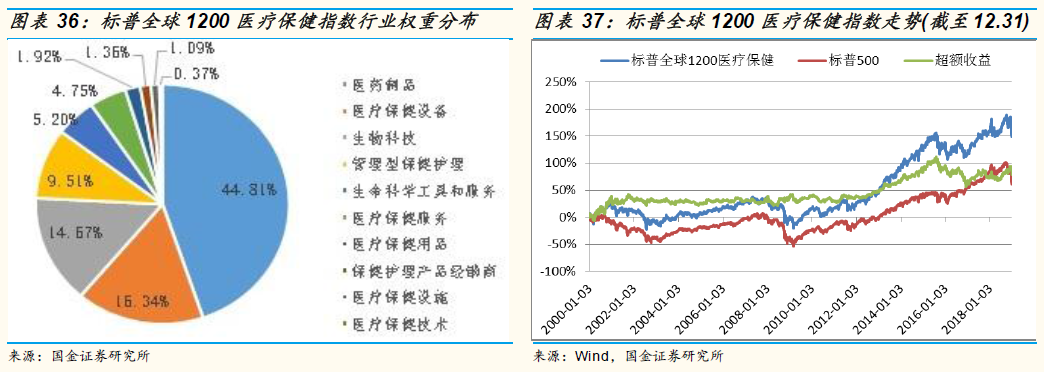

在这 4 只美股宽基指数当中,结合 2019 年全球金融风险水平将会进一步 上升的推断,我们推荐估值相对偏低、波动较为平缓的标普指数。在绝大 多数时段,纳斯达克 100 指数的收益和风险水平皆高于同期标普指数,2017 和 2018 年的前十个月表现尤为明显。目前纳斯达克 100 指数 PE 为23.5,标普 500 指数 PE 为 18.9,未来波动加剧的市场当中后者相对更具备估值优势。从产品角度观察,以 2018 年 QDII 业绩数据为例,对比跟踪纳指和标普系列指数基金的风险收益特征,可看出跟踪纳指的基金高风险高收益特点明显,而标普指数基金整体风险收益情况相对温和。

目前存续中的标普系列指数 QDII 基金主要跟踪标普 500、标普 500 等权重、 标普 100 等权重这 3 个指数。对比 3 个标普指数在 2018、2017 和 2016这三个时期的收益率和波动水平,可见标普 500 指数的风险收益配比效果相对较好,标普 500 等权重次之,而标普 100 等权重在承担相同风险的情况下收益相对最低。

标普系列指数当中,标普 500 等权重指数、标普 100 等权重指数均间接超 配了市值因子,意味着小市值公司得到超配,同时又间接地低配了动量因 子。相比较之下,标普 500 指数在行业权重及市值配比等方面更为合理, 更接近美股全市场的情况。

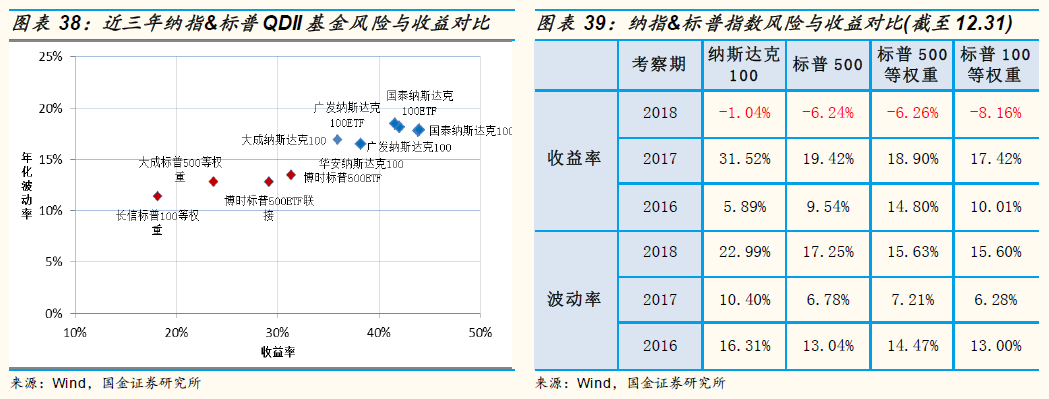

标普500指数在行业配比上相对更为均匀。行业占比较高的信息技术、 医疗保健、金融、可选消费品和工业的权重分别为20%、14%、14%、 13%和 10%,而公用事业、房地产、原材料和电信业务在行业占比中 最小。综合来看,标普 500 更为偏爱创新成长型行业,以信息技术、医疗保健为代表的高新技术产业受到青睐,也从侧面反映了信息经济 时代下美国的产业结构特征。

2018年9月,标普道琼斯委员会决定根据全球行业分类标准(GICS)对指数行业板块进行重组,其中标普 500 最主要的调整是将原有电信板块重新命名为通信服务板块,并将 Facebook、谷歌母公司、动视暴雪、美国艺电(EA)、Take Two、PayPal 这 6 只科技板块股票,和包括迪士尼、康卡斯特、奈飞、推特、哥伦比亚广播公司在内的 16 只非必需消费品板块股票转移至通信服务板块。此次调整体现出通信、媒体和部分互联网公司的融合以及其所提供服务的重合。在重新分类之后,标普 500 指数中信息技术板块的权重将从 25%降至 20%,意味着该行 业的预期销售和盈利增速可能将有放缓。