一、SMART BETA 简介

1.1SMART BETA 是什么?

1.2指数投资与指数产品

1.3ETF 产品趋势—SMARTBETA

1.4SMART BETA 特点及优势

二、成熟市场 SMART BETA 发展情况

2.1美国 SMARTBETA 发展及市场概况

2.2传统 SMARTBETA 主要方法举例

2.3新型 SMARTBETA 产品详细介绍

三、美国市场 SMART BETA ETF 资金流入及持有情况

3.1前十大 SMARTBETA ETF 持有情况

3.2前十大 SMARTBETA ETF 资金流入情况

四、中国市场情况及前景展望

4.1现有指数分布及指数表现

4.2当前 A 股 SMART BETA 市场情况

4.3未来 A 股市场 SMART BETA 发展可能

五、总结

一、Smart Beta 简介

1.1Smart Beta 是什么?

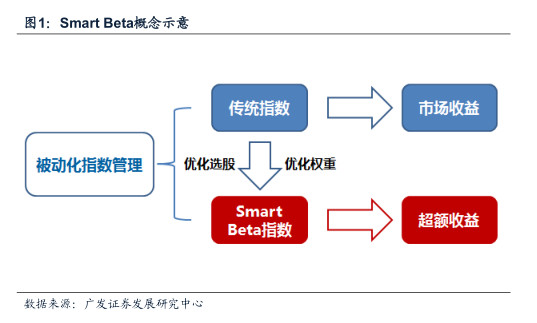

CAPM模型通过建立收益与风险的线性关系来解释市场收益,其中Beta即为线 性系数。Beta值反映了资产与市场的相关性大小,决定了资产收益相对于风险溢价的大小。而传统市值加权指数代表的就是市场的收益。

传统市值加权指数中,市值越高的个股在指数中将占有越大的权重,往往将指数投资者暴露至于被高估的股票以及投资集中的风险之中。而Smart Beta则与传统的指数编制方法不同,通过对于传统指数选股以及权重的优化,在指数化被动管理的同时,相对于传统指数也能够取得一定的超额收益。

另一方面,当前国内的投资者仍然以散户投资者为主,投资决策中相对更加注重短期的收益,而非长期的资产配置。因此我们认为相比传统的Smart Beta产品,类似事件驱动,以及大数据概念等的新型Smart Beta指数产品可能将更容易受到投资者的关注;对于研究能力较强的机构,也可以类似高盛独立编制Smart Beta指数,在降低费率的同时也可以进一步给予产品更大的自由度。

1.2指数投资与指数产品

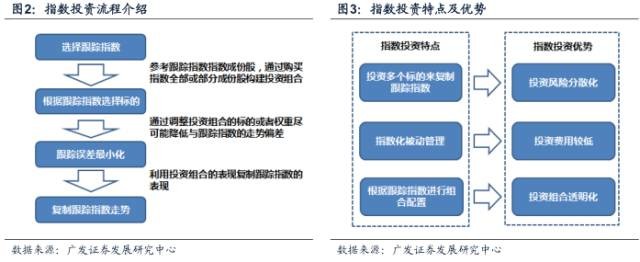

SmartBeta本质上是一类为指数投资服务的策略。指数投资,就是以复制指数构成股票组合作为资产配置方式,以追求与指数收益率之间的跟踪误差最小化为业绩评价标准。其特点和优势在于投资风险分散化、投资成本低廉、追求长期收益和投资组合透明化。

指数产品以特定指数(如沪深300指数、标普500指数等)为标的指数,并以该指数的成份股为投资对象,通过购买该指数的全部或部分成份股构建投资组合,以追踪标的指数表现的投资产品。通常而言,指数基金以减小跟踪误差为目的,使投资组合的变动趋势与标的指数相一致,实现复制标的指数的收益率。

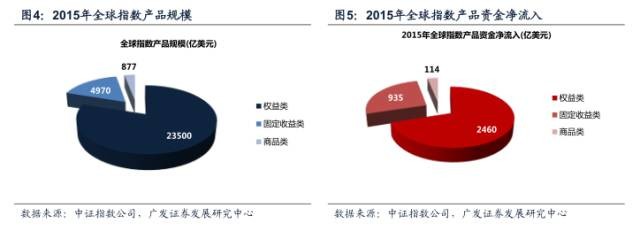

2015年,全球ETP市场进一步发展壮大,数量和规模实现稳步增长,ETP数量达到5449只,资产规模2.95万亿美元,资产净增长2156亿美元。其中,权益、固定收益和商品类ETP规模分别为2.35万亿美元、4970亿美元和877亿美元。

根据ETFGI的统计,跟踪指数的资产规模(2.971万亿美元)已于2015年第二季度末首次超过对冲基金(2.969万亿美元);从资金流入来看,2008年以来ETP一直保持资金净流入,2015年资金流入3509亿美元。其中,权益类仍是资金流入的主要类别,资金流入2460亿美元;固定收益类流入935亿美元。

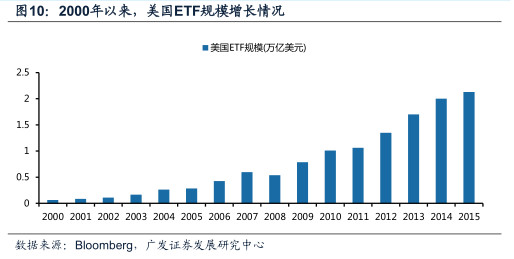

1993年,全球第一只的ETF基金——标普500ETF在美国市场上市。事实上,美国ETF市场在最初几年的发展较慢,资产规模自1993年的4.6亿美元开始,到1998年才升至150亿美元。不过,随著市场对ETF的了解提高,ETF很快就进入了 高速增长的阶段。在1999年到2000年间,增长速度更高达95%。时至2015年底,美国ETF市场规模已高达2.1万亿美元,相当于成立初期的4500倍。

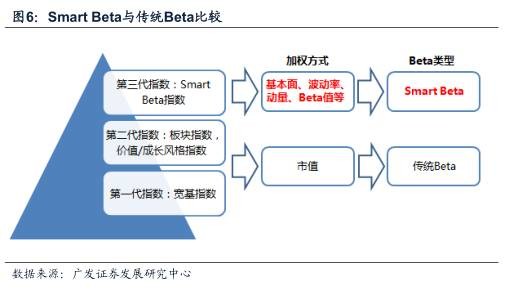

ETF作为典型的指数产品,自诞生以来其跟踪指数经历了三个阶段的发展:在第一阶段,跟踪指数主要以宽基指数为主,加权方式主要以市值加权为主;在第二阶段,跟踪指数的范围扩大到了各个板块指数以及价值、成长风格指数,而加权方 式同样主要以市值加权为主。

到了第三阶段,出现了以各类主动策略管理的Smart Beta指数,与传统的市值 加权指数不同,Smart Beta指数可以以某些因子或者某些策略来进行加权,如低波动指数,基本面指数,风险平价指数等,进一步扩充了ETF的投资范围及投资功能。

SmartBeta是一种指数管理思路,并非特指某一种策略,其关键在于跟踪指数的编制。Smart Beta策略主要可以分为:单因子策略、多因子策略、另类加权策 略、以及事件驱动策略。Smart Beta需要满足两个特点:

1、选股和权重的分配公式化,适合指数编制。

2、低换手率,以减小调仓时的交易费用以及冲击成本。一般按季度调仓。

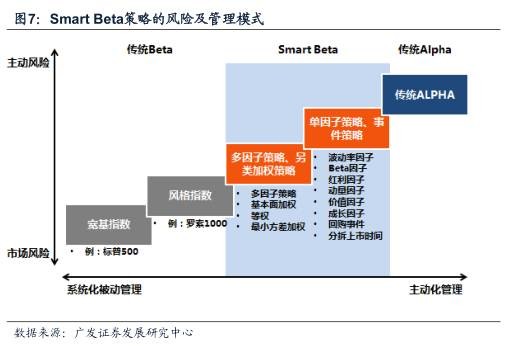

相比于传统Beta,如宽基指数、风格指数,Smart Beta对于指数的管理更加主 动化,在指数编制策略方面通过主动策略去获取战胜市场的收益;同时,Smart Beta相比于传统的Alpha策略,在管理模式上采用指数管理(被动投资)的模式去管理资金,相比传统Alpha策略将承受较低的主动风险。

1.4 Smart Beta 特点及优势

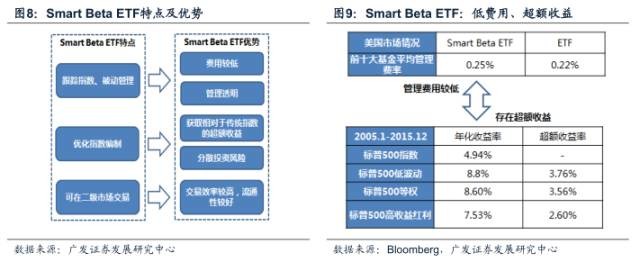

对于Smart Beta并没有一个明确的定义,但综合各公司对Smart Beta的介绍可以得出,对于非传统市值加权的宽基指数以及行业指数,都可以视为Smart Beta指 数。根据Smart Beta指数编制的ETF有如下的优势:

1. 低费用、透明管理(指数基金)

SmartBeta ETF从本质上来讲,依然保留了ETF产品的核心特点,即跟 踪于某一指数,其指数的成份股及其权重都是公开的。SmartBeta指数 基金在管理模式上采用指数管理(被动投资)的模式去管理资金,同 时,由于ETF在二级市场上可以进行交易,与传统股票基金相比交易效率**提高,而且在税收和管理费用等方面都更低廉。

2.控制风险与增强收益目标(主动基金)

和传统ETF相比,Smart Beta最大的特点在于其指数的编制方式。早期 的ETF都是根据市值来进行加权。这类指数最大的优点是能够较为精准 地复制市场情况,而其最大的缺点就是难以实现超额收益。而Smart Beta指数在编制方法上,从选股和加权两个方面都进行了一定的优化,获得基于传统市值加权指数上的超额收益。

3.具有较好的流动性及交易效率

SmartBeta ETF保留了ETF可以在二级市场进行交易的性质,相比传统 的股票具有更高的交易效率,同时也具有较好的流动性。

二、成熟市场 Smart Beta 发展情况

2.1 美国Smart Beta 发展及市场概况

近二十多年,海内外ETF市场取得了高速的发展,是全球金融市场增长最快的 产品之一。从ETF的跟踪指数来看,从最初的宽基指数,拓展到中小盘、行业、风格、主题、跨境等。从投资范围来看,从股票扩展到债券、货币、房地产、大宗商品、外汇等。

截至2015末,美国市场ETF规模达到了2.1万亿美元,占全球ETF总量的三分 之二。ETF之所以能在美国如此快速的发展,一方面在于美国市场ETF产品的丰富 性给投资者提供了大量选择,几乎所有资产类别都可以找到相应的ETF;另外,作为一个低费率的指数产品,在牛长熊短的美国市场更容易受到投资者的长期关注。

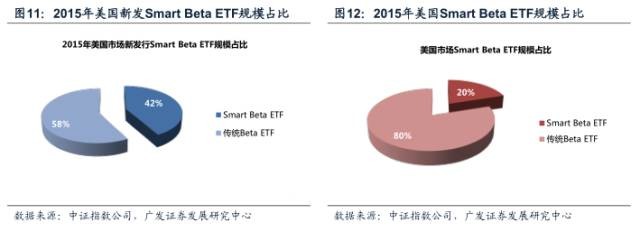

在ETF规模快速增长的背景下,Smart Beta ETF在2016年持续成为成熟市场 的ETF热点产品。Smart Beta的热度在美国可以看到持续的发展。在美国2015年发 行的新产品ETF中,Smart Beta的比例占据42%的份额。

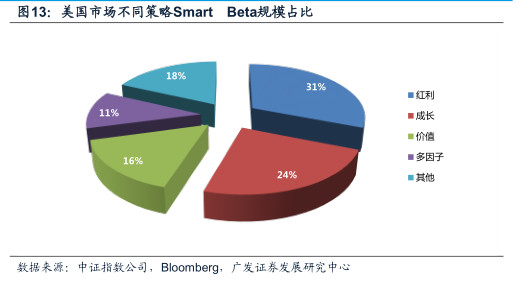

美国的Smart Beta市场正在走向更为精细化的竞争,股利和成长因子ETP以 31%和23.7%的资产份额居前二位,两者占据了美国市场Smart Beta产品超过一半 的市场份额;价值因子ETP则从去年同期23%降至16%;多因子ETP从去年同期6%升至11.2%。从目前的发展趋势来看,未来多因子Smart Beta将可能成为主流。

截至2015年12月31日,美国市场上最大的十只Smart Beta ETF的平均规模为175.68亿美元,平均管理费用率为0.29%。其中规模最大的两只Smart Beta ETF——iShares安硕罗素1000成长型ETF以及iShares安硕罗素1000价值型ETF已成立超 过15年,合计规模接近600亿美元。

在美国市场规模前十大的Smart Beta ETF中,策略类型主要为相对传统的红利 型、价值型等,上市时间也基本都在2006年之前,可见当前美国的Smart Beta ETF仍然以传统产品为主。

2.2传统 SmartBeta 主要方法举例

传统的Smart Beta策略一般只考虑单个因素,在指数编制的过程采取一些相对 比较成熟,且使用比较广泛的因素,如分红,价值,质量,波动率,Beta等。在美 国等Smart Beta策略发展相对成熟的市场上,传统Smart Beta产品已经具有了相当的规模。

在美国市场Smart Beta ETF的主要发行商中,BlackRock主要集中在市值加权,在多因子加权和红利加权上有所侧重;SSgA在Smart Beta策略上侧重于等权重;First Trust侧重于分层加权;WisdomTree侧重于红利加权;而PowerShares、Guggenheim Investments则在主要Smart Beta策略均有布局。

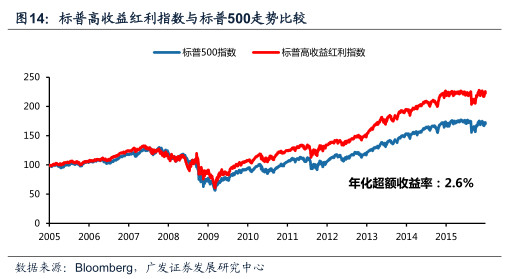

1.单因子——红利因子

红利指数:红利指数的编制选用分红比例较高的股票,在指数的编制过程中采用分红比例进行加权,使得指数拥有更高的分红率。红利因子可以获得超额收益的逻辑在于,分红的基础是盈利,而高分红的基础是高的累计盈余,这些都指向一个企业的良好经营状况。

所以,提高分红率高的股票的权重,或者专门选择分红率高的股票构成投资组合,相当于专门对经营良好且有升值价值的股票的投资。然而如果市场对于高分红股票不再追捧,则该策略将可能面临较大的风险。

典型产品:Vanguard股利递增ETF

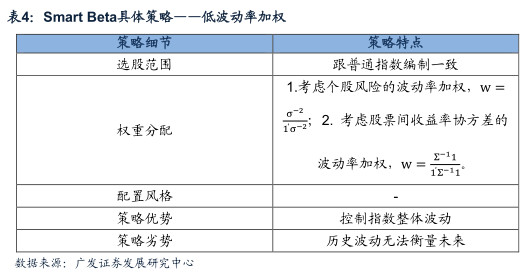

2.另类加权策略I——波动率加权

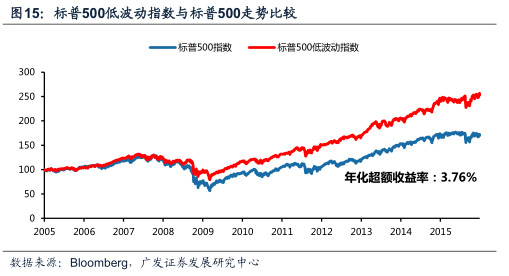

低波动率指数:低波动率指数的编制选用波动率比较低的股票,在编制的过程中有两种权重分配的方式:1. 考虑个股风险的低波动率加权;2. 考虑股票间收益率协方差的低波动率加权。该策略的主要优势在于策略的波动较小。该策略通过降低波动率,一定程度上避免被高估的高波动股票,然而在牛市时也可能出现表现不如基准指数的情况。

典型产品:PowerShares标普500低波动率ETF

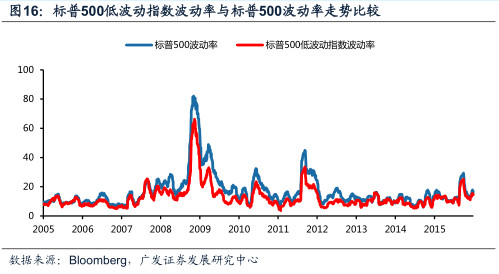

以标普500低波动率指数为例,比较其与标普500指数的波动率。我们观察到在市场波动率较高时(如08-09年,11-12年),低波动率指数对波动率降低比较明显。在绝大多数时间段里,低波动率指数有效地降低了指数的波动率。

3.另类加权策略II——等权加权

股票等权指数:股票等权指数在编制的过程中给予每只股票相同的权重;配置风格方面以偏小盘股以及价值型股票为主。该策略的主要优势在于避免了被高估的 股票占有过高的权重;同时,配置小盘股往往能够带来超额收益;劣势在于该策略 换手率较高,在换股调仓时将面临较高的交易费用以及冲击成本。

典型产品:Guggenheim标普500等权重ETF

2.3新型 SmartBeta 产品详细介绍

随着Smart Beta策略的发展,出现了各种多因子、以事件作为驱动、以及大数据策略SmartBeta策略。与传统的只考虑单个因素的Smart Beta策略不同,多因子 Smart Beta策略中考虑了多个因子(如价值因子,动量因子,质量因子等),从多个角度优选个股,相比单因素的策略能够获取更高的超额收益。

同时,近年来也诞生了根据事件驱动、或者利用大数据技术的Smart Beta策略,在能够实现超额收益的同时,进一步丰富了Smart Beta的产品线,提高了该类产品的配置价值。

1. 多因子Smart Beta——价值、成长、波动、动量等

多因子策略指数:多因子指数的编制选用多个因子综合表现较好的股票,在指数的编制过程中采用因子值进行加权,提供更高的Alpha。而缺点在于指数编制依赖较多的因子值,从而编制流程较为复杂。

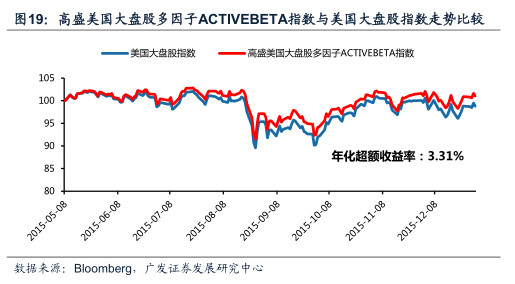

以2015年发行的多因子Smart Beta指数产品——高盛ActiveBeta美国大盘股ETF (Goldman SachsActiveBeta® U.S. Large Cap Equity ETF)为例,该基金于2015年9月21日成立,管理费率仅为9bp。

该ETF的跟踪指数为多因子Smart Beta指数——高盛ActiveBeta美国大盘股指数(GS ActiveBeta US Large CapEquity Index)。该指数以价值因子、动量因子、质量因子、以及波动率因子这四类因子作为指数选股以及加权的标准。

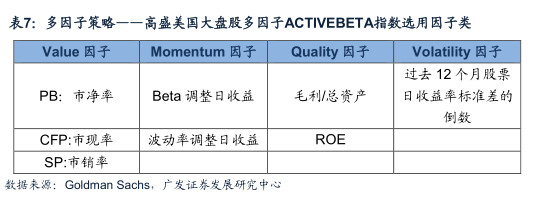

其中价值(Value)因子类包括:市净率PB、市现率CFP、市销率SP;动量(Momentum)因子类包括:Beta调整日收益、波动率调整日收益;质量(Quality)因子类包括:毛利/总资产、ROE;波动率(Volatility)因子类包括:过去12个月股票日收益率标准差的倒数。

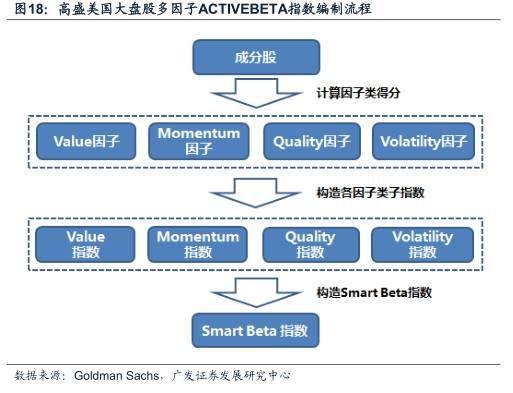

该多因子Smart Beta指数——高盛ACTIVEBETA美国大盘股指数(GS ActiveBeta US Large Cap Equity Index)的构造过程主要可以分为两个步骤:

1.因子类子指数的编制:从基准指数——美国大盘股指数(Solactive US Large Cap Index)的成份股中构造各个因子类的子指数。在构造的过程 中,基准指数中的每只股票将会得到一个因子类的得分(对于价值因子 类,某只股票在该因子类的得分将同时参考市净率PB、市现率CFP、以及市销率SP这三个因子)。

如果某只成份股的因子类得分超过事先设定的阈值,那么将给予这个股票在对应的因子类子指数中,相对于其 在基准指数中更高的权重;反之亦然。由于指数的编制仅考虑股票多 仓,因此因子类子指数的最低仓位为0

2.Smart Beta指数的编制:在得到基准指数的各个因子类子指数之后,将各个子指数进行等权重加权,最终得到Smart Beta指数高盛ActiveBeta美国大盘股指数(GS ActiveBeta US Large Cap Equity Index)。

该Smart Beta指数与基准指数相同,都是根据季度为周期进行调仓,并且在指数编制时使用了最小化换手率的技术,降低了换仓带来的冲击成本。在2015年7月31日,该指数共计包含455只成份股,成份股市值从11.1亿美元到6917.4亿美元不等。

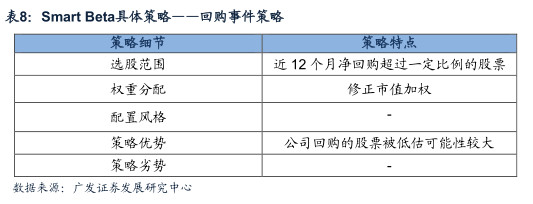

2.事件驱动策略——回购事件

回购事件指数:回购事件指数的编制与一般的指数编制类似,在编制的过程中选择净回购超过一定比例的股票,并利用修正市值进行加权。一般而言,公司进行回购的股票在价格上往往处于被低估的状态。

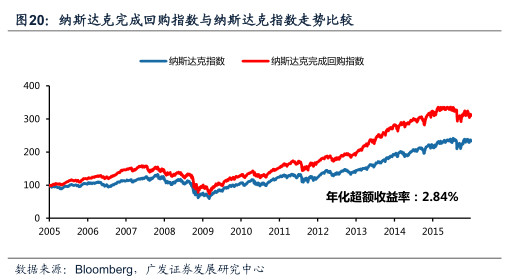

以美国市场最大的事件驱动型Smart Beta ETF——PowerShares Buyback chieversETF为例,截至2015年年底规模为1.73亿美元,管理费用为64bp。

该ETF的跟踪指数为回购事件驱动指数——纳斯达克美股回购指数(NASDAQ USBuyback Achievers Index)。该指数选取纳斯达克的成份股中,在过去12个月之内公司回购比例超过5%的公司股票;同时,对于选取的成份股的流动性也有一定的要求。指数根据季度为周期进行调仓,每次调整之后都保证每只成份股的权重不超过5%;超过5%的部分将按比例分配到剩余的成份股中。

为了准确跟踪指数,该ETF至少将90%的资产投资于跟踪指数的成份股。当前约50%的资产投资于可选消费类股票(29.96%)以及信息技术类股票(19.54%)。其余份额主要投资于工业类股票(16.46%)、金融类股票(11.8%)以及健康产业股票(8.23%)。截至2015年年底,该ETF共投资215只股票,其中投资规模前十的股票总规模占ETF总规模的三分之一。

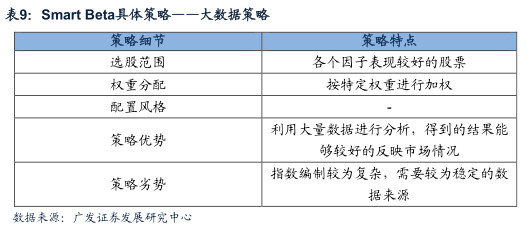

3.大数据策略

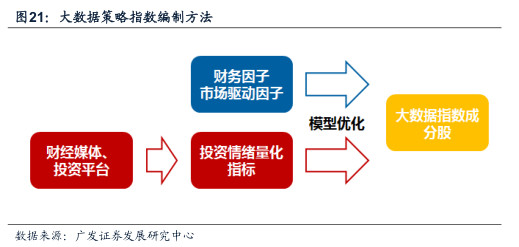

大数据策略指数:大数据策略指数利用另类数据(一般为网络大数据),对样本空间的股票,按照财务因子得分、市场驱动因子得分和大数据得分进行模型优化,然后将计算的综合得分从高到低排序来选取成份股。该策略利用大量数据进行分析,得到的结果能够较好的反映市场情况,然而指数编制较为复杂,并且需要较为稳定的数据来源。

以国内A股市场近期上市的大数据策略指数产品南方大数据100基金为例,该 基金于2015年4月24日上市,截至2015年年底规模为72.6亿人民币,管理费用为50bp。

该ETF的跟踪指数为互联网大数据指数——大数据100指数(I100)。该指数选取 全部A股中上市超过1年的股票。对样本空间的股票,按照财务因子得分、市场驱动因子得分和大数据得分进行模型优化,然后将计算的综合得分从高到低排序,选取排名在前100名的股票构成大数据100指数初始样本股。

综合得分排名相近的情况下,综合考虑公司的行业代表性及所属行业的发展前景、公司盈利记录等,优先选取指标优良的上市公司股票作为样本股。

财务因子得分:计算最新市盈率PE、净资产收益率ROE、年度营业收入同比增长率、年度净利润同比增长率,剔除PE、ROE排名靠后的股票、剔除营业收入同比增长为负和年度净利润同比增长为负的股票;计算主营业务收入和净利润同比和环比预测结果增长相对上期该指标的幅度变化作为业绩加速得分;通过因子模型计算上述得分作为财务因子总得分。

市场驱动因子得分:计算最近一个月股票换手率、波动率、价格变化率、流动性因子,通过量化因子模型计算得分作为市场驱动因子的总得分。

新浪大数据得分:根据新浪财经频道下的股票页面访问热度计算单个股票的热度得分、根据财经频道下的新闻报道正负面影响计算单个股票新闻报道得分、根据股票在微博上的正负面文章影响计算单个股票微博得分,综合上述得分并根据历史回测优化结果作为大数据得分。

大数据系列指数样本股实施月度定期调整,实施时间定于每月的第一个交易日。当指数样本股发生定期调整时,指数同步进行相应的等权重因子调整,以调整实施日前倒数第5个交易日的收盘自由流通市值来计算调整时的等权重因子。

三、美国市场 Smart Beta ETF 资金流入及持有情况

3.1前十大 SmartBeta ETF 持有情况

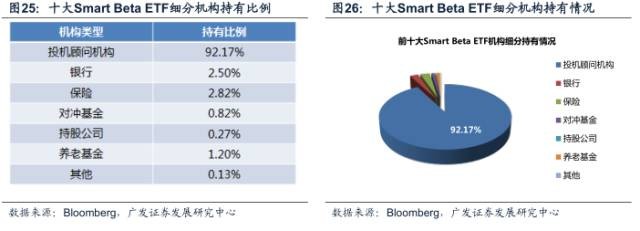

我们统计了美国市场前10大ETF的机构持有情况。经统计,美国前十大规模 Smart Beta ETF的平均机构持有比例为58.96%,低于前十大ETF的平均机构持有 比例70.3%。从前十大ETF基金来看,Smart Beta型ETF的机构持有比例略小于传统的ETF基金,但仍有近60%投资者为机构投资者。

从具体的细分机构来看,在前十大规模Smart Beta ETF的持有机构中,主要持有机构为投顾机构、银行、保险、以及对冲基金等。其中,投顾机构持有比例高达 92.17%,其次为保险2.82%、银行2.50%。总体来看,投顾机构可能是当前美国市 场上Smart Beta ETF的主要机构持有者。

3.2 前十大 Smart Beta ETF 资金流入情况

从最近一年的资金净流入额来看,前十大Smart Beta ETF整体呈现资金净流入 的态势,平均资金流入超过10亿美元,WisdomTree欧洲对冲股票基金以81.79亿元成为流入量最大的Smart Beta ETF。

同时,也有数只Smart Beta ETF出现了较大幅度的资金净流出。在整体净流入 的背景下,不同SmartBeta ETF净流入情况存在一定程度的分化。

四、中国市场情况及前景展望

4.1 现有指数分布及指数表现

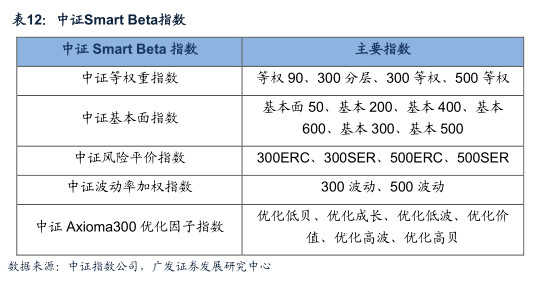

目前,中证指数有限公司推出了50多只Smart Beta指数,包括中证等权重指数 系列:等权90、300分层、300等权、500等权;中证基本面指数系列:基本面50、基本200、基本400、基本600、基本300、基本500;中证风险平价指数系列:300ERC、300SER、500ERC、500SER;中证波动率加权指数系列:300波动、500波动;中证Axioma300优化因子指数系列:优化低贝、优化成长、优化低波、优化价值、优化高波、优化高贝等。

我们取沪深300作为基准指数,统计了2006年1月至2015年12月十年间各个基 于沪深300的Smart Beta指数的表现。经统计,我们看到相比于沪深300约15%的 年化收益率,各个Smart Beta指数均获得了1.35%-6.18%不等的超额收益,其中沪 深300低波动指数获得了最高的年化超额收益率。该结果一定程度上实证了Smart Beta策略对于A股市场的有效性,有利于Smart Beta在A股市场的发展。

4.2当前 A 股 Smart Beta 市场情况

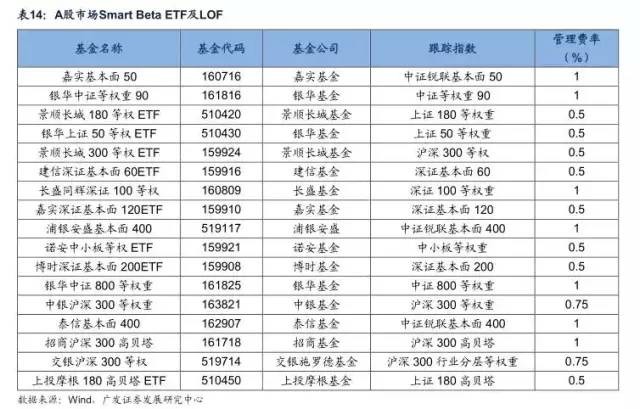

A股市场目前存在17只Smart Beta ETF及LOF,截至2015年年底,总体管理资 产规模为25亿。管理费率上,Smart Beta ETF均为0.5%,和被动型ETF差别不 大;而Smart Beta型LOF多为0.75%-1%。

相比于成熟市场,A股市场的Smart Beta产品线总体规模很小,产品线也不够丰富。基本上只是以非市值加权的产品为主,其中采用基本面加权以及等权加权的产品占比超过了99%。在产品推广过程中,亦未特别强调Smart Beta特性。我们认为:Smart Beta在A股市场发展缓慢的主要原因在于:1.Smart Beta产品相对传统 指数产品较为复杂,散户投资者难以理解;2.相比于资产配置,国内投资者对于短期收益可能更加重视,导致Smart Beta产品难以持续受到关注。

4.3未来 A 股市场 Smart Beta 发展可能

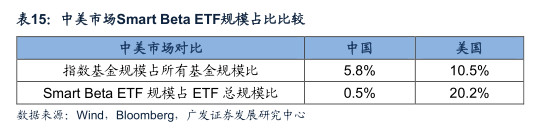

近年来,A股市场指数产品数量规模不断增长,截至2015年年底,指数产品总 体规模接近5000亿元人民币,占所有公募基金产品的5.8%,相比美国的10.5%仍有一定的上升空间。

从Smart Beta产品的规模来看,A股市场的Smart Beta产品仅占ETF规模的0.2%,远远小于美国市场的20%;同时,各个Smart Beta均能够获得超额收益也 给予了A股市场Smart Beta策略的有效性以有力的实证。未来Smart Beta产品在A 股市场的可能性较大。

同时,Smart Beta产品本质上是一个Beta产品,在熊市或者震荡市中,Beta产品往往难以获得较好的绝对收益,导致其难以受到市场的关注。而从我国A股市场近年以来的市场行情来看,牛市的周期较短,基本都以熊市以及震荡市为主。因此传统的Smart Beta可能难以长时间的受到市场的关注。

另一方面,当前国内的投资者仍然以散户投资者为主,投资决策中相对更加注重短期的收益,而非长期的资产配置。因此我们认为相比传统的Smart Beta产品,类似事件驱动,以及大数据概念等的新型Smart Beta指数产品可能将更容易受到投资者的关注;对于研究能力较强的机构,也可以类似高盛独立编制Smart Beta指数,在降低费率的同时也可以进一步给予产品更大的自由度。

五、总结

SmartBeta是是一种指数管理的思路,核心在于指数的编制。其用指数化的方式来获取收益积极收益,同时拥有较低的管理费用以及较好的流动性。策略类型上可分为比较传统的单因子策略、另类加权策略,以及相对比较新型的多因子策略、事件驱动策略、大数据策略等。

近年来,海外的Smart Beta基金发展迅速,美国市场现有Smart Beta基金超过 4000亿,约占美国指数产品市场的20%。相比于海外成熟市场,A股市场的Smart Beta策略同样有效,然而规模方面却相距甚远,且传统的Smart Beta在A股市场可 能不容易受到长期的关注。相比传统的Smart Beta产品,类似事件驱动、大数据概 念等的新型Smart Beta指数产品在A股市场将可能更容易受到投资者的关注。

风险提示:本文仅对产品细节进行分析,不提供任何投资建议。

来源:广发证券金工专题