——港股红利投资逻辑分析

最近有很多人开始担心红利风格是不是会出现回调。

有些人分析股息率、估值、成交量、换手率等数据得出结论——红利风格拥挤度不高,还没到撤离的时候。

但我认为红利风格是否表现好,并不取决于自身是否拥挤,而是取决于其他板块,因此后续可能会有回调风险。

红利板块的投资者可以大致分为两类:

一类是真正看好红利风格的“坚定派”:认为红利的持有体验好、有分红、波动小、超额高,适合长期持有穿越牛熊。

他们是看这张图↓红利低波全收益2006年以来年化收益率18.42%

另一类投资者则是阶段性配置红利的“趋势派”:可能是看中了红利风格的防御属性和确定性,也可能是看中红利是当前的强势风格,趋势性的跟随。

他们是看这张图↓红利低波近3年相对于市场的超额收益显著

这两类投资者各自占比有多少?这很难判断,我倾向于认为后者的比例不低。

现在哑铃配置相当火热,在23年四季报中,我看到相当大一部分成长风格的基金经理都配置了红利股。

两类投资者的逻辑不同,谈不上对错,但交易上会出现分歧。如果基本面开始明显好转,其他板块持续出现赚钱效应,部分行业持续景气,那些“趋势派”肯定会调仓,对红利板块产生“抽血”,进而造成一定的回调,伤及“坚定派”。

因此,红利风格是否会崩并不取决于自身是否拥挤,而是取决于其他风格的赚钱效应,特别是成长风格。

说白了,如果成长股可以一年涨50%+,那么很多人可能就会看不上年化10%的红利股了,否则他们猴年马月才能回本![]() 。

。

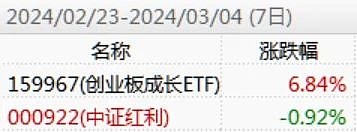

比如2023-10-26至11-6,成长板块曾有一波小反弹,那几天红利板块就一直在调整。

这几天同样也有这种趋势

这里顺便探讨一下,红利板块的热度那么高,为什么一直没有出现类似之前核心资产、新能源、人工智能那样的高拥挤度呢?

我推测,绝大部分人对红利主要还是部分配置,并保持持有,更多的是作为防御,极少数人才会全仓配置。

而前几年大家对于核心资产、景气成长赛道,则是敢于全仓配置的,且频繁轮动。

此外,股息率这个指标太过显著,也决定了红利板块不太可能出现明显的高估或低估。

所以即使红利板块下跌,预计也是相对温和的,不会出现剧烈崩盘。不过这个过程中“坚定派”还是会受到些损失。

如果你是“坚定派”,该如何规避这种伤害呢?

我认为可以考虑配置港股红利,比如恒生红利ETF(159726)、港股通央企红利ETF(513910)等,原因如下:

首先,港股红利的投资者中,“趋势派”更少

港股以外资为主,成熟的机构投资者为主;内资占比较低,且不具备定价权。所以说,虽然港股也会跟随A股产生一定的市场风格变化,但是不会像A股一样把风格演绎的那么极致。

如果A股红利后续回调,港股红利也不至于被抽血太多。

如果A股红利继续上涨,股息率渐渐失去性价比,趋势资金也可能会外溢至港股红利。

其次,港股红利比A股红利有更高的股息率和更低的估值。如果你是真正的“红利坚定派”,理应投资股息率更高的红利指数。

有些投资者担心港股要收20%甚至28%分红税,但目前很多港股红利指数即使打75折,也比A股红利高,估值还更便宜。

下图列举了部分AH红利指数的估值和股息率情况。(截至2-29,来源wind)

第三,短期来看,港股红利有望跑赢A股红利!长期来看,港股红利同样表现不凡

虽然过去5年港股红利表现不如A股红利,但目前这种跑输可能接近一种极限状态了。

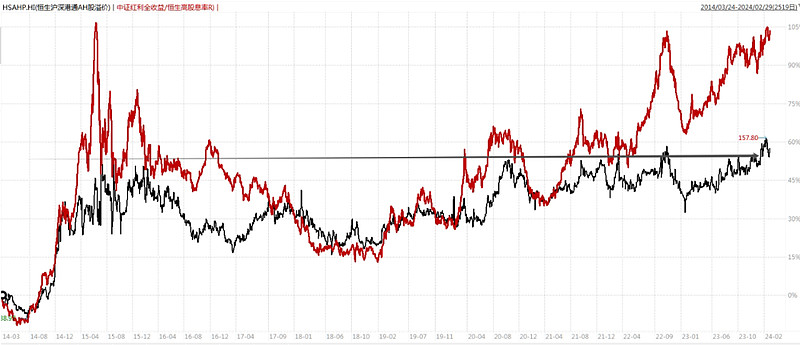

下图黑线是恒生AH溢价指数,红线是中证红利/恒生高股息率,可以看到,两者走势非常接近。当AH溢价指数处于低位时,后续A股红利可能跑赢港股红利;当AH溢价指数处于高位时,后续港股红利可能跑赢A股红利。

目前(2024-3-1),AH溢价指数处于153的历史高位,代表港股有极高的性价比,也代表港股红利后续有较大概率战胜A股红利。

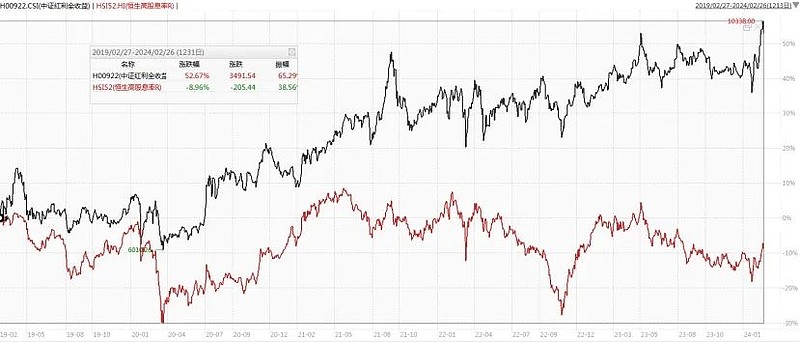

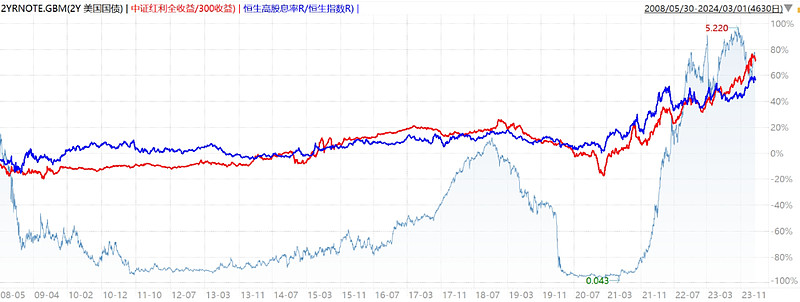

长期来看,港股红利一点都不虚A股红利,甚至相当长一段时间还好于A股红利。(2008-5-23至今,数据来源:wind)

以成立时间较长的恒生高股息率指数作为观察,2007-6-29至今其全收益指数的年化收益率为4.5%,同期恒生指数全收益年化为1.73%(截至2024-2-29)

要知道,这期间恒生指数的PB从2.83跌到了0.86,缩水了70%。它后续不可能再大幅缩水了,反而有不错的估值回归空间。

第四,港股红利板块可以长期跑赢港股大盘

长期来看,港股红利板块也非常值得配置,恒生高股息率指数几乎可以稳定跑赢恒生指数(下图蓝线),中证红利都不一定能稳定跑赢沪深300(下图红线)(2008-6至2024-3)

综上,我认为从各个维度来看,港股红利当前都有比A股红利更好的配置价值。我自己也全部切换为了港股红利。

恒生高股息率指数没有基金跟踪,投资者可以考虑配置恒生红利ETF(159726)代替。

投资者也可以考虑配置港股通央企红利ETF(513910)。央企是高股息板块的主力军,近年来国资委持续推进央企治理改革,年初更是强调要把市值管理纳入央企负责人业绩考核,这进一步提升了央企板块的配置价值。

近3年港股通央企红利指数也是显著跑赢了恒生高股息率

$港股央企红利ETF(SH513910)$ $恒生红利ETF(SZ159726)$ $红利低波50ETF(SZ159547)$