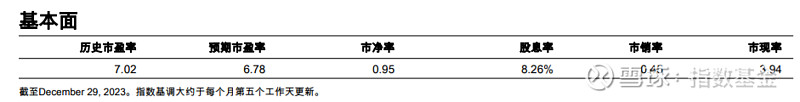

截至2023年底的最新股息率:标普A股红利指数(8.26%)、中证红利指数(6.28%)。

(一)标普红利机会指数的长期收益和回撤,以及收益和回撤的影响因素

2013年7月2日中证红利指数的编制进行了改进,以股息率指标排序筛选加权,同日又推出了一系列行业红利指数、红利潜力指数,等等。即中证红利类型指数,从2013年7月2日起的运行,数据才是值得参考的。

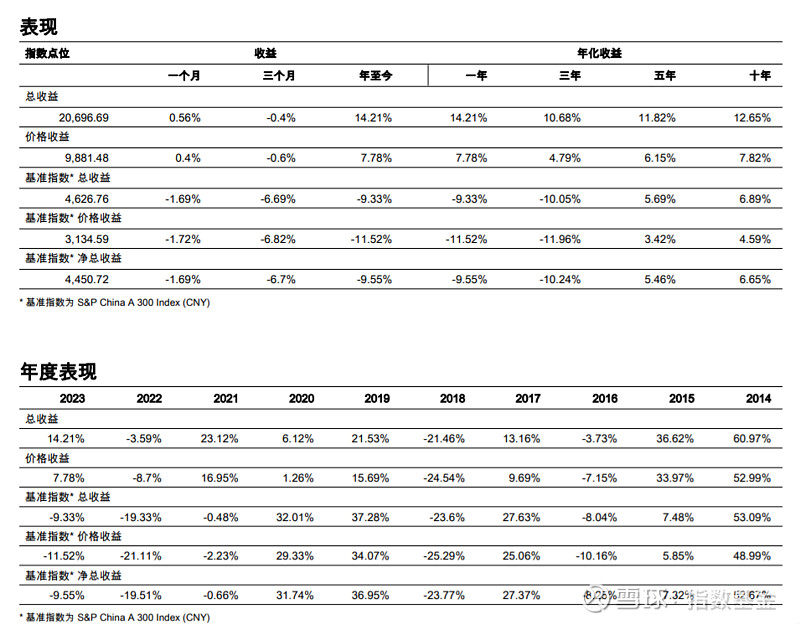

标普红利机会是标普公司2008年进行编制的,一直延续股息率排序筛选加权,所以值得比对的历史数据比中证红利指数时间要长一些。

要查询最长时间的沪深市场的红利指数的历史表现,还是查询标普红利机会指数好些。

从2008年末到2023年末的十五年的期间,标普红利全收益指数是期初的7.71倍,年化收益率是14.59%。

从回撤看,2008年全年标普红利全收益指数下跌了不到六成,同期沪深300全收益指数下跌了六成多。

从2010年末至2013年末标普红利全收益指数下跌了5%,同期沪深300全收益指数下跌了21%。

从2020年末至2023年末标普红利全收益指数上涨了36%,沪深300全收益指数下跌了30%。

为什么几次回撤一路下来,标普红利全收益指数表现得一次比一次好?这与市场的基本面预期和估值差有关。

2008年的时候沪深市场仍然是同涨同跌;2010年末至2013年末时有现金流的资产质量要好一些;2017年标普红利指数基金LOF上市了,当时总结历史数据,十年期间有八年跑赢了中证800全收益指数。但是,沪深市场的2019年和2020年是成长类型表现好,标普红利指数基金LOF跑输了同类平均水平,结果很多资深投资者也抛弃了标普红利指数,当时市场普遍认为烟蒂策略不适用了,只有成长的资产是最好的。

在当时的普遍共识下,标普红利指数的估值差也出来了。而且,供给侧的改革,使得资源类型公司起来了,加上供给侧的改革带来了顺周期,叠加多重因素的影响,标普红利指数也迎来了2021年至2023年的超额收益。

(二)为什么分析宏观不如指数基金

至于市场利率也有影响,可是重要程度远远弱于市场认为的程度。虽然也很重要,因为影响市场的流动性。但是如果经历多了,就会发现有时候利率上涨,收紧有利于红利上涨,因为收紧了成长类型的运营成本上升了,红利的现金流好;有时候利率下跌,放松有利于红利上涨,因为高股息率的资产不多了;有时候利率上涨,不利于红利上涨,因为利率上涨经济好,成长类型的弹性好;有时候利率下跌,不利于红利上涨,因为降息有利于制造业成本下降弹性好。

利率影响市场如何变化,关键仍然是市场对基本面的预期。

所以,巴菲特虽然关注宏观但不以宏观为决策,而是要关注基本面和市场预期。不会只以宏观政策做决策。即使出了政策,也不会轻易地改变决策。最近,巴菲特在市场高位减持了科技股,增持了资源股,也是因为市场高了。

分析宏观难,分析行业难,用长期优秀的Smart Beta指数穿越牛熊相对容易一些。多种策略配置,红利策略是必要的一环。

(三)标普中国A股红利机会指数 VS 中证红利指数

标普中国A股红利机会全收益指数是分析中国沪深市场A股红利历史数据表现的最好工具。

虽然2014年初至2023年末的十年期间,标普A股红利指数和中证红利指数的区间涨幅相近,区间误差-8%至+8%,但是标普A股红利指数的股息率高于中证红利指数。中证红利全收益指数 VS. 标普红利全收益指数 文章请查询价值人生上次写的。

(四)当下红利类型指数的配置价值,长期配置穿越牛熊周期

有了多种策略配置思维,2019年和2020年的行情演绎完,也不会恐慌地把红利指数低位卖掉。至于未来,基本面的成长性降低,无论升息降息,只有等到成长类型资产降到足够低才会有弹性,在此期间,找一些高股息的资产应对,也是比较好的。

因为现金流好,所以能够应对经济周期;因为不扩张了,所以进行分红提升资产收益率。看看煤炭行业涨幅和环保行业跌幅,看看供给减少的行业和供给内卷的行业,不是哪个行业好就有好公司,而是哪个行业现金流好就有好公司。

所以越来越懂《股市长线法宝》中的理论了,越来越懂为什么石油跑赢IBM的例子了。

长期红利策略好,也是不能追捧过热,任何策略追捧过热,都会暂时失效。所以长期优秀策略能够持续穿越周期的优秀,也会暂时失效,这也保证了策略的长期优秀。

(五)标普红利指数编制的特点

看完了标普红利指数的历史数据,再来看下标普红利指数的静态数据。

标普中国A股红利机会指数是选取100只高股息的好公司。高股息率下的好公司,是指标普中国A股红利机会指数纳入对公司基本面稳定性和分红稳定性的筛选。考察财务基本面,过去3年盈利增长必须为正、过去12个月的净利润必须为正、每只公司权重上限3%,每只行业权重上限33%。指数每年的1月份和7月份调整成分公司。

用财务指标进行筛选,尽量降低了周期行业对红利指数的影响。虽然历史数据收益结果,与中证红利指数相仿,但是比较稳妥的编制,逻辑性好,而且可以与中证红利指数形成互补,进行动态再平衡。

$华宝红利基金(F501029)$ 运行了将近七年的时间,带来了五成多的收益。从规模上分析,2020年吓跑了一半多的规模。所以理解周期是重要的。标普红利ETF(562060)成立了,不仅指数成分公司变得透明了,而且LOF也变成了ETF联接基金的角色了。

截至2023年末,标普红利指数的第一重仓是煤炭行业。目前此类行业是顺周期,有着自由现金流创造分红的能力。陕西煤业、平煤股份、山煤国际等公司都有不少于当年实现的可供分配利润的60%的分红计划。

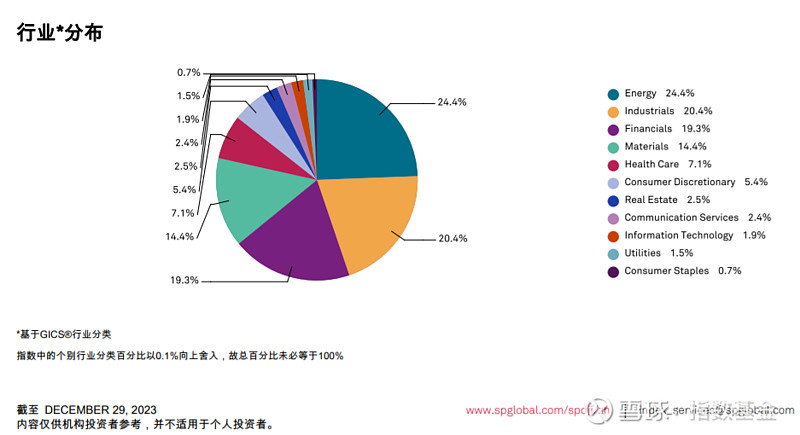

目前第一重仓的煤炭行业属于一级行业的能源行业(24.4%),其次是工业(20.4%)、金融(19.3%)、原材料(14.4%)、医疗保健(7.1%)、可选消费(5.4%)、房地产(2.5%)、通讯业务(2.4%)、信息技术(1.9%)、公用事业(1.5%)、必需消费(0.7%)。

如果仔细查询每期的数据,我们就会发现虽然指数第一重仓的一级行业非常容易是能源行业,但是能源行业中从几年前的重仓钢铁变成了目前的重仓煤炭,行业内部也是在根据股息率轮动的。

总之,行业分散+行业权重上限+行业内部轮动,行业中性的标普红利机会指数的股息率8.26%,比单只公司、单只行业的股息率更有稳定性也更有价值。 懂得标普红利机会指数编制的底层逻辑,长期把握值得持有的优秀指数,做好资产配置组合,取得长期稳定的收益。

近期,上市公司监管鼓励现金分红,提高分红水平、简化中期分红程序,优化分红方式和节奏、加强对异常高比例分红企业的约束,引导合理分红。加强分红监管,引导合理分红的方案也会提升高分红股票的资产质量和收益率。所以,红利指数的成分公司的质量会有所提升,我们在经济弱成长的现状下,选择股息率高的资产,配置红利指数是很好的选择。