上半年的最后一天,

普涨的一天,

喜胖回来就涨的一天!

博格周末会写个【半年报总结】,虽然去年的收益还没回来,但肯定也是跑赢沪深300了。

作为一个【偏好成长风格】的投资者,这两年大跌都还跑赢沪深300,也是不容易了。

上半年感恩游戏和信创啊。

昨天博格才进行了一个调仓的动作,还特别说了“市场低迷的时候不适合降低仓位”

今天市场总算给了点面子。

今天机床、新能源、军工涨得都很不错。

放一张喜胖在夏威夷拍到的,道路两边密密麻麻铺设的光伏板照片。

越是光照多的地方,越适合发展光伏,据说夏威夷是要在2045年实现碳中和。

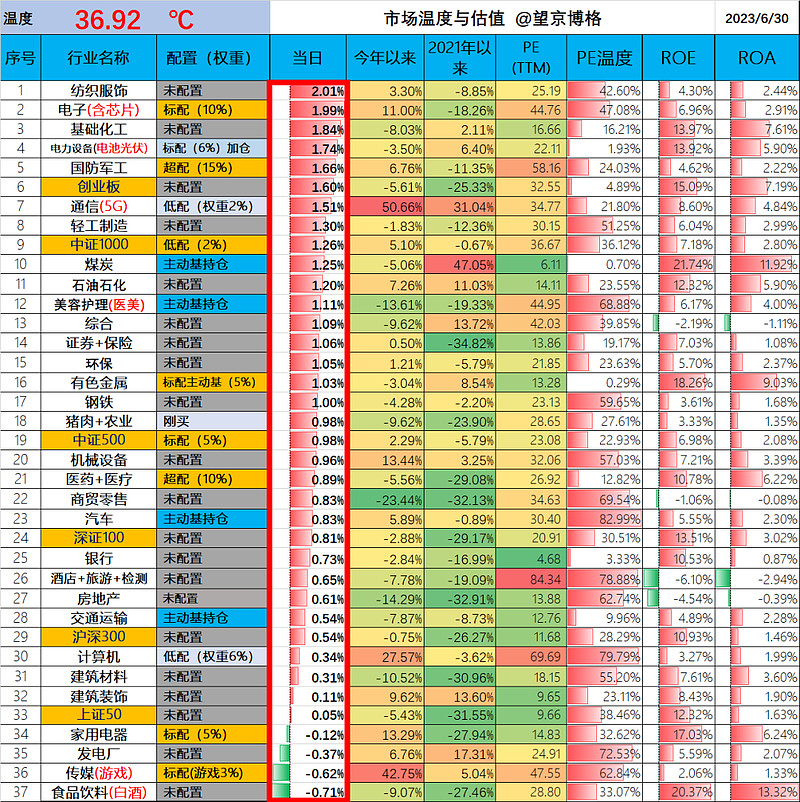

市场温度计

细心的朋友会发现,今天【博格的市场温度计】有点变化。

把“PB”、“PB温度”替换成了“ROE”和“ROA”。

解释一下原因:

首先说pb,就是市净率。

公式如下:

pb=股价(P)/每股净资产(Book Value)

=总市值/净资产

从公式能看出来,pb主要是看净资产和股价的关系,也就是说资产依赖型的公司,看pb的意义更大,比如银行、地产。

但如今,以房地产为例,房子有多难卖相信不用我多说了吧?甚至各地、各个项目的差别也巨大,多少钱能估算得准一个资产价格?

更别说博格这种偏好成长风格的投资者了,就不太喜欢pb这个指标。(没有说pb不好的意思,也没有说任何指标不好的意思)

再接着说,roe和roa。

roe净资产收益率=净利润/净资产

roa总资产收益率=净利润/总资产

其中总资产=净资产+负债

由公式可知,roe和roa都与净利润相关,都是反映公司赚钱的能力,只不过:

roe反映的是仅用股东投资资金的赚钱效率;

roa反映的是债权人和股东共同资金的赚钱效率。

因此,如果企业没有负债,roe和roa是一样的。如果roe大于roa,企业就是有负债的。

把roe和roa放上,也是帮助大家了解【不同行业的赚钱能力】,也可以对比行业间的roe和roa,粗略地知道哪些行业的负债比较高。

最后补充一下:

1. 每种估值指标都有其局限性,我们要交叉对比来看,不能单论一个。同时,每个人也会有倾向性地选择自己偏好的指标,比如说市净率pb主要是应用于重资产依赖的公司,例如银行、地产。像博格这种偏好成长风格的投资者,就没那么喜欢。

2. 图中的ROE和ROA是静态的,基于去年年报计算得出。如果后面数据库升级提供动态的ROE与ROA数据的话,我们也会及时进行更新。

3.最后再强调一下,也是博格在直播里也说过无数次的话:

估值重要,但不要迷恋。

估值只是为买入提供一个安全边界,但投资更重要的是看未来,有的行业就是再低估,如果未来没有前景,买了也不会涨。