近一周指数基本上没有像样的变化,依然还是中特估之后的震荡,传媒、人工智能、动漫游戏处于中高位,值得观察追踪的医药、医疗、互联网动能不足,萎靡,但这几个跌了挺久了,机会也该出现在这里了吧。

对于长期投资者来说,如果不在乎近期波动,以目前的估值,医药或医疗都是可以继续定投加仓的行业。

从中证全A的估值来看,最新市盈率PE=17.86,十年百分位=43.24%,最新市净率PB=1.61,十年百分位=18.17%。

17.86倍的市盈率,收益率=5.6%,高于当前2.73%中国十年国债收益率和3.46%的美国十年国债收益率。

这时计算下来中证全A的收益率/中国十年过招收益率=2.05,权益资产的投资收益目前还远高于债券。

总结下:A股估值偏低,但咱们需要注意,因A股行情轮动太快,该指数仅用作整体估值风向的评估,无法当作具体投资参考。

粗略解读下部分指数:

1.科创50:市盈率PE涨至42.49,前一日为42.21,较上一日上涨0.07%,估值进入合理状态。

科创50指数的样本总市值2.94万亿,其中半导体市值1.24万亿,占比42.27%。可说半导体市值占了科创50指数的半壁江山,该指数从2020年发布以来,一直都备受关注,期望走出科创板的“芯茅”,虽然有中芯国际,但还不够。

2.中证红利:除了深红利外,其他红利策略指数的强周期很明显,富含周期行业,中证红利也不例外,其样本中银行、煤炭、石油、钢铁占比很高。

这类周期行业的特性是不活跃、股息高、价格千年不涨、可容纳海量资金。这一轮中特估的行情,也是围绕这些行业进行轮动的,导致中证红利指数今年以来涨幅10.91%,接近2021年前高位置。

但从估值角度看,中证红利市盈率PE=6.21,十年百分位18.58%;市净率PB=0.69,十年百分位=9.33%,都不高。

一边是指数接近高位,一边是估值处于低估状态,该怎么选择?

牛犇的建议是少进多望,以A股目前的状态,两市量能萎缩至万亿以下,靠存量资金再次发起一轮中特估的行情,有点困难,暂时别买了。

而估值低估并非因为板块内的盈利上涨导致估值变化不大,而是过去这些富含周期的板块估值太低了,就算涨了如此多,依然没有将中证红利的估值抬升至合理状态,可想而知这类指数过去有多寒碜,估值百分位常年低于5%。

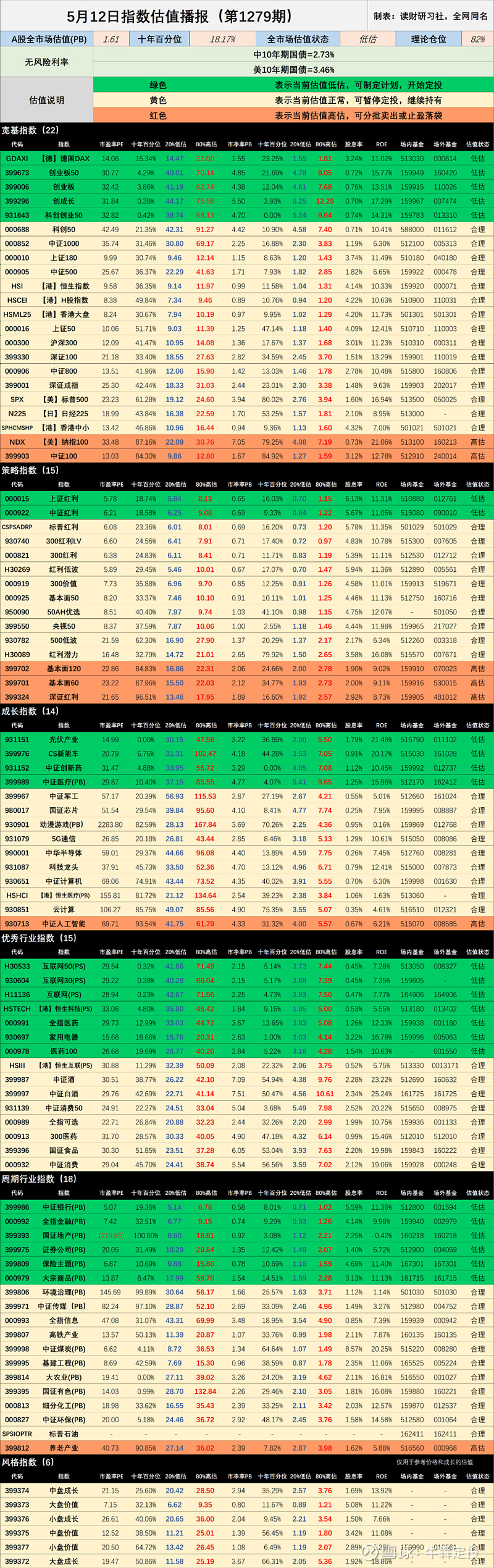

二. 5月12日指数估值播报(第1279期)

▲ 表1:指数基金估值表

指标提示:

1. ROE=净利润/净资产*100%(PB/PE粗略计算);

2. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置;

3. -表示暂无或不适用数据;

4.指数样本范围包含A股、港股、美股等宽基和行业指数;

5.注意银行、地产、金融、证券、环保、大农业、基建参照PB估值;互联网参照PS估值;

6. 医疗、芯片、5G等统计周期短,十年百分位仅供参考。

估值说明:

1.绿色代表低估,黄色代表合理,红色代表高估;

2.理论上,绿色安全边际高,机会大,适合买;黄色空间小,适合持有;红色安全边际低,风险大,适合卖;

3.估值状态说明:低估(PE≤20%);合理(20<PE≤80%);高估(PE>80%)

本指数估值为个人统计数据,可能存在误差,仅供参考,不构成对任何人的投资建议和依据。

三. 5月15日可转债

明日无可转债上市或打新申购。

▲ 表2:可转债数据

#行情轮动加快,后市谁能接棒##医疗指数再创新低,医药基金能抄底了嘛?# #服装家纺板块业绩大幅改善,多股连续走强# $游戏动漫ETF(SH516770)$ $芯片ETF(SZ159995)$