摘 要:

1、A股前期人工智能、“中特估”板块上涨较多,虽然是可能贯穿全年的主线,但短期有资金获利了结出现,同时内外负面因素叠加,市场可能处在震荡期。后续需要关注政策如何来应对经济修复走弱的情况。

2、从配置的方向看,养殖板块前期调整时间和幅度较大,或存在阶段性的布局机会。今年一季度,能繁母猪存栏持续减少。下半年随消费旺季到来,猪价有望反转向上,突破去年10月高点。参考最近两轮猪周期,猪价底部、产能去化或成为养殖板块的催化剂。

3、汽车板块景气度有所回暖。此前市场最担心的还是“价格战”对行业的影响。随着国六b实施政策落地,行业信心有望恢复。另外近期特斯拉国内model 3和model y均出现了涨价,同时新一轮新能源车下乡政策也即将出台,叠加原材料价格下行、缺芯缓解、疫后消费复苏,汽车板块或有阶段性反弹行情机会。

正 文:

本周市场连续调整,上证指数下跌了1.86%,一些高位板块显著调整,传媒、建筑、有色领跌。成交活跃度也明显下降,周四、周五成交额都不到万亿元。北向资金本周则是有99.6亿元的净流入。

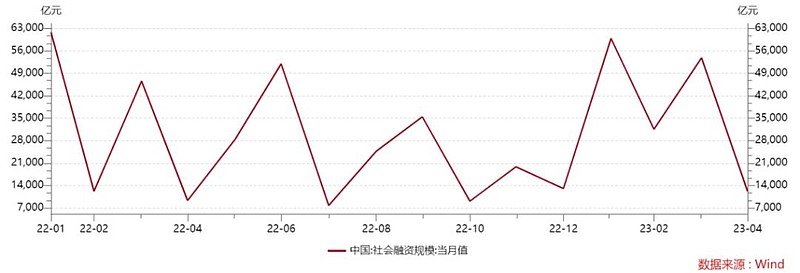

市场下跌,从内部因素来看,4月CPI同比涨幅由上月的0.7%,回落至0.1%;4月PPI同比降幅扩大至3.6%,连续7个月下降。4月社会融资规模增量为1.22万亿元,新增人民币贷款7188亿元,M2同比增速回落至12.4%,也均低于市场预期。

经济、金融数据反映当前经济复苏情况并不牢固,仍然需要政策加码。下周二统计局将公布4月社会消费品零售总额,规模以上工业增加值等月度经济数据。另外下周一还将有1000亿元MLF到期,数据不好的情况下,市场对降息有期待,可以重点关注。

海外方面美国4月CPI同比增长4.9%,低于市场预期的5%,但美联储官员认为通胀绝对值仍然太高,表态偏鹰。同时美国债务问题还是一个可能的风险点,引发避险情绪;财长耶伦表示,必须有所妥协,国会必须提高债务上限。

美国国债一般被认为是安全的投资品种,一旦出现债务违约,可能导致信贷收紧、失业率上升,美国经济可能陷入严重衰退,全球股票市场也可能面临冲击。因此下周美国高层对于债务上限的讨论也很重要。

总体来说,A股前期人工智能、“中特估”板块上涨较多,虽然是可能贯穿全年的主线,但短期有资金获利了结出现,同时内外负面因素叠加,市场可能处在震荡期。后续需要关注政策如何来应对经济修复走弱的情况。

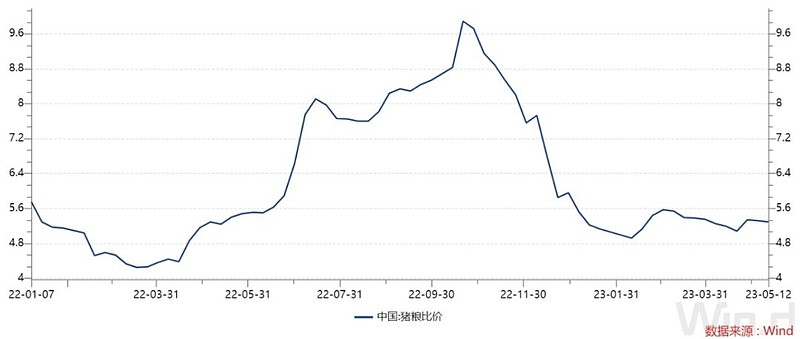

从配置的方向看,养殖板块前期调整时间和幅度较大,或存在阶段性的布局机会。4月末发改委表示,全国平均猪粮比价为5.21:1,处于过度下跌二级预警区间,将研究适时启动年内第二批中央冻猪肉储备收储工作,推动生猪价格尽快回归合理区间。

从猪周期角度来说,收储不足以改变供需关系的趋势,不过也说明目前猪价确实低迷。2022年5月至12月,国内的能繁母猪存栏持续环比增长,而能繁母猪配种到商品猪出栏的产能传导的时间是10个月左右,因此二季度生猪出栏量总量预计仍处在环比增加阶段;再加上猪肉需求处在淡季,猪价短期难以上涨。

不过低猪价下行业亏损,叠加猪瘟疫情区域性扰动,会加速生猪产能的去化。一季度,中证畜牧养殖指数归母净利润-69亿元。猪价低位下,自2021年三季度以来,板块已有6个季度归母净利润为负。

今年一季度,能繁母猪存栏持续减少。根据农业农村部数据,1-3月能繁母猪存栏环比分别-0.50%、-0.60%和-0.87%。从全年走势判断,下半年随消费旺季到来,猪价有望反转向上,突破去年10月高点。参考最近两轮猪周期,猪价底部、产能去化或成为养殖板块的催化剂。

从长期来看,猪价呈现上涨趋势,投资养殖板块或可对冲猪价的上涨。另外行业集中度持续提升,近5年11家上市头部猪企的生猪出栏市占率,分别为6.74%、8.29%、10.49%、14.20%和17.60%,提升较为明显。未来散户不断退出,我国生猪养殖行业集中度有望持续提升。

自2020年8月以来,猪肉价格见顶,中证畜牧养殖指数开始回调,截至5月12日中证畜牧养殖指数跌幅达到40.96%,同期沪深300跌幅仅为16.13%。指数PB估值为3.08,位于历史13.81%分位,行业具备较强的配置价值,可以关注养殖ETF(159865)。

来源:Wind

此外,汽车板块景气度则是有所回暖。本周生态环境部等五部门联合发布《关于实施汽车国六排放标准有关事宜的公告》,2023年7月1日起全国范围全面实施国六排放标准6b阶段,针对RDE试验报告结果为“仅监测”的轻型汽车国六b车型,给予半年销售过渡期,允许销售至2023年12月31日。 过渡期的设置能够减小车企和经销商的去库存压力,避免市场价格体系剧烈震荡,有助于消除消费者观望情绪,对于后续汽车生产将有较好的促进作用,同时也将带动汽车零部件企业产品出货量提升,体现了相关部门对于汽车行业的政策关怀。

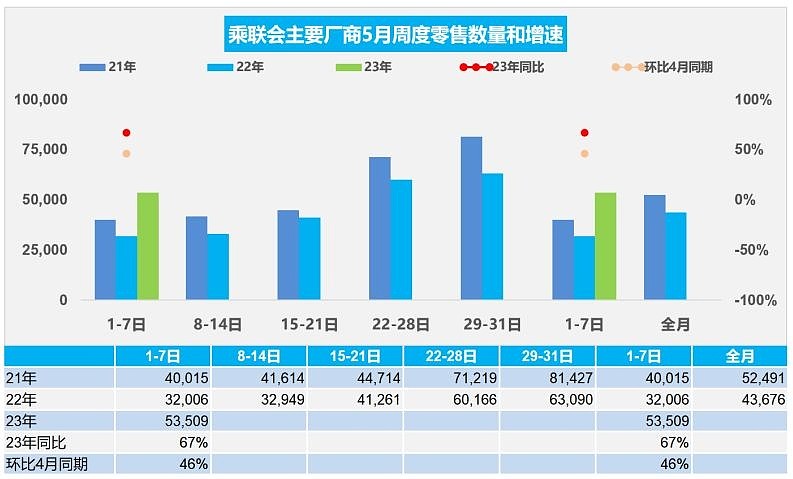

本周乘联会披露2023年4月乘用车市场零售达到163.0万辆,同比增速55.5%,环比增长2.5%,也是自2010年以来仅有的两次环比正增长之一。

最新的数据5月1-7日,乘用车市场零售37.5万辆,同比去年同期增长67%,较上月同期增长46%;新能源车市场零售9.9万辆,同比去年同期增长128%,较上月同期增长38%。

来源:Wind

此前市场最担心的还是“价格战”对行业的影响。随着国六b实施政策落地,行业信心有望恢复。另外近期特斯拉国内model 3和model y均出现了涨价,同时新一轮新能源车下乡政策也即将出台,叠加原材料价格下行、缺芯缓解、疫后消费复苏,汽车板块或有阶段性反弹行情机会。但是,今年新能源可能会遇到一些挑战。一方面,新能源车的渗透率已经达到30%,随着增速下降,市场就要重新寻找估值中枢。另一方面,今年新能源赛道的出口大概率会下降。中长期看好新能源化和智能化变革,可以关注汽车ETF(516110)、新能源车ETF(159806)。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。