一季度市场落幕,在繁琐的数据挖掘后,幸不辱命,为大家找到了资金在一季度投资的秘密,关键内容如下:

(1)数字经济成宠儿,相关个股、基金被大幅加仓,某只主题基金直接被FOF加仓4个多亿;

(2)互联网、医药被继续抄底,热钱涌入相关ETF,某ETF一季度份额增加100亿;

(3)新能源、金融地产被抛售,在低谷苦苦挣扎,等待反弹;

(4)大盘指数风格的ETF份额普遍下滑,市场风向开始在小盘风格起舞;

(5)公募权益基金规模继续下滑,但仓位却不断上升,达到近8年最高点,风险收益性价比来到关键拐点。

以下是具体内容。

一季度公募投资主线是数字经济,计算机、传媒、通信是被买入最多的板块,其中计算机的配置规模增加了441亿,遥遥领先其它行业。

(数据来源Wind,2023.1.1至2023.3.31)

一季度宏观经济回暖的主要推动力是消费与基建,它俩也是公募基金的主要加仓对象。基本面的先一步复苏,或将带动相关板块如家用电器与建筑装饰的持续强势。

新能源、金融地产则被大举抛售,电力板块的配置规模少了448亿。回顾过去,在2022年,半导体是机构抛售最多的板块,却在2023年迎来了不错的反弹。机构的大举减仓,或许也是板块见底的一个信号。

(数据来源Wind,2023.1.1至2023.3.31)

2.热门行业仓位变化,新能源向下,白酒向上

为大家统计了白酒、新能源、数字经济2021年至今在权益基金重仓股中的仓位变化。

(数据来源Wind,2021.1.1至2023.3.31)

一个比较反常识的是,今年大火的数字经济的仓位并没有想象中的那么高,目前还不到4%。

背后的原因是,重仓该板块的基金本身规模普遍较小,以及部分基金是在一季度后开始重仓,因此相关数据不能在季报中得以体现。

不过,数字经济在机构的仓位确实呈现向上趋势,本轮博弈或还将持续。

此外,新能源仓位下降速度较快,机构的抛售很坚决;而白酒的仓位却在稳步提升,越跌越“香”。

3.公募基金重仓行业数据,新能源依旧是机构最爱

尽管新能源被大举抛售,可依旧是基金持仓市值最大的行业,数值高达4254亿。

新能源、消费、医药、半导体这老四样依旧保持着前4位置,计算机强势崛起,已迅速跻身前5。

(数据来源Wind,2023.1.1至2023.3.31)

结合近两年的行情,隐约感觉到如今投资节奏越来越快。行业轮动变快,以前一条主线贯穿一年,如今3个月就换了风向。换仓速度也变快,以前慢慢建仓,如今一个月内便要将持仓“大换血”。

投资节奏越来越快,意味着市场冲突、波动更尖锐,大家可适当降低自己的风险偏好。

从加仓趋势来看,数字经济确实是大热门,公募加仓最多的10只个股,多是计算机领域。而比亚迪,成为公募在一季度减仓最多的个股。

(数据来源Wind,2023.1.1至2023.3.31)

(数据来源Wind,2023.1.1至2023.3.31)

以下个股,公募基金持仓占流通股比例很高,颇有话语权。

(数据来源Wind,2023.1.1至2023.3.31)

“宁茅”依旧是公募最爱,持仓市值稳居前2。

(数据来源Wind,2023.1.1至2023.3.31)

5.FOF重仓权益基金数据,易方达信息产业被买入4个多亿

一季度FOF加仓最多的权益基金是易方达信息产业。该基金主投数字经济领域,在去年四季度时,FOF持仓仅约1000万,在今年一季度却被疯狂买入四个多亿,由此可见,各家机构也在积极向热门行情靠拢。

(数据来源Wind,2023.1.1至2023.3.31)

目前,FOF真金白银买入最多的权益基金是广发多因子。

(数据来源Wind,2023.1.1至2023.3.31)

而华商新趋势优选则是最受机构喜欢的基金,有27只FOF重仓。

(数据来源Wind,2023.1.1至2023.3.31)

6.主动权益基金仓位数据,仓位已达到2015年来最高点

目前,主动权益基金的平均仓位已经来到了自2015年以来的最高点——82.85%。

(数据来源Wind,2015.1.1至2023.3.31)

回顾过去,2015年牛市后的两年,权益基金的仓位保持着低位运行,特别是在2018年,可以看出公募基金有明显的择时操作,降低了仓位。习惯了牛短熊长,公募基金的投资向来谨慎。

不过,自2019年下半年开始,基金赚钱效应显现,市场热钱大涌入,基金规模暴涨。受合同限制(不能持有大量现金,钱必须投出去,个股仓位有最高限制),风险偏好被动改变,持仓标的越来越多的出现在能力圈之外,此时的高仓位或许不是对反弹的信心,而是对规则的无奈。

仓位失去了性价比,或许灵活配置型基金有了更值得配置的意义。

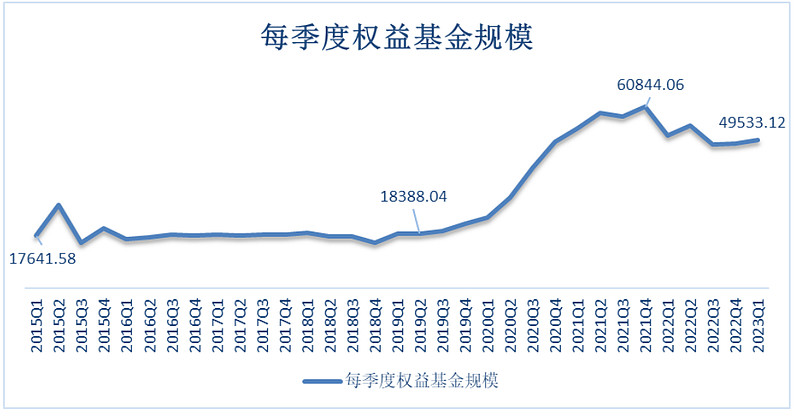

7.主动权益基金规模变化,一年内规模少了万亿

2021年底,权益基金规模达到了历史性最高点60844亿,而后开始逐渐下滑,目前最新规模约为49500亿,一年多的时间少了万亿。

(数据来源Wind,2015.1.1至2023.3.31)

过去一段时间,规模的增长是很困难的事情。2015年初至2019年上半年,近五年时间内规模增长不到1000亿。之后规模增速几乎向上走出了90°,三年半时间内,规模增长了约42400亿。

规模膨胀对业绩的影响真实存在,这既是张坤、葛兰们的难题,更是公募基金的难题。从这一视角来看,规模缩水,倒也未必是一件坏事。

8.权益基金规模数据,葛兰规模大幅下滑

全市场主动基金平均规模约12亿,有54只基金规模超百亿,葛兰的中欧医疗健康A规模约595亿,全市场第一,可相比上季度,规模少了46.5亿,是规模下降最多的权益基金。

(数据来源Wind,2023.1.1至2023.3.31)

9.热门ETF份额增减数据,抄底永不停息

ETF流动性强,能体现市场热钱的短期投资焦点。

一季度,大家买ETF就突出一个主题——抄底,资金流入最多的板块是互联网与医药。

份额增加最多的ETF是恒生互联网ETF,份额增加了105亿份。创业板也被大举加仓,创业板ETF份额增加了约65亿。而在医药板块,份额增加最多的是医疗ETF,增加了约42亿。

(数据来源Wind,2023.1.1至2023.3.31)

此外,热钱短期并不喜欢中大盘风格,中证500、沪深300、中证50被大举卖出。

(数据来源Wind,2023.1.1至2023.3.31)

感谢大家耐心看完全文,希望大家再回头看看文章开头总结的关键信息,收获会更深刻一些,对一季度公募基金的投资路径也会有更立体的印象。

文章数据整理不易,感谢大家关注、转发。

风险提示:基金投资有风险,投资需谨慎。本文中的任何观点、分析及预测仅供参考,不构成对阅读者任何形式的投资建议。