信创行情结束了吗?

摘 要

1、去年11月以来,市场反弹主要是由于国内经济复苏、美联储加息放缓预期,目前在股价中已经有较多反映。市场短线可能缺乏明显的催化因素,需要等待企业盈利兑现,以及下个月两会政策带来的情绪提振等。

2、全面注册制改革落地后,短期证券行业投行、两融等业务迎来利好,未来居民财富向权益类资产转移,是行业的长期成长主线。目前市场对证券行业降费的担忧也逐步缓解,经济复苏、交易量和基金新发等,有望成为下一阶段证券ETF(512880)行情的催化剂,投资者可以重点关注。

3、2019年党政信创政策出台后,2020年达到采购的高峰,2021年底基本完成替代。而本轮行业信创目前仍处在政策落地,招投标陆续启动的关键时间点,行业信创采购的高峰还没有到来,业绩层面也还没有体现。本轮行业信创替换空间更广阔,推动力度比2019年范围更大、持续性更长,因此或仍存在行情机会。短期板块仍有波动压力,可以关注计算机ETF(512720)、软件ETF(515230)调整后分批布局的机会。

正 文

近期市场走势比较平淡,上证指数在3200-3300点附近震荡,上周有所调整下跌1.12%,创业板更是下跌3.76%,前期较为热门的板块如ChatGPT概念等波动加剧。北向资金本周净流入82.51亿元,但流入速度比之前明显放缓。

来源:Wind

此前去年11月以来,市场反弹主要是由于国内经济复苏、美联储加息放缓预期,目前在股价中已经有较多反映。市场短线可能缺乏明显的催化因素,需要等待企业盈利兑现,以及下个月两会政策带来的情绪提振等。

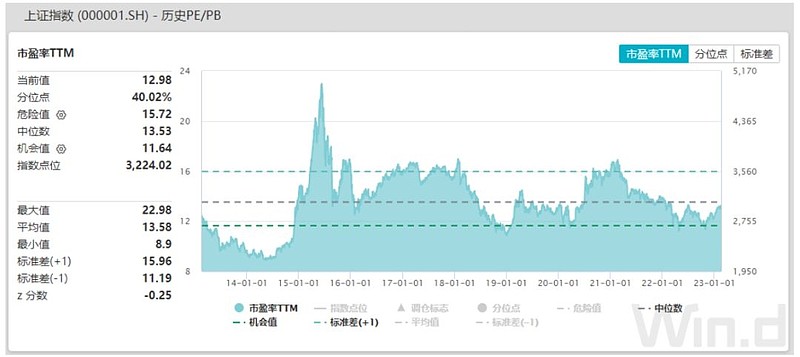

上证指数近十年估值情况,来源:Wind

不过当前市场整体估值不贵,投资者对经济信心在逐步修复,可以考虑通过行业主题ETF把握可能出现的结构性行情,全年来说市场机会可能仍然大于风险。

短期需要关注美联储政策动向,上周披露的美国经济数据都支撑美联储继续加息。如美国1月CPI同比6.4%,高于预期值6.2%;核心CPI同比5.6%,高于预期的5.5%。美国1月PPI同比升6%,高于预期的5.4%;美国1月零售销售环比升3%,创近两年最大升幅,远超市场预期的1.8%等。

目前市场预期美联储在3月会议上加息25个基点的概率仍然较大,但结束加息的时点可能会从5月延迟至6月,本周将披露的美国PCE通胀数据也将是重要的观察指标。

周末最重磅的消息当属全面注册制落地,距离征求意见仅相隔半个月,政策进程超预期。本次改革值得注意的点,首先是交易制度上,主板新股上市前5个交易日不设涨跌幅限制,第6个交易日起日涨跌幅限制继续保持10%不变(此前主板首日44%,此后为10%)。

本次改革还精简优化发行上市条件,取消了现行主板发行条件中关于不存在未弥补亏损、无形资产占比限制等方面的要求,减少了财务信息方面的要求条件,有利于高成长、高新技术、具备足够研发能力或创新能力的优秀企业,获得更包容的上市机会,证券公司投行业务有望受益。

据西部证券测算,2020年创业板试点注册制后一年创业板IPO总金额相较于试点前增长55.18%,参考创业板情况,全面注册制实施一年内主板IPO募集资金有望增加474.58亿元,全面注册制或导致A股市场整体IPO规模增加9.79%。

来源:西部证券

另外随着全面注册制落地,中证金融配套优化了转融通机制。具体优化内容包括:拓宽主板转融通标的证券范围和出借人范围,注册发行股票上市首日即可纳入转融通标的证券范围;转融券费率差统一降至0.6%,取消转融通业务保证金比例档次最低20%的限制等等。总结来说就是成本降低、标的扩容、机制优化,证券公司两融业务迎来利好,市场活跃度也有望提升。

改革落地后,未来居民财富向权益类资产转移,是证券行业的长期成长主线。目前市场对证券行业降费的担忧也逐步缓解,经济复苏、交易量和基金新发等,有望成为下一阶段证券ETF(512880)行情的催化剂,投资者可以重点关注。

上周计算机板块调整较多,原因主要是美国通胀超预期,带来美联储加息预期升温,另外TMT板块交易热度来到历史高位,资金存在获利兑现情况等。从中证计算机主题指数和中证全指软件指数来看,两个指数从去年10月低点最高反弹约40%,存在调整压力。

来源:Wind

那么本轮信创行情是不是已经走完?需要注意的是,本轮行业信创替换空间更广阔,推动力度比2019年范围更大、持续性更长,因此或仍存在行情机会。

复盘上一轮来看,2019年,我国党政电子公文替换正式开启招标,并预期三年内完成替换。随着招标推进,我国信创领域基础硬件、基础软件、应用软件相关企业业绩增速提升。计算机板块的信创行情,也可以大致划分为政策规划预期、订单落地、业绩兑现等阶段。

来源:长江证券

而本轮行情的催化是2022年9月底,国资委下发了79号文件,全面指导并要求国央企落实信息化系统的信创改造,要求5年内国央企完成信创替换,意味着信创产业从党政关键环节向全行业的延伸,行业信创需求在2023年开始持续释放。

2019年党政信创政策出台后,2020年达到采购的高峰,2021年底基本完成替代。而本轮行业信创目前仍处在政策落地,招投标陆续启动的关键时间点,行业信创采购的高峰还没有到来,业绩层面也还没有体现。

去年国内多地疫情反复,特别是四季度作为行业项目验收及回款的主要季度,受全国大面积感染的影响,整体进度有所延后。随着数字经济、信创政策端发力、下游需求逐步回暖,以及2022年低基数效应下,计算机、软件板块2023年整体业绩有望迎来明显的改善。短期板块仍有波动压力,可以关注计算机ETF(512720)、软件ETF(515230)调整后分批布局的机会。(详见《梁杏:短期调整不改向上趋势,医药和信创有望成为全年主线》)。

风险提示

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。