——基金经理画像:南方基金·钟贇

已经多次在不同场合推荐过钟贇(yun)了,他是我在挖掘冯明远之后又一位比较早挖掘的基金经理,在招商基金时就看好他了,来到南方基金后,他还是一如既往的强。

他和冯明远的投资方法不太一样,冯是寻找个股的阿尔法猎手,钟则是一位专注寻找高增长行业的贝塔猎手。

我们的【基金经理画像】栏目还没有介绍过,今天好好分析一下。

一、基本情况

钟贇2011.7进入国泰基金任研究员,先后从事电力设备新能源、通信设备等,是业内最早看新能源的一批研究员;2015.9加入招商基金,担任中游制造组组长、基金经理,2021年9月加入南方基金。

二、业绩和风控情况

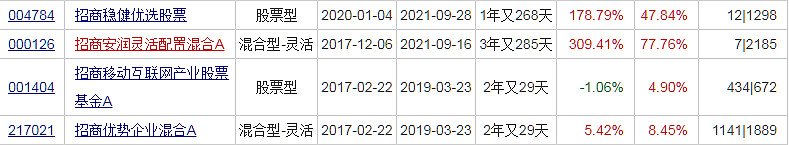

钟贇之前在招商基金管理过4只基金,其中招商安润算是他的代表作,管理时间较长。

·招商安润先前是个保本基金,2019年6月转型为灵活配置型基金。如果去掉1个月建仓期,从2019-7-1至2021-9-16离任,招商安润的区间收益率为274.97%,同期沪深300为30.44%,同期排名15/1933。

该区间波动率为25.81%,最大回撤为-21.48%。同期沪深300分别为19.71%,-17.1%。

·来到南方基金后的代表作是南方潜力新蓝筹,2022-1-5管理以来至2023-2-7,区间收益率为-10.64%,同期沪深300为-15.44%,同期排名717/2786。

该区间波动率为33.69%,最大回撤为-36.04%。同期沪深300分别为17.35%,-26.64%。

为了更好地评价他的长期业绩,我将招商移动互联网产业、招商安润、南方潜力新蓝筹的业绩拼凑一下,中间的过渡期2019-3-23至2019-7-1,以及更换公司的过渡期,则用沪深300代替(下图黑线),画了一个净值曲线。(数据来源:choice)

这样就有近6年的净值曲线了,其中只有不到7个月的时间是用沪深300代替的。截至2023-2-7,上述模拟净值的收益率为234.17%,同期可以在全市场排名第15!(同期第一是周海栋)。

注意:该净值曲线不是真实数据!仅仅是为了推测假如钟贇连续任职可能获得的业绩和市场排名。

从净值走势来看,钟贇的特点是牛市的时候弹性比较强,进攻性较强,反弹特别快!当然,硬币的另一面就是,熊市的波动和回撤较大。

从前述的风控指标来看,他的基金波动和回撤显著高于沪深300和同类基金。在2018年熊市时,钟贇、潘明曦共同管理招商移动互联网,当年收益率-31.41%,同期沪深300的-25.31%;2022年,钟贇的收益率为-14.07%,好于沪深300的-21.63%。

从业绩稳定性来看,2019-7-1至2021-9-16管理招商安润期间,相对沪深300的月度胜率高达78%!2022-1-5至2023-2-7管理南方潜力新蓝筹期间,相对沪深300的月度胜率为50%(该区间较短、且熊)。

钟贇是行业景气度轮动的风格,以上数据说明他在牛市中的行业判断胜率还是挺高的!

三、横向对比

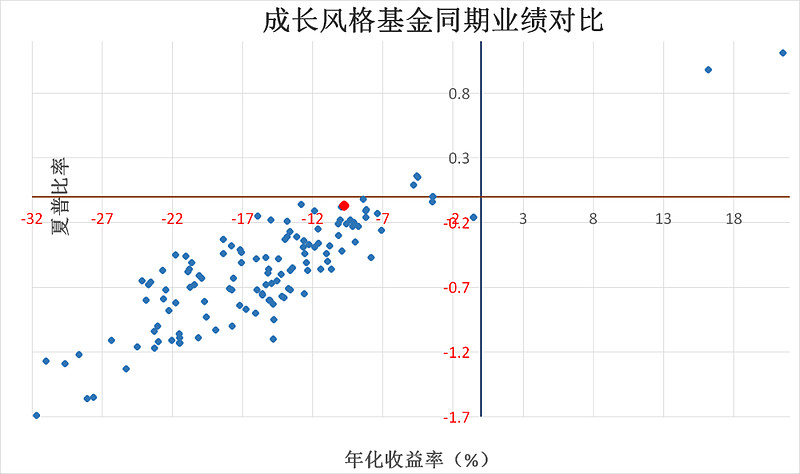

钟贇是行业景气度轮动的风格。下图是一些同风格的基金经理代表作对比,先看看2019-7-1至2021-9-16管理招商安润期间(横轴是年化收益率,越右越好;纵轴是夏普比率,越高越好,数据来源:choice)。

该区间是景气成长风格表现较好的阶段,钟贇(下图红点)一马当先!

再看看2022-1-5至2023-2-3管理南方潜力新蓝筹期间,这一年来是景气成长遭受挑战的一年,钟贇的表现相对还是不错的(横轴是年化收益率,越右越好;纵轴是夏普比率,越上越好,数据来源:choice)。

四、定量分析

1、当前持仓情况

下图为2022Q4前十持仓,前十持仓平均PE为43,平均PB为4.6,平均市值为1193.5亿,ROE为10.6%。(数据来源:韭圈儿APP,截至2023.2.7)

行业以新能源+TMT为主,市值偏大中盘,风格偏成长。

2、组合构建情况

钟贇的组合构建特点是行业比较集中,个股适度分散。

从个股集中度来看,没啥规律,应该是自上而下的结果。

(数据来源:历年定期报告)

从历史配置行业分布来看,配置过白酒、疫苗、游戏、储能、建材、消费电子、半导体、风电、人造钻石、光伏、电力设备等等,总体是偏成长的行业。

从行业集中度来看,钟贇比较集中,第一大重仓行业占基金比例可能达到40%以上,这也是他的基金波动较大的原因。

下图是他近一年前十大重仓的行业分布,电力设备高达68%,主要是风电。

因为钟贇认为如果每年能选到全市场排名前五的一级行业,那么将就能战胜绝大部分指数。

从结果来看:2017年他重仓的食品饮料、家用电器和非银金融,是当年前五;

2019年他重仓的电子和食品饮料,是当年前五;

2020、2021年他重仓的电力设备,也都是当年前五;

3、交易换手情况

钟贇任职期间的换手率,完整的纪录不多:

2018年度换手率为176.68%;

2020年全年换手率为289.39%;

2021年和2022年上半年的换手率分别为173.28%、343.89%。

(数据来源:choice)

从这几段时期的换手率来看,大致是全市场平均水平,但低于和同风格的景气度轮动型基金经理的平均水平。说明他可能是不太参与短期博弈的。

从行业动态调整能力来看,他的行业轮动把握的还挺不错的,比如2020Q2比较的减仓医药,2022Q2加仓电力设备。

4、大类资产配置情况

从钟贇这两段时期的股票仓位(下图蓝柱)变动来看,钟贇不太做仓位择时,即使是2022年熊市也没怎么降低过仓位。他认为哪怕是熊市,如果选到好的行业,也是能战胜市场的。

数据来源:choice

钟贇还有过管理保本基金的经理,所以他对债券也有一定的了解,会配置长期配置一些债券(上图绿柱),也可以增厚组合收益。

四、投资框架分析

1、投资理念:从中观行业入手,寻找持续高增长的行业

钟贇选择从行业入手的原因是:

第一,行业的超额收益比个股对组合贡献更大;他曾经做过一个研究,发现只要找到每年涨幅前五的行业,就能跑赢沪深300,熊市也能战胜市场,牛市则进攻更大。

选对了行业,资金效率也能提高。而且行业可以配置的权重更大,超额收益比个股对组合贡献更大。

下图是2008-2020每年前5的行业在不同行情中的超额收益情况。

第二,行业的景气变化更容易把握,行业的信息渠道来源更广,可多方印证,而个股更容易被偶然性因素影响,或信息滞后;比如官方、非官方统计的各种数据,主要都是行业整体数据,更新频率也更快。

第三,各行业的高景气持续时间在系统性延长,他认为随着国内各行业,尤其是传统行业竞争格局日趋稳定,龙头企业对行业的把控性也在明显增强,因此行业的高景气持续时间正在被系统性延长。这意味着行业的投资难度在下降,可把握度在提升。

下图可以看到,2017年以来,强势行业在第二年的延续性较前8年有所提升。

钟贇:

“行业的修正比个股容易:行业的信息渠道来源更广,景气变化更容易把握,而个股更容易被偶然性因素影响,或信息滞后;行业的驱动因素更好把握,也即买卖点更好把握。

各行业的高景气持续时间在系统性延长:在2016年之前当年前五的行业能延续到下年的不到20%,行业轮动快,把握难度高。2016年开始,各行业竞争格局日趋稳定,竞争越来越有序,龙头企业有能力延长行业景气;当年之前的行业能延续到下年的概率没有低于20%的,连水泥、煤炭、钢铁这种典型的周期性行业的景气程度都大幅延长。

所以现在行业超额收益持续时间长了,投资上应该少做行业的大幅轮动,不要捡了芝麻丢了西瓜。”

2、行业选择:从逻辑、业绩、政策三个维度挑选行业

钟贇在行业挑选中看重三要素:逻辑>业绩>政策。历史上,他用这套方法抓住了电动车、风电、B端建材、半导体和消费电子的板块行情。

首先,逻辑是第一位的,又可以分为空间、时间和弹性:

·空间对应天花板,这是最重要的,空间必须要足够大、有足够的想象力,业绩才有增长潜力。钟贇偏好有3倍成长空间的行业。

·时间对应持续性,他并不做短期的景气度博弈,而是买产业链的长期逻辑,行业维持中高增速的时间至少要持续1年以上。

·弹性对应短期业绩爆发性,不能是讲故事或者炒预期,而是要看到业绩兑现。偏好业绩具有中高增速的行业,最少的业绩增速要达到30%。

第二,业绩方面比较看重业绩兑现时间,偏好可以在半年左右出业绩的公司;持续跟踪行业每季度业绩,越有板块性的业绩集体超预期,后面机会越大;

第三,有政策加持的行业,在景气的兑现度以及持续性上会明显有优势。政策也是最容易导致行业景气突变的因素,需要密切跟踪。

钟贇:

“逻辑>业绩>政策,逻辑是最重要和领先的,往往有逻辑的时候股价就开始启动;业绩用来验证逻辑同时实现股价正反馈,如果不兑现,就变成主题投资了,对组合的伤害很大;政策是锦上添花。三要素满足要素越多,越可能成为未来的主线行业,典型如新能源、半导体、物联网等。

三要素能满足的行业是我的首选,如果找不到,我会选择满足两要素,并配以相对较低的权重。

以新能源车为例,十年前大家看到空间很大,短期也有业绩弹性,但当时是靠补贴驱动没有太强的持续性,时间维度不满足,相当于三要素中只满足两个要素。

2019年补贴减少后,整个行业表现低迷,到了2020年年中,欧洲大幅提升行业补贴,业绩开始兑现;到2020年三季度,国内新能源车销量超预期,车型开始丰富,不再靠外力,而是具备自我驱动的增长,这就意味行业的拐点到了,增长有较长时间的持续性,国际国内共振。除了逻辑,弹性也有了,我要的三要素陆续到位。”

3、个股选择:根据不同的行业阶段挑选不同类类型的公司

不同于许多行业景气度风格的基金经理主要是选行业龙头。钟贇在个股选择上更有策略性,根据行业所处于的景气周期阶段,挑选对应的个股。

第1阶段行业逻辑认可阶段

主要配置龙头白马,适度分散参与黑马。因为在业绩没有兑现的阶段,龙头白马公司一般会优先享受到行业的景气;

第2阶段景气外溢阶段(扩散阶段)

适度降仓业绩没那么突出的白马,加仓确定性增强的黑马。因为在业绩明显兑现的阶段,二三线公司的业绩弹性更大、估值更低;

第3阶段分化阶段

回归业绩兑现:无论白马黑马,主要是根据业绩是否还有超预期的空间去选择。超预期的主要来源会是新的瓶颈环节或者新的技术路线。

钟贇:

“我一般优选行业里面竞争格局最好的子行业,细分到子行业上,要看确定性和行业地位。比如电动车,我会选电池和隔膜,因为我买的初衷是享受行业β,竞争格局好的龙头最能实现这一点。

对于竞争格局比较好的公司,我会给予更高的权重。好的竞争格局有助于企业提高α维持的概率。

另外,也要对技术进步保持敬畏,比如固态电池技术出现后,我当时就小幅减仓了隔膜公司。即便新技术不能很快兑现,也会对竞争格局带来很大变数。投资一定要避免技术升级对公司带来的毁灭性打击。”

4、交易换手:下手快,擅于左侧布局获得超额回报

钟贇的换手率在同类风格中较低,可能由于钟贇更偏好长周期的逻辑,不参与短期博弈。

他对交易是左侧还是右侧都不排斥,更重要的是前面介绍的行业三要素。回顾过去的交易,应该是整体偏右侧。

卖出行业的原则有三个:

一是逻辑被破坏,需要尽快出清;

二是估值已经泡沫化,明显透支了未来的业绩增长,会兑现收益;

三是找到新的更具性价比的目标,也会果断调仓。

钟贇:

“如果估值没有到泡沫化,逻辑也没破坏,就要拿住。长期逻辑才变化会是我的卖出因素,短期景气波动更多是博弈,我不会基于博弈做买卖。”

5、组合构建和风险控制:配置5个以上相关性低的行业,个股分散

钟贇一般会优选5-10个符合标准的行业来构建组合,避免判断出错或判断滞后。

还要求这些行业的相关性越低越好,比如电力设备和医药、化工的相关性就相对弱一些。

在行业内部,同样进行个股的分散,并且不买估值太高的标的。

不过,总体来说,钟贇对行业配置还是比较集中的,他认为太分散会影响组合收益。

钟贇:

“我相信并坚持自己的投资逻辑,对自己的决策有信心,不会因为短期波动而拿不住。思考的深度,投资逻辑的信心度,决定了自己能不能坚持并严格执行。太过分散是对自己研究不信任的表现,会影响组合超额收益。”

市场观点&看好方向

对于后市,钟贇在近期表示:之前市场的一些悲观预期可以得到逐步扭转。相信经济会逐步修复,进而带来市场风险偏好的提升和估值的修复,对大盘形成支撑。当前较低的估值之下,中长期看A股资产的吸引力已经非常高了。

行业方面,一是看好低估值+高景气的新能源,特别是储能和海风。我自己综合券商研报,按照钟贇的行业逻辑三要素梳理了一下:

储能行业:

时间:2022年刚开始爆发,未来可保持40%以上复合增速起码3年以上;

空间:无论是国外户用储能还是国内大型地面储能,行业都有10倍以上成长空间;

弹性:2023年储能行业增速翻倍,2024年估计也有30%以上,行业增速非常快。

海风:

时间:海风行业保持复合30%增速起码能看5年以上;

空间:我们预计10年左右时间海风的每年全球装机有望从今年的8GW上升到100GW以上,有10倍以上的行业成长空间;

弹性:2023年国内海风行业增速翻倍,2024年估计也有40%以上,行业增速非常快。

其他还看好医药、培育钻石、机器人、物联网、半导体、工控等。同时对TMT、高端制造、消费等保持持续关注。

结语:钟贇的实力出众,目前规模还较小,绝对是被市场低估了,值得大家关注!目前钟贇新基——南方景气前瞻(A类017551)在发。

另外,港股方面,我觉得南方基金的王士聪也很不错,之前也给大家推荐过好几次了,也可以关注下。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。