摘 要:

1、虽然12月26日市场出现反弹,但量能稍显不足,市场成交额依然处在阶段性低位,行情持续性有待观察。疫情扩散冲击影响下,市场情绪大幅降低,但明年来看,国内流动性和企业盈利均有望逐步好转,美联储紧缩力度将逐渐减弱,近期的调整已经较充分反映悲观预期。

2、12月26日,光伏板块成为反弹的主力军,光伏50ETF(159864)大涨6.16%。目前硅料供需态势已开始逆转,价格下降也将继续向组件价格传导,将激发大规模补装需求,尤其是价格敏感且有并网时限的电站需求增长会更快,国内大基地项目有补装需求,而欧洲电站审批流程简化,其电站审批也将爆发,明年光伏制造端有望实现超预期增长。

3、12月26日,工业母机ETF(159667)上涨2.92%,制造业有望持续修复。当前政策面对基建投资、制造业投资保持较高支持力度,居民端需求持续低迷。整体看,宽信用还会进一步推进,以工业母机为代表的高端制造业具备政策红利,技术升级和国产替代进程加速。

4、临近年末,燃油车购置税优惠政策及新能源汽车补贴政策进入倒计时,终端市场经销商保持较大优惠力度。长期来看,疫情防控措施持续优化,有助于稳定消费者购买信心,国内车市有望得到持续修复,实现扩大内需增长目标。

5、近期医疗相关板块表现比较弱势。受疫情影响,医药产业链与疫情相关的部分投资情绪出现了一定反复,但医药行业的长期基本面依然稳健。

正 文:

12月26日,A股单边上行,上证指数止步7连跌,创业板指大涨2%。新能源赛道回暖,光伏、储能掀涨停潮,芯片、风电、新能源车活跃。上证指数收涨0.65%报3065.56点,创业板指涨1.98%,市场成交额6247.3亿元。

来源:Wind

虽然12月26日市场出现反弹,但量能稍显不足,市场成交额依然处在阶段性低位,行情持续性有待观察。疫情扩散冲击影响下,市场情绪大幅降低,但明年来看,国内流动性和企业盈利均有望逐步好转,美联储紧缩力度将逐渐减弱,近期的调整已经较充分反映悲观预期。

从估值角度看,市场依然便宜,当前阶段的调整也不改明年经济修复的大趋势,后续市场情绪有望伴随疫情形势在一季度逐渐好转,以及政策发力起到效果后,出现明显改善。短期出现震荡调整,也可能是不错的布局机会。

12月26日,光伏板块成为反弹的主力军,光伏50ETF(159864)大涨6.16%。产业链价格整体下调,装机需求有望再超预期。据PVinfolink统计,上周硅料/M10硅片/电池/组件均价分别为255元/kg、5.5元/片、1.15元/W、1.93元/W,12月以来降幅约14%、23%、15%、3%。

硅料价格走势(元/kg),来源:招商证券

过去两年供给受限的前提下,光伏主要下游市场中,海外、国内分布式由于电价及并网模式差异,对组件价格的容忍度更高(尤其欧洲能源危机加速转型后)。在产业链总产出受限,价格整体高位的背景下,组件厂优先选择高宽容度客户,因而海外及分布式是主力的光伏增长推动力,由此造成了国内地面电站项目的延后。

目前硅料供需态势已开始逆转,价格下降也将继续向组件价格传导,将激发大规模补装需求,尤其是价格敏感且有并网时限的电站需求增长会更快,国内大基地项目有补装需求,而欧洲电站审批流程简化,其电站审批也将爆发,明年光伏制造端有望实现超预期增长。

另一方面,随着产业链价格回落,终端对新技术溢价接纳度会更高。二季度以来出现大面积的N型产能规划,但考虑到大部分企业是第一次建设调试,且TOPCon需要电池厂做持续的调试升级,领先企业的优势可能较大,新技术的红利期持续性也会更强。当前板块21.79倍PE,基本上处在近三年的底部区域,投资性价比较高。(详见《光伏可能迎来拐点,养殖ETF和网格操作很配》)。

来源:Wind

此外,12月26日工业母机ETF(159667)上涨2.92%,制造业有望持续修复。近期央行发布的最新金融数据显示,11月单月企业中长期贷款7367亿元,同比增115.6%,环比增59.36%,增速持续上行,企业借贷端表现超市场预期,将指引后续制造业周期上行。

当前政策面对基建投资、制造业投资保持较高支持力度,居民端需求持续低迷。整体看,宽信用还会进一步推进,以工业母机为代表的高端制造业会具备政策红利,技术升级和国产替代进程加速。

从行业数据来看,10月份金属切削机床产量为4.3万台,同比-8.5%,降幅连续3个月收窄。1-9月,新增订单同比下降14.0%,在手订单同比下降1.6%,降幅较1-6月有所收窄。目前市场需求仍未完全恢复,但行业整体上处于底部区间,需求拐点有望出现;长期看,高端工业母机是我国产业自主可控的重要内容,板块行情或可持续关注。(详见《行业数据向好,工业母机持续复苏》、《苗梦羽:工业母机大火,千亿赛道有望提速?》)。

来源:国海证券

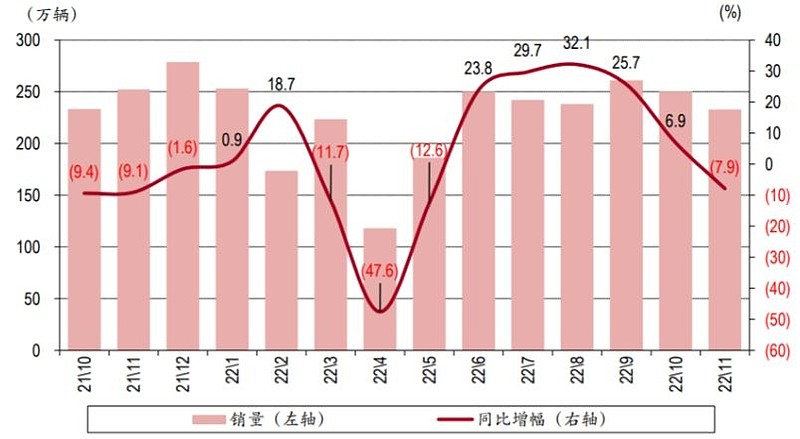

12月26日,汽车板块上涨幅度较大,新能源车ETF(159806)、汽车ETF(516110)、智能汽车ETF(159889)均上涨3%左右。临近年末,燃油车购置税优惠政策及新能源汽车补贴政策进入倒计时,终端市场经销商保持较大优惠力度,随着疫情防控“新十条”发布,前期受疫情防控抑制的购买刚需得到快速回补。12月12-18日,乘用车市场实现零售销量54.2万辆,同比+18%,较上月同期+56%。长期来看,疫情防控措施持续优化,有助于稳定消费者购买信心,国内车市有望得到持续修复,实现扩大内需增长目标。

此前受疫情影响,8月以来汽车行业供需双弱。11月狭义乘用车产量实现207.8万辆(同比-6.7%,环比-9.0%),批发销量实现202.9万辆(同比-5.7%,环比-7.5%)。这主要是由于部分消费大省封控,使得环比销量表现偏离历史规律。随着年底旺季到来,国内疫情封控放开,加上年末购置税补贴和新能源补贴政策到期会促进提前消费,预计12月汽车零售销量有望实现正增长。后续随着疫情缓解、芯片供应短缺问题缓解,预计汽车销量有望实现较快增长。可以关注新能源车ETF、汽车ETF、智能汽车ETF。(详见《扩内需还得看汽车》)。

来源:中银证券,Wind

近期医疗相关板块表现比较弱势。受疫情影响,医药产业链与疫情相关的部分投资情绪出现了一定反复。但随着疫情缓解,多方面需求将迎来恢复,例如消费医疗、科研服务、临床CRO、出口导向性公司等。消费医疗的投资逻辑要可以分成国产替代、消费升级、老龄化等方面。

科研服务方向同样受到国产替代逻辑影响。科学实验仪器市场外资占比高,根据重大科研基础设施和大型科研仪器国家网络管理平台统计数据显示,2016-2019年我国大型科研仪器整体进口率超70%,进口依赖较为严重。从《中国制造2025》到《“十四五”规划》政策出台,都强调加强对国产科学仪器产业支持力度。此外,2021年5月14日,财政部、工业与信息化部联合印发的《政府采购进口产品审核指导标准》,明确提出各类科研仪器采购国产比例,光谱、质谱、色谱等高端设备,要求国产采购比例50%以上,强调整体产业链的自主可控。今年1月1日执行的《科学技术进步法》,进一步体现国家对创新国产设备的支持态度,有利于国产替代。

医药行业的长期基本面依然稳健。我国卫生总费用持续增长,过去十年行业复合增速达到12%。同时,我国卫生总费用占GDP比重也呈逐年增长趋势。医疗新基建投入有望在较长时间内维持高位水平。随着中国人口老龄化以及居民健康意识增强,未来医药市场规模仍将快速扩大,长期向好。随着集采等政策边际改善,板块整体估值性价比突出,院内诊疗恢复可期,业绩与估值有望迎来持续性修复。以中证生物医药指数为例,其估值目前低于30x,在历史上的分位数也处于最低5%的水平。可以持续关注医疗ETF(159828)、生物医药ETF(512290)、疫苗ETF(159643)、创新药沪深港ETF(517110)。(详见《医药调整,别怕》、《医药:我不是最便宜了,但还在底部区域》)。

来源:Wind

风险提示

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。