大小盘无法长时间“一枝独秀”,而是呈现一定的风格轮动特点。复盘历史发现,利好小盘股的主要是宽松的流动性水平、对中小企业友好的政策、新兴产业高景气和经济波动后复苏4方面因素,2021年以来,上述4个因素出现共振且或将会继续持续,可以考虑关注小盘股指数中证1000!但市场行情无法准确预测,行情轮动变化较快,需注意投资风险。

大小盘之间存在轮动关系

历史经验表明大小盘无法长时间“一枝独秀”,而是受市场环境的影响,呈现一定的风格轮动特点。

复盘历史可以发现,影响两者相对强弱关系的主要是流动性水平、政策导向、新兴产业景气度和经济波动4方面因素。在某些时点,如果只有单一利好因素未必会导致小盘股占优的行情,但当4个因素中有多个出现共振时,小盘股的表现可能就会明显好于大盘。

市场流动性宽松、信用利差收窄

为小盘股创造较好的投资环境

利率影响大小盘的表现,短端和长端利率解释了历史上大部分时间大小盘的相对强弱,以DR007的20日均值为例,2014-2016H1、2020H1、2021年以来,该指标大幅下行至低位小盘明显跑赢,2016H2-2017、2020H2利率水平上行,大小盘的强弱关系出现反转;以10年国债为代表的长端利率看,也具有明显的市场风格指示效果。

小盘股具有“短久期”资产特点,相比单纯的利率,信用利差对大小盘风格的指示效果更好。利用利差是指除了信用等级不同,其他所有方面都相同的两种债券收益率之间的差额,它代表了仅仅用于补偿信用风险而增加的收益率。

AA+产业债信用利差中位数在2011年至今大部分时间里和小盘/大盘的走势呈现负相关关系,原因在于中国股债的出清机制有待进一步完善,信用风险对股债定价存在一定扭曲,可以理解为信用风险在资产定价里的权重偏小,大部分时间不如利率的权重大。但小盘股的特征是:不确定性高、稳定性差、所以久期短,但弹性大,信用风险客观存在。当AA+信用利差明显下行的时候,可以理解为“信用风险可控+流动性宽松更重要”;而信用利差走阔可以理解为是信用风险增加+流动性收紧(两者权重不好定但都是利空小盘股);因此小盘相对于大盘会在信用利差收敛的时候更占优。

针对中小企业的利好政策

改善小盘股的盈利水平和估值情绪

广义的政策环境对大小盘也产生了明显的影响,2014-2015年货币政策大幅宽松、中央层面鼓励“双创”、鼓励并购重组、再融资政策的放开都有利于本身在融资端不占优势的小盘股得到更多发展的机会;事后看,外延并购的确支撑了当时小市值股票的业绩高增。此外,政策导向还会影响二级市场估值情绪,利好小盘股的政策将会提振相关公司估值。

进入2016-2020年后,供给侧改革(2015年开始)、环保(2016开始)、金融去杠杆(2018)以及2020年的疫情,都导致了能够承担更大不确定性的大市值股票相对于小股票更有优势。

新兴产业高景气爆发期

小盘股更受益于结构性行情

2005-2020年小盘股持续占优的时间段有两个,其共同特点之一在于当时新的产业趋势出现:1)2008-2010年,全球PC产业方兴未艾,同时智能手机快速替代传统手机,由于电子产业的全球化程度非常高,因此国内上市公司也受益于全球电子产业的复苏从而实现盈利和市值的扩张;2)2013-2015年,4G普及推动移动互联网浪潮,以计算机、手游和互联网金融为代表的相关行业上市公司在需求爆发下出现盈利和市值的扩张。2015年中证1000成分股中符合产业趋势的TMT细分行业涨幅明显高于其他。

在新兴产业爆发期,中小市值公司转型更容易,产业链大部分玩家在短时间内通过分享需求的爆发实现成长,而这个过程中小盘股基数低、经营灵活,成长的弹性比大盘股更大,在成功切入景气爆发的产业链后盈利和市值都出现大幅扩张。

经济波动后复苏阶段

小盘股具有更好的复苏弹性

一般来说,宏观经济的波动情况对大小盘股票带来的冲击是不一样的。大盘股大多为行业的头部公司,市值体量大、稳定性高,受到经济和政策冲击的幅度会相对较小;而小盘股在抵抗外部冲击的能力上明显偏弱。

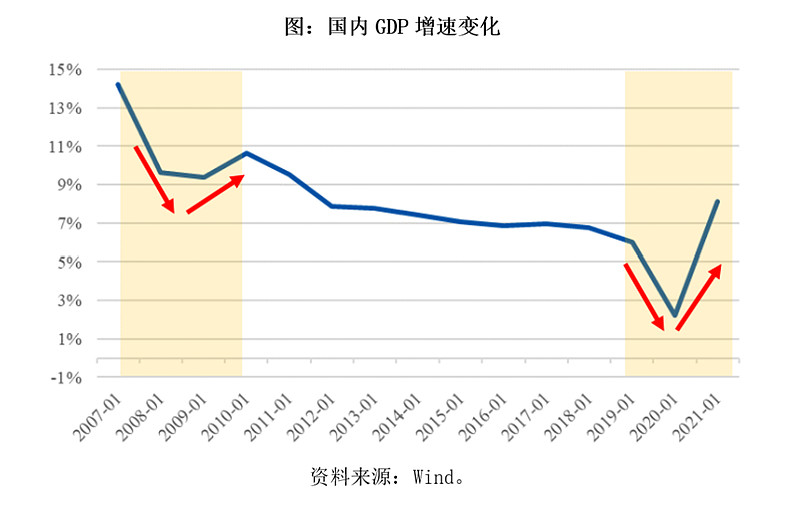

2005年至今,小盘股占优的09-10年和21年,都是宏观经济受明显冲击后的1-2年,小盘股占优的本质原因是受益于低基数以及经济改善导致小盘业绩反转弹性更大。反过来看,2016-2020年大盘连续占优的5年宏观经济整体的特征是“中枢向下、波动率收敛”;这种环境里成熟行业的龙头公司往往受益于行业集中度提升的逻辑,无论是在经营上还是估值都上享受溢价。

小盘股代表指数中证1000值得关注

目前国内已经形成了大、中、小盘分层明显的宽基指数体系,中证100表征超大盘,指数平均市值达2179亿元;沪深300表征大盘,指数平均市值1389亿元;中证500表征中盘,指数平均市值240亿元,中证1000表征小盘,指数平均市值124亿元。

中证1000指数成分中科创板股票、专精特新占比较高,目前中证1000指数包含67只科创板股票和184只专精特新股票,数量和权重占比均高于沪深300和中证500指数,更多体现出新兴成长的特征。

$港股创新药ETF(SH513120)$ $ 中证1000ETF指数(SH560010)$

基金有风险,投资需谨慎。以上内容仅供参考,不构成本公司任何投资建议或保证,也不作为任何法律文件。观点和预测仅代表材料制作时结合当时市场作出的分析判断随着市场行情等因素变化,上述判断可能发生改变。未经同意请勿引用或转载。

喜欢此内容的人还喜欢