平稳穿越牛熊的3只ETF!

如果说在现在的市场中什么最为可贵,我猜让人心安一定是其中之一。可能有人喜欢在波动的市场下做个骄傲的弄潮儿,也有人会享受在高风险中寻找高收益。但美投君自己并不是这样的人。我一直认为,投资只是生活中的一部分,踏踏实实的管理好资产,安心的工作和生活才是适合多数人的。可是市场总是不能让我们如愿,动不动就整些幺蛾子。谁也不知道,这次市场还会跌多久,也不知道那次反弹才是真的反弹。因此,找到那些能够穿越牛熊的好投资就至关重要了,它能够让我们跌的时候拿得住,涨的时候不怕踏空。今天这篇文章,美投君就给大家介绍3只非常适合当前市场,并且有机会穿越牛熊的ETF。

第一只我要介绍的ETF,股票ticker为JEPI。JEPI是JP Morgan推出的一个Covered Call策略ETF。说这只ETF有机会穿越牛熊,一方面源于他应用的这个Covered Call期权策略,另一方面也和他独特的选股思路有关。我挨个给大家介绍一下。

Covered Call是一个期权策略,它由两部分组成,一部分是正股,另一部分是持有正股的同时再卖出一个Call option。没有期权经验的看官可能不太理解这个期权组合的逻辑,没关系,你不用懂期权操作,你可以把这个策略中的正股看成是你买的房子,而卖Call呢就是你租房获得的租金。房价可以涨可以跌,但是房租是稳定获得的。所以说,Covered Call策略可以在正股之上再获得一份稳定的现金流。这份现金流,不仅可以增加正股的收益,同时还可以在股票下跌时弥补一部分的亏损。而且他还有一个特点,就是市场波动越大,卖Call获得的租金就越高,所以像现在这种高波动的市场,Covered Call就能提供更强的下跌保护。

当然了,这租金也不是白收的,他实际上是牺牲了正股一部分的上涨潜力,来换取的这个稳定的租金。这听起来可能有点儿抽象,你可以理解为是,你做Covered Call时,正股的价格不能涨太多,如果真的出现了暴涨,那Covered Call策略虽然也会涨,但是可能会跟不上暴涨的涨幅。

所以说,整体来看,Covered Call策略就是用收取稳定现金流的方式来减少了股价的波动。因此JEPI这个ETF也有一个特点,那就是他会按月发放股息,也就是卖Call获得的租金。JEPI光是股息收入每年就能够达到10%。

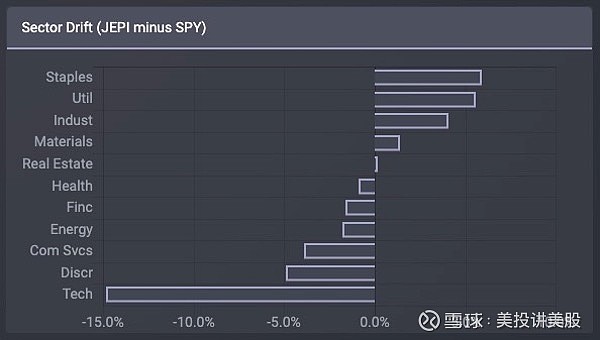

JEPI不仅在Covered Call策略的选择上贴合当前市场,他的正股选择同样如此。JEPI中的正股都是从标普500中挑选的,但是他们刻意削减了高波动股票的仓位,而主要选择了在动荡环境中依然能够表现稳定的股票类型。下面这张图是JEPI持仓和大盘的对比图,可以看到,JEPI在必须消费品,公共事业和工业板块的比例都要远高于大盘,而波动较大的科技和非必须消费品板块的比例是相对较低的。

下面这张图显示的是JEPI的前十大持仓,可以看到,他没有标普500中的权重股苹果,谷歌这样的科技股,而都是像可口可乐,UNH这样的稳定型股票

。

这样的选股思路和Covered Call策略的应用,使得JEPI这只ETF在熊市中的表现格外坚挺。下图展示的是今年迄今为止这波熊市中JEPI和大盘的表现对比。可以看到今年大盘的跌幅达到15%,而JEPI仅下跌了5.4%,这还不算JEPI今年已经发放的近4%的股息。

那可能有人说了,熊市中表现好,那么牛市中这个ETF是否就不行了呢?毕竟他是用的策略看起来非常保守。事实上,JEPI在牛市中的表现也可圈可点。比如在去年2021年的大牛市中,大盘涨了28%,而JEPI涨了23%,看起来似乎跑输一些,但是如果我们把21年JEPI发放的8%的股息算进去后,你会发现JEPI的表现反而是跑赢大盘的。

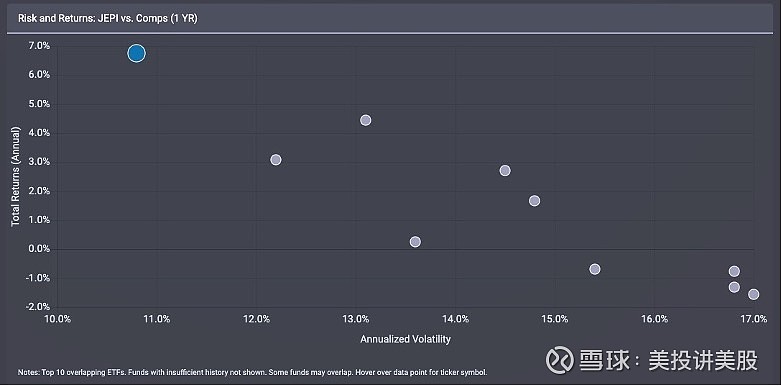

下面这张图综合了过去一年,JEPI在牛市中和熊市中的表现,将它的收益风险比和其他同类ETF做了一个比较。这张图中,纵轴代表收益,横轴代表风险,越是往左上靠就意味着该ETF的收益越高风险越低。反之越是往右下靠就意味着该ETF收益越低而风险却越高。可以看到,红色箭头的地方就是JEPI的收益风险表现,他甚至是高于黄色箭头显示的大盘的收益风险表现。

JEPI看起来确实不错。不过,美投君这里也必须要提醒一下各位看官JEPI这只ETF有的问题。首先,我们必须要清楚,短期的表现好并不能保证未来长期的表现一样会如此。而且,不得不说JEPI这只ETF成立的时间并不长,只有两年,虽然这两年的表现非常亮眼,但还不足以证明他的策略能够长期应对各种多变的环境。

另外一点,也是我们刚才提到过,因为使用了Covered Call策略,这只ETF可能会在市场暴涨的时候展现出劣势。去年的牛市表现好,可能跟市场平稳上涨有关,但如果市场出现暴力反弹JEPI的表现能否维持,这还是一个未知数。

最后我们要知道,JEPI是一个主动管理的基金,他选择的标的以及应用的策略都和基金经理的能力挂钩,这永远会是一个我们投资者未知的风险。而且这样的主动型ETF会比被动ETF的管理费高一些。目前JEPI的管理费是0.35%,会比SPY这种大盘指数基金的0.05%高一些。

总体来说,JEPI是一只风险相对较低,并且能够提供稳定现金流的ETF。他最大的优点就是在熊市中的表现能够让人安心,这非常贴合当前的市场环境。而且在牛市中,他的表现也中规中矩,至少不会让投资者担心会踏空太多。当然,每个人的投资策略不同,JEPI不一定适合所有人。有些人认为市场越跌,越需要激进,那JEPI肯定不合适。但如果你想稳定安心的投资,那么JEPI可能会是一个不错的选择。

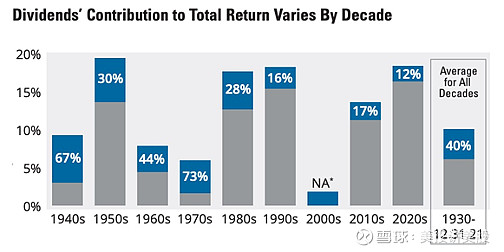

第二只我要介绍的ETF,是一只和股息相关的ETF,DIVO。Enhanced Dividend Income ETF。股息股在当前这种动荡的市场环境下是一个非常特殊的存在。在牛市中,我们经常瞧不上股息股,认为那每年百分之几的股息不值一提。但是熊市中,股息股的作用就体现出来了。下图显示的是历年股息的收益占投资收益的比例。可以看到,在美国经济最为糟糕,通胀最为严重的1970年代,股息的收益率占整个投资收益率的比例高达73%!远高于近两年的12%。虽然说时代不同,投资逻辑多少有些不一样,但我们还是可以看出股息在熊市中的重要性。

不过,这并不意味着,我们就无脑挑股息高的ETF来投资就行了。很多股息率很高的股票,实际上都是因为他们的股价跌跌不休所导致的。从股息率的数学表达式中,我们可以看到,分子是每股发放的股息,而分母是每股股价。如果股价跌的多,股息率也会上升,这是我们要避免的投资。所以说,即便股息在熊市投资中非常重要,我们也必须要寻找那些,基本面优质,股价有上涨潜力的股息股。而这,就是DIVO这只ETF的选股逻辑。

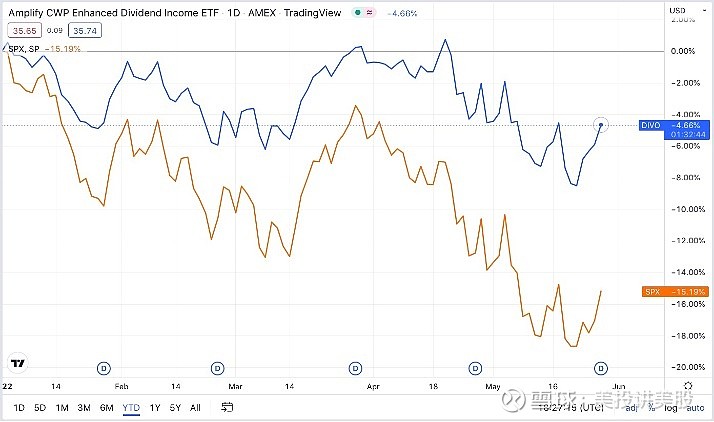

DIVO在自己的投资目标中明确指出了两点。第一,是要给投资者提供及时的现金流,而且是每月派发股息;第二,是要在提供现金流的基础之上,尽可能地提供资本增值。从实际情况来看,DIVO也确实做到了。DIVO的股息率常年维持在5%到6%之间,现在的股息率为4.91%。从收益上看,DIVO自2016年基金创立以来,总收益是92.75%,年化收益为12.98%。这要略微低于大盘的100.48%和13.81%,但可以说是相差无几。DIVO最大的优势是在熊市中表现的异常坚挺,从下图中可以看出,DIVO在今年的熊市中,不算股息,只下跌了4.6%,远好于大盘下跌15%的表现。

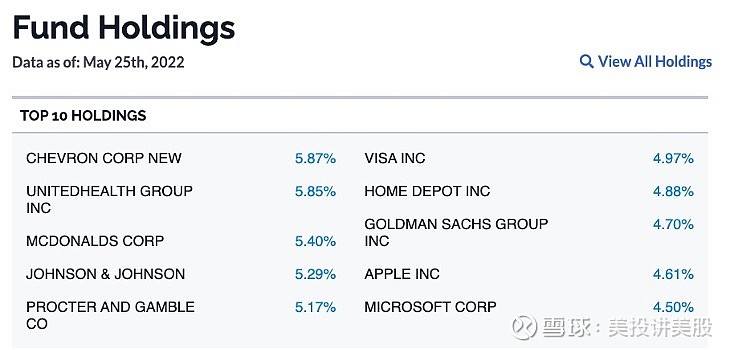

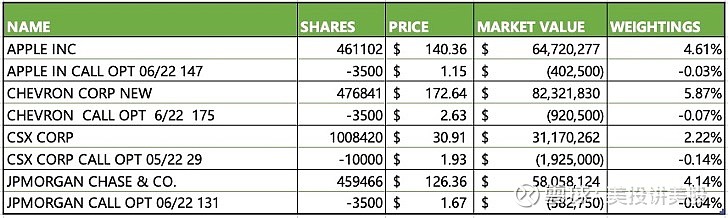

DIVO之所以能够做到这种长期稳定的表现,跟他的持仓的标的有很大关系。从下图中我们可以看出,在他的前十大持仓中,有UNH,雪弗龙,麦当劳,强生,P&G这种高股息且极为稳定的股票。也有像苹果,微软,高盛,Home Depot这样极具增长的股息股。相对来说,确实是平衡了股息和增长。而且,和其他股息ETF不一样的是,DIVO为了保证稳定的现金流和更低的风险,也使用了一部分我们上文提到的Covered Call策略。美投君根据DIVO的报告,总结了一份他的Covered Call仓位。我发现,他大概对18%的仓位做了Covered Call操作,正股标的包括苹果,雪佛龙,JPM这样的公司。

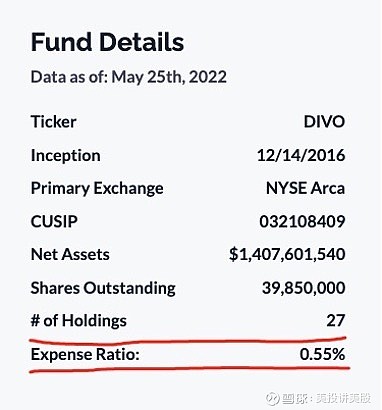

不过,DIVO这只ETF也有些需要注意的问题。其中一个问题,是他的管理费相对较贵。DIVO的管理费为0.55%,在ETF中算是偏高的。另一个问题是,DIVO的分散化在众多ETF里做的算是比较差的一个,他总共的持仓数只有27个,这在动辄就是几百只股票的ETF界算是非常少的了。他可能会存在比较高的个股风险。

总体来说,DIVO的投资逻辑主要是看股息,看重股息股在熊市中不可替代的作用。他有着比JEPI更强的抗衰退能力,不过相应的他的收益潜力也稍微差一些。同样比较适合寻求稳定的投资者们。

第三只,我要介绍给各位看官的ETF是一只专注于低波动的ETF,USMV。低波动的ETF在当前高波动的市场中,自然是一个难得的存在。这应该也不用我多做解释了。我需要说明的是一个对于低波动股票的误区。提起低波动股票,大家自然而然的就会认为,这都是些无聊的,赚的少的股票。现在虽然抗跌了,但是以后也赚不到钱了,这多少有些得不偿失。但实际上,这里面有一个投资者常见的误区,那就是低风险,不一定等于低回报。

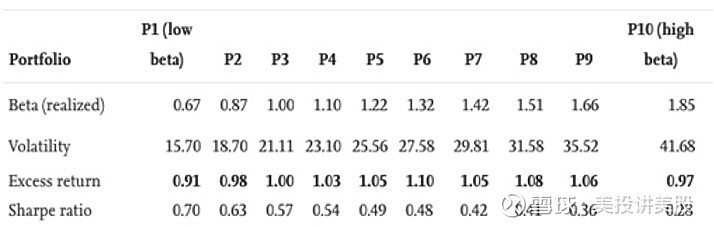

我之前做过一篇文章专门讲过这个误区。那是根据Franzzini和Pedersen在2014年发表的一篇学术论文《betting against beta》的结论来的。他们研究了美国过去100年上万只股票的数据,最终发现,股票的风险和收益并不像我们想象的那样是呈正比关系的。风险越高,并不意味着更高的收益,而低风险也不一定就不赚钱。

下面这张图是论文中的一个重要的数据统计,从左到右分别是10档风险由低到高排列的股票。第一和第二行代表风险的数值,第三行代表收益的表现,可以看到随着风险的不断增加,收益并不是一直呈现上升状态。而反应收益风险比的Sharpe ratio则表明,收益风险比最佳的反而是风险最低的那一类股票。

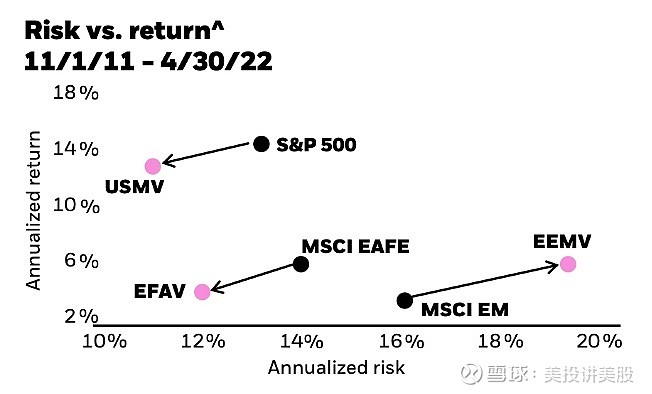

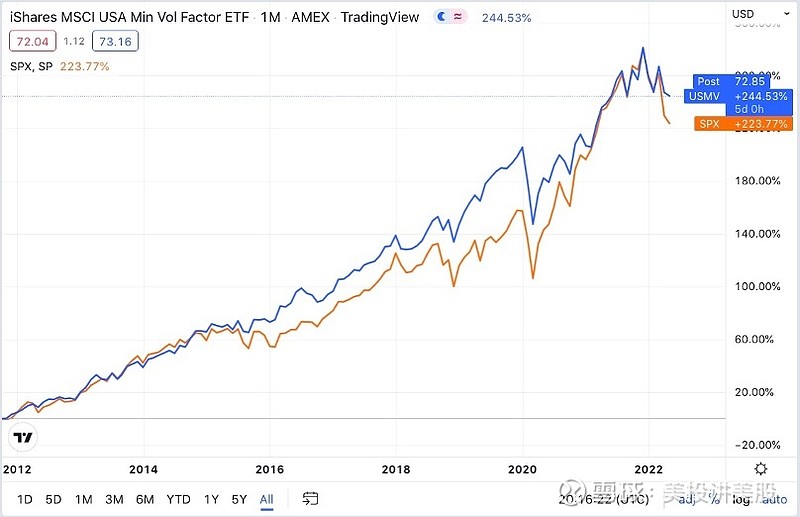

而实际上,今天我们介绍的这只ETF USMV应用的就是这个理论。USMV的介绍中提到,他们的目的就是在提供更低波动的情况下,尽可能的保持和市场类似的表现。而事实上,从历史表现上看,他们也确实做到了。下面这张图显示的是USMV自推出以来的收益和风险的表现。可以看到,在过去11年里,USMV在年化收益仅比大盘少1%的情况下,风险却只有大盘的70%左右。这点我们也能够从USMV的beta中看出。Beta代表的是股票的波动幅度相对于大盘波动幅度的比例。可以看到,USMV的beta仅有0.75,这也意味着大盘每波动1%,USMV这只ETF只会波动0.75%,可以说是非常稳定了。从USMV的前十大持仓中,我们也可以看出些端倪。他的前十大持仓都是像强生,Verizon,百事,BRK这样的稳定股票。

从今年的表现来看,USMV同样能够跑赢大盘,目前不算股息的跌幅为9%,也要高于大盘下跌15%的表现。而如果我们把时间拉长来看,USMV的表现和大盘几乎是一模一样的,这也反应出低波动率并不一定就代表着低收益。不过,由于他波动过低,在市场反弹时可能会错失一部分涨幅。可以这么说,USMV就像是一个低波动版本的大盘指数,长期来看他俩的表现差不了太多。不过在目前这种熊市环境中投资USMV会比直接投资大盘要更安心一些。

到这里,三只最适合当前市场,又能穿越牛熊的ETF就跟各位看官介绍完了。不知道大家注意到没有,选择这3只ETF的重点都是从风险出发,然后再去平衡他的收益。这也是我认为,在现在这种市场环境中,最能让我们投资者安心的选股方式。但我也并没有只关注风险,而是去寻找那些收益风险比最佳的标的。说实在的,如果你想要在当前市场中寻找低风险的ETF,肯定是一抓一大把。如果你想找高收益的ETF,也有不少。但是真正能够做到既控制好风险,又能维持收益表现的ETF其实并不多。而具有这个性质的,才是我认为真正能够穿越牛熊的投资标的。最后,还是那句话,每个人的投资逻辑不同,我不期待大家都能赞同我的方法,只是给大家提供一些思路和参考,希望能对各位看官的投资有所帮助。