转载来源:智慧的投资者

一、投资要学会套利,尤其是要善于思考抓住无风险套利

1.上个世纪90年代,林园的第一桶金是从8000元增长到12万元,他利用的就是中国的股票市场是刚刚兴起时,交易信息的不对称。在他26岁时,他骑着自行车穿梭于深圳四间证券营业部,来回倒卖股票赚取的差价。短短几个月,赚了十几倍。同时,还通过收购原始股的方式,获取了很多倍的资金增值。

2.现在林园主要是通过A股和港股打新、低风险区域买入可转债、可转债的打新和国债逆回购进行套利。林园认为,优质公司才能发行可转债。对于发行可转债的上市公司,监管部门设立很多严苛的条件,导致担保、资质、准入条件,审批程序都非常严格,甚至比上市还严格,所以破产违约的可能性几乎为零。从历史资料显示,可转债就算破发,单个债券亏损一般在2%左右。可转债的套利策略是:熊市买债,牛市转股。另外,林园也进行海外债券套利。林园倾向于融资买债借鸡生蛋。通过海外融资的形式,购买收益很确定的海外债券。统计显示,林园的数百亿身价,超过一半是通过无风险套利得来的。(在恒大的海外债券上,林园以1.35%利用率的美元融资成本,套利12%的海外债券)。

二、投资是先选行业、再选择公司、最后是择时

整体判断:在未来10年里面,中国很多公司的价值是归零的,没有价值,所以面临不确定性,要非常谨慎。过去30年世界股市,只有少数股票能够稳定上涨,大概只占到总时长5%左右。资金最终都流向这类特别能赚钱的公司。中国股市也概莫能外,许多公司,包括现在很有名的公司,都将面临倒闭的危险。

选行业,首先医药行业。首先是选行业,最重要的是行业景气度高,企业大概率能胜出。当前,他的股票投资集中在糖尿病(注:从医疗费用上讲,糖尿病患者治疗和预防并发症的消费,大概是治疗糖尿病本身用药的2倍,甚至更多。)、心脑血管病和高血压病的相关药物企业:(1)通过统计,这三大疾病的利润占到了医药工业的70%。他判断,中国的医药行业已经处于起飞阶段了,医药行业的发展可以持续30年以上。林园只研究最赚钱的公司,在挑选优质公司时,林园会选择居于垄断性的企业。(2)中国的医药公司与世界主流相比,有100—500倍的差距。以2020年为例,中国所有医药公司的市值相加,还比不上一家美国头部医药企业的市值,这是不合理的。据统计,全世界成瘾的商品,过去100年平均PE大概是37倍。今天A股医药股的PE甚至还没有这么多。选企业,选择与三大病相关的企业为主,同时兼顾了其它弯腰捡钱的机会。

三、进行证券投资的方法

1.听党话、跟党走,保持政治敏锐性,这是为了要掌握国家对证券行业或者对某些企业的政策,做好风险分析和判断。

2.远离庄股。不做庄,也远离庄股。(庄股的背后都是缺乏基本面支撑的公司,只靠资金拉动,是无法凝聚市场信心的。同时,庄股除了确定性不够,操纵庄股也是违法的。)

3.坚持投资可转债与股票的组合投资策略。可转债和股票组合投资是林园能投资策略的核心。目前,可转债占到林园基金的50%以上。当可转债价格低于面值的时候,林园就会进场,利用这些确定的投资机会赚钱。股票投资组合由三类公司组成:高派息、低市盈率+高增长股+品牌个股,其中高派息的利息用来生活开支。同时,他也钟情于企业的海外债券,有时会借入大额资金从事这类债券投资。

4.投资于“朝阳行业+具有垄断能力或者潜力+产品成瘾”。(1)中国绝大多数的行业都已处于产能过剩的阶段,许多企业家跑来跑去,到处辛苦找项目,可是越辛苦越赔。现代社会已经进入了财富管理的专业阶段。(2)需要谨防貌似垄断的企业。垄断性的产品最好是供不应求,产品从来不降价。只有真正垄断的企业能做到这一点。有些企业生产规模很大,貌似垄断,但是产品会由于其它竞争者的压力被迫降价,这就不是建立了真正的垄断。(3)看重垄断产品的毛利率。我们要把那些不挣钱的产品过滤掉,只计算垄断产品的毛利率。垄断产品的毛利率一般要在80%以上。

5.分散投资:为了应对黑天鹅事件,采用投资适度分散,建立投资组合的策略,资产分布于8个国家和地区的市场(如:中国大陆、香港、新加坡、欧洲,美洲等)。林园能多次躲开A股熊市的原因是他在全球进行投资,享受分散化投资的乐趣。

6. 不熟不做,追求确定性投资。如果投资了自己不熟悉的公司,股价一跌,容易坐不住,睡不着,甚至心慌意乱,遇到逼仓行情,就会轻易地赔钱卖出股票。投资不能有一次失误,不能碰运气,投资需要100%的确定性。

7.不轻易止损。止损相当于做了心里没有底的事,为了控制风险才赔钱卖出股票。心里没有底的事不做,要通过给企业算账,通过财务指标把企业算得清清楚楚才去做。要抓住中国最能赚钱的公司。

8.要有最安全的目标,所投资的公司,3年公司股价要翻倍,1年股价不赔钱。

9. 强行进行资产配置:在投资获利的归因分析中,资产配置是长期投资成功的关键。每3年就要做一次大的资产配置,同比减仓30%,配置到其他估值合理的市场。资产配置包括国内的债券,企业海外债券,股票等。就地域看,资产配置市场包括中国大陆、香港、新加坡、欧洲,美洲。

10.要科学判断证券市场所处的阶段。这需要对证券市场每个阶段所呈现的特征很清楚。

牛市:

(1)牛市初期,主要的行业和股票涨,带头的股票能够涨1—5倍。这个时候要尤其注意买入龙头和小盘绩优股,牛市的初期,与嘴巴相关的消费行业和券商行业看好。这是牛这个时候的龙头股市60—70%,小盘股占15%,剩下的部分是熊市中被低估的股票,比如派息占10%以上,占组合的25%--30%。龙头是白马股,要远离边缘行业的股票。切记,牛市初期不是抓黑马的时候。牛市里面一般是套不住人的,一般是3—6个月解套。在A股市场布局的同时,也在其他资本市场配置中国制药企业,成本更为低廉,适合长期持有。

(2)牛市中期,聚焦最具爆发力的小盘股。中期的特征是只有10—15%的股票会涨。这个时候要注意股票的切换,把涨幅巨大的股票切换到前期选好的、但是涨幅不怎么大的股票上。牛市中期是股票上升的主升段。

(3)牛市末期,所有股票都会涨。这个时候要注意减仓和退出。牛市末期,甚至中期,要开始兑现利润,实施资产配置。至少拿出获利最丰厚的那部分进行其它的资产配置(比如房产,或者其它资本市场)

熊市,从最高点开始下跌20%就算进入熊市。熊市中要买确定性最高的股票,三大抗跌股是茅台,五粮液和云南白药。

(1)熊市初期,要选择套现离场,不要再回来。这个时候可以卖出股票,买入债券或者转战低风险市场。

(2)熊市中期,大量资金开始逃离股市,投资大众不断抛售股票,股价加速下跌,人人恐慌,就像坠入深渊。

(3)熊市末期,股市还在下跌,最后的坚守者也终于丧失信心,绝望地将股票抛出。这个时候,向下运动的走势不那么迅猛,但是越来越多陷于困境的投资者,为了其他方面的现金需求,不得不将手中的股票卖出。无量空跌的股价崩盘达到了几乎难以相信的程度。持续的下跌是最具杀伤力的阶段,也就是熊市的末期。

11.每个经济周期的重点:(1)经济上行,通胀下行的复苏阶段,股票;(2)经济上行,通胀上行的过热阶段,商品;(3)经济下行,通胀上行的滞涨阶段,现金;(4)经济下行,通胀下行的衰退阶段,债券。

12.垄断的企业分为三种:(1)行政垄断型企业;(2)老字号中的龙头企业;(3)竞争中杀出的龙头企业。对待每一种不同垄断型的企业要有不同的考量办法。

高抛低吸高分红!

【A:501029;C:005125红利基金特别提示】

华宝标普中国A股红利机会指数证券投资基金(LOF)场内简称“红利基金”基金代码501029(A份额)、005125(C份额)。

本基金是一只颇具特色的指数型基金,也是标普品牌中国A股指数系列在国内首次发行的基金,跟踪标的为标普中国A股红利机会指数(CSPSADRP),是标普全球红利策略系列指数在中国的旗舰指数。

本基金主要采取复制法投资标普中国A股红利机会指数的成份股,追求跟踪偏离度和跟踪误差最小化。

标普中国A股红利机会指数是一只A股红利策略指数,旨在提供投资者在中国投资高红利率股票的机会,同时满足多元化、稳定性和可投资性的要求。

标普中国A股红利机会指数的编制方法如下:

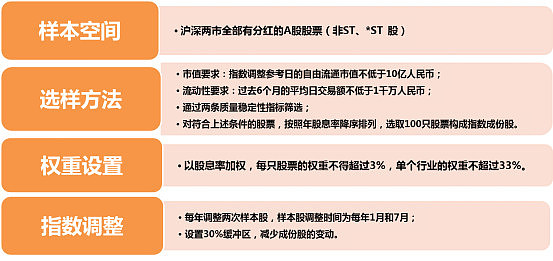

1)样本空间:沪深两市全部有分红的A股股票(非ST、*ST 股)(暂不包含创业板股票)

2)选样方法:

①市值筛选:指数调整参考日的自由流通市值不低于10亿人民币

②流动性筛选:过去6个月的平均日交易额不低于1千万人民币;

③质量稳定性筛选:

a)过去3年的盈利增长必须为正;

b)公司在过去12个月的净利润必须为正。

3)权重设置:股息率加权,且每只股票的权重不得超过3%,单个行业权重不超过33%

4)指数调整:

①每年调整两次样本股,样本股调整时间为每年1月和7月;

②设置30%缓冲区,减少成份股的变动。

华宝标普中国A股红利机会指数证券投资基金(LOF)前十大成份股依次为:唐山港、中南建设、阳光城、大东方、中国神华、宝钢股份、金科股份、京基智农、广汇物流、陕西煤业。

数据来源:WIND,截至2022.3.10

标普中国A股红利机会指数较A股主流红利类策略指数收益率对比

数据来源:WIND,截至2022.3.10

$上证指数(SH000001)$ $红利基金LOF(SH501029)$

重点提示:左持科技,右持电子,科技行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/电子ETF(515260)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)苹果概念股一键购!尽揽14只苹果产业链龙头股,权重占比44.29%

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如

---------------------------------------------------------------------------

风险提示:标普A股红利指数(CSPSADRP.CI)基日为2004.6.18,发布于2008.9.11,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。