曾几何时,关于选基金这个事情不仅是很多基民的痛点,而且还算是具有一定的技术含量。

时至今日,随着基金市场的日益被关注,各类第三方选基工具的层出不穷(比如韭圈儿app就挺好用的),以及如雨后春笋般涌现的基金自媒体的内卷,至少选基这个事情已经变得越来越唾手可得了。

不过我不知道大家有没有发现一个骨感的现实:就算是选到了所谓的“好基金”,也不一定就能顺利地帮我们赚到钱,甚至买到“好基金”最终亏钱的例子也比比皆是(这方面大家应该都有经验),基金投资的痛点似乎依然还是有点痛。

那这里的关键是什么呢?

我认为是基金的投资方法:基金再好,也得有合适的投资方法才行;正如兵器再好,也得配合相应的武功秘籍才是。

话说最近的市场很有种“熊市时节雨纷纷,路人行人欲抄底”的既视感,不过众所周知抄底很容易抄在半山腰,所以借着这个话题,我今天就给大家介绍一种相对低风险的抄底方式,我把这种投资方法称之为“逆向之逆向”。

正式开始之前,先简单做些概念上的铺垫和解释。

首先,所谓“逆向之逆向”包含了两层意思:

第一层意思是说投资的标的是逆向投资风格的主动型基金,第二层意思是说投资的方法本身还有“逆向投资”的味道,具体而言就是基于历史回撤数据的“跌了才买、越跌越买”式建仓,总体相当于是在逆向投资那些逆向投资风格的基金。

其次,为什么这种投资方式会相对低风险呢?两个原因:

其一,我们都知道所谓的逆向投资风格基金一般都是偏左侧的投资,总体则会遵循“低位买、高位卖”的原则。

具体到低位(左侧)买的时候,逆向投资风格的基金经理还会综合运用诸如反转因子、低估因子甚至质量因子等来进一步提高“抄底”的成功率(逆向投资风格的基金经理基本上都是“抄底”高手),也因此,即便是“抄底”失败,其回撤风险一般也会小于常规的偏股型基金。

其二,逆向投资风格基金本身已经相对“低风险”,如果再叠加“跌了才买、越跌越买”的投资方式,整体的投资风险(特别是回撤)很明显还可以进一步下降。

铺垫完毕,我们来看两个具体的例子。

第一个例子是我讲过好几次的广发基金林英睿,选择的基金则是以其名字命名的代表基金广发睿毅领先。

我们先来简单看个基金的收益回撤情况:

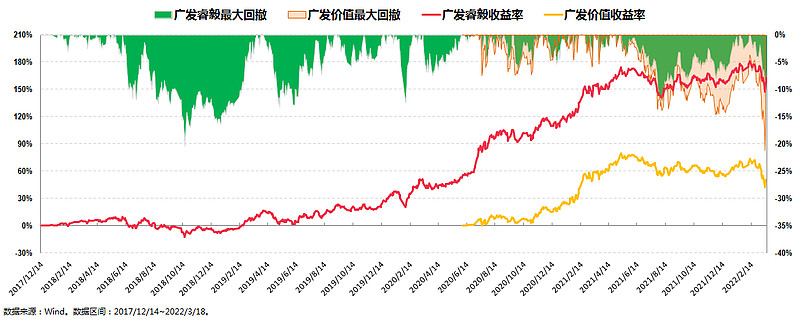

熟悉我风格的小伙伴一定能看出这个图和以前的不同,简单来说就是回撤展示方式的不同,以前看的是任意时点买入可能产生的最大回撤,而现在我要看的是下跌时候到底从前高跌了多少。

不过不管怎么看,这只基金的回撤数据都还是很优秀的:目测之下其回撤很少超过10%,比如最近的一次就是今年以来的这波“猛烈”下跌,但其最大回撤也不过就是-11.90%。而其历史最大回撤-20.42%则发生于几乎全年下跌的2018年。

正如爱笑的人运气都不会太差,回撤小的基金收益率也都不会太差,截至2022年3月18日,广发睿毅领先的绝对收益率为162.85%,折合年化收益率在25.46%。

基于以上数据,我设计的建仓策略如下:

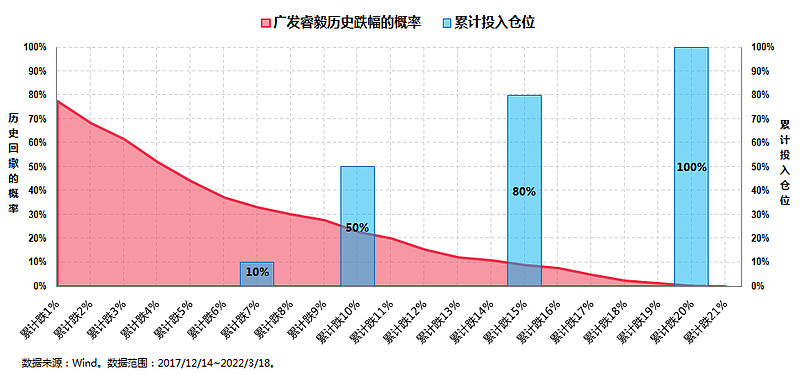

上图中的红色部分表征的是基金所有历史回撤数据的概率情况,比如前高累计跌7%的概率大概在30%左右,累计跌10%的概率大概在20%左右;上图中的蓝色柱则表示累计投入的仓位。

具体的投资建仓策略是:基金累计跌7%以上建仓10%,累计跌10%以上加仓40%(累计建仓50%),累计跌15%以上加仓30%(累计建仓80%),累计跌20%以上加仓20%(累计建仓100%)。

如果能全部建仓完毕的话,总体的持仓成本大致在基金累计跌13%左右。

额外的几点说明:

1. 这里的100%仓位是指投资这只基金的全部仓位,而不是所有投资资金的仓位,除非你所有的资金只投资这一只基金。

2. 为了提高投资效率,待建仓部分的资金一般可以放在“固收+”组合(星球小伙伴可参考稳健组合)。

3.这里需要强调的一点是,我认为这总体是一个相对偏保守的建仓策略,比较适合(相对宽幅的)震荡市,特别适合熊市,但不是很适合牛市(牛市的时候很有可能会一直没有机会买入)。当然,这不是我们现在应该担心的问题,因为现在肯定不是牛市,而且我们今天讨论的话题难道不是“抄底”么?

广发睿毅的例子就先讲到这里。

第二个例子是我以前文章提过的华安基金胡宜斌,选择的基金则是其管理时间最长的代表基金华安媒体互联。

同样先来简单看个基金的收益回撤情况:

这只基金的经历明显要更加丰富一些,除了经历过全年下跌的2018年,还经历过下跌极为猛烈的2015年中-2016年初,以及风格完全不契合的2016年初至2018年初。

从回撤数据来看,这只基金的回撤几乎是同期广发睿毅的两倍:总体而言,其回撤是较少超过20%的,最近的一次就是今年以来的这波下跌,其最大回撤达到-20.37%。而且2018年期间的最大回撤超过-30%,更极端的2015年中-2016年初更是超过40%。

表面看起来这些回撤不可谓不大,不过既然我会拿出来介绍,那其自然是有可取之处的。

首先,不同于常规偏价值的广发睿毅领先(价值风格的基金经理往往都偏左侧逆向投资),华安媒体互联是全市场极为少见的以投资偏成长的TMT板块为主的逆向投资风格基金。

如果大家对比下同期的TMT类指数,或者就简单对比下创业板指,就能发现华安媒体互联的历史上那些最大回撤并不大。比如2015年中-2016年初那次,创业板指的最大回撤接近-70%(69.74%),并且几乎是从2015年中一路跌到2019年初,尽管创业板指这几年涨得很努力,但至今依然未超过2015年的高点。

其次,从收益率上来看,对比同期的广发睿毅(2017/12/31~2022/3/18),华安媒体互联的绝对收益率为182.86%,折合年化收益率高达27.99%;哪怕是从2015年中的指数高点算起至今,其年化收益率也高达16.26%。

这么一对比,华安媒体互联的投资价值是不是有那么一点点凸显了呢?

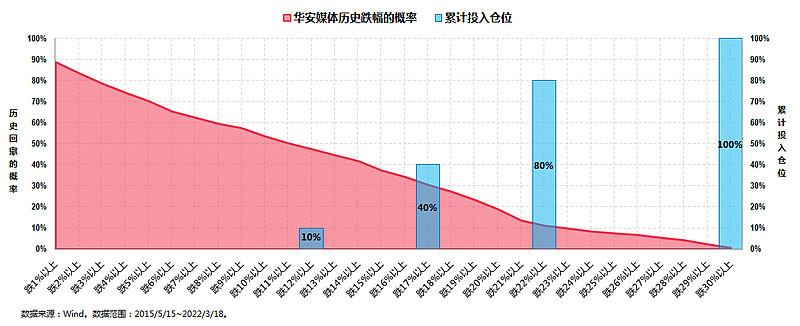

同样的,基于华安媒体互联的数据,我设计的建仓策略如下:

具体的投资建仓策略是:基金累计跌12%以上建仓10%,累计跌17%以上加仓30%(累计建仓40%),累计跌22%以上加仓40%(累计建仓80%),累计跌30%以上加仓20%(累计建仓100%)。

同理如果能全部建仓完毕的话,总体的持仓成本大致在基金累计跌21%左右。

因为波动相对比较大,所以对这只基金的建仓过程会相对缓一些,建仓跌幅间隔也更大一些。

华安媒体互联的例子就讲到这里。

完整起见,我们再来讨论几个相关的问题,以完善今天讲到的这两个例子。

第一个问题是关于止盈。

如果去繁就简来看,投资无非就是一买一卖:想要投资赚钱,那就要低买高卖;而投资会亏钱,无非就是高买低卖。

那投资赚钱为什么会这么难呢?

我认为最主要的原因就是很多人并没有买入和卖出的标准。

回到上述讲到的两个例子,我们实际上只是给出了一套买入的标准(更确切来说是一套基于空间的买入标准),但同样没有给出(止盈)卖出的标准,就这个问题我这里仅做个简单探讨。

因为这套“逆向之逆向”的投资方法较为适用的场景是熊市抄底,所以投资的止盈收益率可以简单参考基金熊市开始至今的年化收益率,所以上述提到的2017年底至今的两个年化收益率就是一个较好的参考(不要求买在熊市最低点,也不要求卖在牛市最高点)。

第二个问题是关于策略的扩展。

第一个扩展是同一位基金基金的不同产品。

比如广发林英睿还管理有另一只广发价值领先(可投资港股),其净值波动特征就不同于广发睿毅领先。

从上面复合图的回撤情况来看,在投资空间间隔基本不变的情况下,建仓广发价值领先的回撤幅度大致要到广发睿毅领先的1.5倍到2倍。比如广发睿毅10%,广发价值的标准就要相应设到跌15%,保守一点甚至可以设到跌20%。

再比如华安胡宜斌管理时间较长的除了华安媒体互联之外,还有另外两只产品华安智能生活和华安成长创新。

因为从净值波动上来看差别不算很大,所以我简单给个其行业构成情况对比图给大家做个参考:

其实从基金名字的主题就能大致看出这些基金的侧重点,在以TMT为主的基础上,媒体互联会相对侧重传媒和社会服务,成长创新会相对侧重电子,而智能生活介于两者之间,但会更类似媒体互联。

总体而言,我认为他的这些基金基本都可以用上述提到的同一套建仓策略。

第二个扩展是其它逆向投资风格的基金产品。

如果大家够有心的话,其实还是可以发现公募市场上有不少逆向投资风格的基金经理,并且,因为能力圈不同且逆向投资本身都偏非主流的冷门股,这些基金经理投资所侧重的行业和个股还是很不一样的,比如今天讲到的两个例子就正好代表了价值和成长两种风格。

至于其他逆向投资风格较为明显的基金经理我就不一一列举了,这年头信息这么透明,基金经理出场的时候早就被贴满了标签。

最后的最后,虽然我自己已经在之前那波下跌中按照上述标准发了车,并且在后续的反弹中已经手握有几个点正收益,但是A股的特性你们难道还怕抄不到底不成?

一个友情提醒:截至今天广发睿毅的前高累计跌幅在-7%不到一点,华安媒体互联前高累计跌幅在-14%不到一点,目前依然都还满足第一建仓点位。

是为熊市低风险投资系列之一。