文章来源:非完全进化体

一、“路径依赖”与“均值回归”

如果在过去五到十年内,你都通过采用某一策略获得了持续的超额收益,那么你很难意识到这种策略可能是错误的,即使经历了一两年的失效,大多数人都会继续相信并采用这一策略,这其中包括受到沉没成本、个人声誉与心理的多种因素影响。

如果你过去所采用的策略,在内外部环境发生变化以后,已经失效,那么这种继续坚守的做法我们便称为“路径依赖”。而如果你所采用的策略是仍然是长期有效的,只是存在盈利高低的周期性,那么这种情形称为“均值回归”。因此,所有的问题仍旧回归到策略本身。

那么存不存在过去五到十年都有效,而很可能将在未来很长时间内失效的策略呢?这个问题的答案是肯定的。

二、可能存在的“路径依赖”问题

市场自身的周期可能会在三到五年,而宏观经济的周期短则有三到五年,长则二三十年,比如城镇化周期与人口生育周期。还有行业周期,除了周期以外,还有科技的发展,潮流的演变,制度的变化,这些内外部因素在某个阶段都可能会以一种“常量”形式存在。而在这种常量下,会存在一些“持续”有效的投资策略。在这里我仅仅以自己的认识举一些可能存在的“路径依赖”问题。

1、小市值策略:建立在过去IPO管制与并购重组滥发的制度性常量上。目前以及在可预期的未来都很可能会失效。

2、低市盈率、市净率策略:建立在过去三至五年的市场或行业周期之上,如果市场周期趋弱,或者行业永久性不再增长,那么此策略很可能会局部失效。

3、轮动策略:不同公司之间的轮动在于基本面发展的均衡性与股价变化的不均衡性,不同资产之间的轮动在于不同资产的非相关的波动性,而如果上述不均衡与波动趋弱,或者资产及个股的基本面发生大的差异,轮动策略将失效。比如不同银行基本面的便在这两年产生了较大的差异。

4、建立在自身固有能力圈的策略:内涵很广,比如某位投资者擅长捕捉半导体行业成长股逻辑,在行业演变到一定阶段后,一定阶段特有的逻辑可能会失效。甚至包括对于善于捕捉题材股的投资者,在A股散户越来越少,市场越来越有效的情况下,策略的有效性将逐步丧失。

同样的例子与可能性还可以列举很多,因为此处不是本文重点,就不再赘述。

三、如何摆脱“路径依赖”?

如何确保自己过去成功的投资理念与策略能够持续有效,而不是“路径依赖”,是本文需要回答的最核心的问题。同样,我将从几个维度去阐述。

1、寻找底层逻辑

通过前文的举例,我们可以发现,路径依赖的核心问题在于对某些核心变量的忽视——因为变量在某一时间段的恒定而忽视了它的重要性以及可能会发生及带来的变化。因此,最好的解决方法是,确保打通我们投资策略与研究分析的底层逻辑,寻找到所有重要的核心变量。而不是盲目地去采用一些不完整的演绎逻辑与线性的归纳逻辑。

2、自我否定与进化

在意识到主要因素发生变化以及策略逐步失效(而不是均值回归)的时候,要勇于进行自我否定,克服沉没成本、声誉损失以及各种心理所带来的障碍。与否定相应的便是自我的进化,不断捕捉新出现的影响事物发展的核心因素,不断思考并总结其中的联系与逻辑,不断在新的领域拓展自己的能力圈。而这一过程,并不一定意味着要改变自己的核心投资理念,可能更多地只是实践应用领域的拓展与转变。而对于有些策略,则可能意味着从理论到策略本身的全面否定。

3、守拙

越是复杂的策略,面对的越是复杂的事物与环境,需要考虑的因素就越多,就越难以对所有因素与底层逻辑进行充分的把握。在过去通过不断跨越“七尺栅栏”获胜的投资者,很难确保在未来某次跨越时不会摔跤。守拙的含义是寻找简单明确的投资策略或实践对象,放弃为了短期收益或更高的超额收益去挑战复杂的机会,不断等待与跨越“二尺栅栏”。

4、做时间的朋友

做时间的朋友,意味着将策略建立在恒久不变的事物之上,忽视短期的、容易变化的事物。做时间的朋友,意味着将投资收益的来源建立在国家发展、社会文明进步、人们需求演变的大趋势之上。只要我们投资策略的目标期限足够长,就可以超越大多数周期性与短期因素的影响,而几乎不用去担心“路径依赖”的问题。

最后引用一段自己总结过的关于投资策略有效性的认识来作为本文结尾:“一项长期有效的投资策略必须具备三个特征:

第一,它是普遍适用的。你不能只是一个细分行业的多头,它涨到头你怎么办?或者只是小资金适用,大资金不适用,规模上来怎么办?

第二,它是持续有效的。每年都变的策略不叫策略,没有人能保证每年都想出一个办法然后次次战胜市场。

第三,它必须是不断进化的。只有不断地进化才能保证你能持续战胜市场,否则很容易被有效市场的魔咒所摧毁。——反过来讲,如果投资理念和策略不是同时具备以上三个特征,那么它无法保证在长周期内战胜市场。”

高抛低吸高分红!

【A:501029;C:005125红利基金特别提示】

华宝标普中国A股红利机会指数证券投资基金(LOF)场内简称“红利基金”基金代码501029(A份额)、005125(C份额)。

本基金是一只颇具特色的指数型基金,也是标普品牌中国A股指数系列在国内首次发行的基金,跟踪标的为标普中国A股红利机会指数(CSPSADRP),是标普全球红利策略系列指数在中国的旗舰指数。

本基金主要采取复制法投资标普中国A股红利机会指数的成份股,追求跟踪偏离度和跟踪误差最小化。

标普中国A股红利机会指数是一只A股红利策略指数,旨在提供投资者在中国投资高红利率股票的机会,同时满足多元化、稳定性和可投资性的要求。

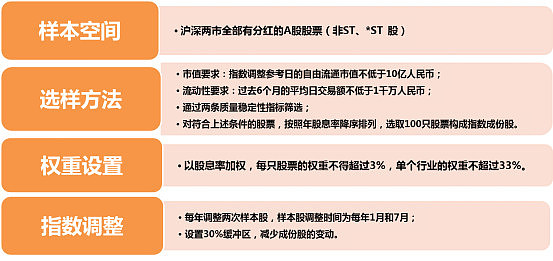

标普中国A股红利机会指数的编制方法如下:

1)样本空间:沪深两市全部有分红的A股股票(非ST、*ST 股)(暂不包含创业板股票)

2)选样方法:

①市值筛选:指数调整参考日的自由流通市值不低于10亿人民币

②流动性筛选:过去6个月的平均日交易额不低于1千万人民币;

③质量稳定性筛选:

a)过去3年的盈利增长必须为正;

b)公司在过去12个月的净利润必须为正。

3)权重设置:股息率加权,且每只股票的权重不得超过3%,单个行业权重不超过33%

4)指数调整:

①每年调整两次样本股,样本股调整时间为每年1月和7月;

②设置30%缓冲区,减少成份股的变动。

华宝标普中国A股红利机会指数证券投资基金(LOF)前十大成份股依次为:广宇发展、华电国际、伟星股份、好想你、唐山港、金地集团、内蒙华电、阳光照明、吉鑫科技、鲁阳节能。

数据来源:WIND,截至2022.1.10

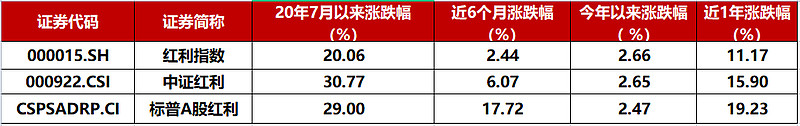

标普中国A股红利机会指数较A股主流红利类策略指数收益率对比

数据来源:WIND,截至2022.1.10

$上证指数(SH000001)$ $红利基金LOF(SH501029)$ $创业板指(SZ399006)$

重点提示:左持科技,右持电子,科技行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/电子ETF(515260)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)苹果概念股一键购!尽揽14只苹果产业链龙头股,权重占比44.29%

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如

---------------------------------------------------------------------------

风险提示:标普A股红利指数(CSPSADRP.CI)基日为2004.6.18,发布于2008.9.11,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。