资本市场正在计价入美联储今年更激进加息来对抗通胀,基本共识已从今年加息三次上调为加息四次,甚至不排除3月一次性大幅加息50个基点的可能性。

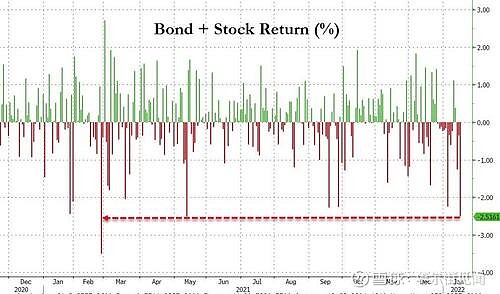

与此同时,欧美股市等风险资产在新年伊始大跌,欧美主要国家国债收益率飙升。两年与10年期美债收益率均回到疫情爆发前的两年高位,德国基债收益率自2019年5月来首次尝试上破0。

截至周二收盘,标普500指数在两周多里累跌近4%,道指今年累跌2.7%或近千点,科技股居多的纳指不仅抹去过去三个月的涨幅,今年已累跌超7%且跌超1100点,自2020年4月来首次收盘跌破200日均线。美股创2016年以来最差新年开局,也是至少30年来第三差的开年纪录。

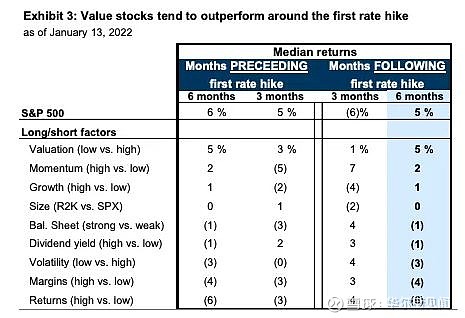

高盛首席美股策略师David Kostin指出,由于人们普遍预计美联储将在3月开启加息周期,股市投资者应该为未来几个月相对低迷的回报率做好准备。在美联储最近几个加息周期中,首次加息后的三个月内,标普大盘会平均下跌6%。不过,首次加息后的六个月内回报率会转正至5%。

他发现,美联储加息周期开启时往往经济表现强劲,这有助于提振材料、工业和能源等周期性行业的股市表现,价值股也会在首次加息前后的几个月内表现出色。拥有高利润率或强劲资产负债表的高质量股票在加息前的强劲经济环境中表现不佳,但在首次加息后的几个月内表现出色。同时,高估值的成长股往往在首次加息前后的六个月中表现最差。

目前,纳指中超过1/3的成分股较52周高点至少下跌了50%,即深陷熊市,高估值的科技股承受巨大压力,FAAMNG全明星组合今年均跌超5%。成长股受美债收益率飙升的打压,iShares标普成长股TF(IVW)1月迄今跌超7%。生物科技股遭遇重创,iShares生物科技ETF(IBB)今年累跌超12%。非必需消费品不佳,SPDR标普零售ETF(XRT)今年跌超9%。牛市女皇“木头姐”的旗舰基金ARKK、游戏驿站和AMC影院等去年散户抱团股在今年迄今均跌价近两成。

券商Wedbush Securities的董事总经理Steve Massocca称,股市年初波动将削弱科技股和成长股的一些动力,这些高估值的投资在资金便宜时才表现良好,现在势必会对其中的一些估值重新评判。但此类“降温”虽然艰难,最终将对股市有利,他也预计今年价值股的表现将持续优于大盘。

今年初的市场天平确实在向价值和周期股倾斜。标普500指数的能源板块(XLE)已累涨近17%,第二名的金融板块(XLF)涨超2%,在银行股开启四季报进而下跌之前,即截至上周五曾年内涨超4%,标普其他九个板块要么平盘、要么年内走低。iShares标普价值ETF(IVE)一度涨超1%。

华尔街见闻一个多月前曾提到,如果市场预期正确,今年上半年美联储将启动另一个紧缩周期。根据历史经验,美联储在周期内首次加息后,将在两到三年内对经济和金融市场产生影响。

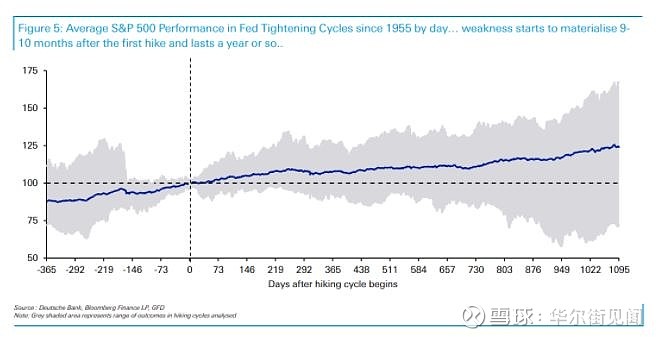

德意志银行研究部回顾1955年以来美联储的13个独立加息周期后发现,从首次加息算起,加息第一年的经济增长通常保持强劲,通胀继续上升,股市继续上涨,信贷紧缩,债券收益率曲线趋平;到了第二年,经济增长开始放缓,股市趋于平稳,信贷开始扩大,债券收益率下降,经济衰退平均在3至3.5年后出现。这代表美国经济失速的可能性将从2023年起不断增加。

资本市场方面,加息周期开启后,股指与债券收益率变化相似,通常在首次加息的9个月到一年后开始走低。标普大盘在加息周期第一年往往有坚实的增长,平均回报率为7.7%,其中在周期开始后的9-10个月里平均回报均不为正;紧缩周期启动253天后回报率开始走低,但紧缩周期两年后指数会开始上涨。10年期美债收益率在加息第一年平均升超111个基点,第二和第三年回落。

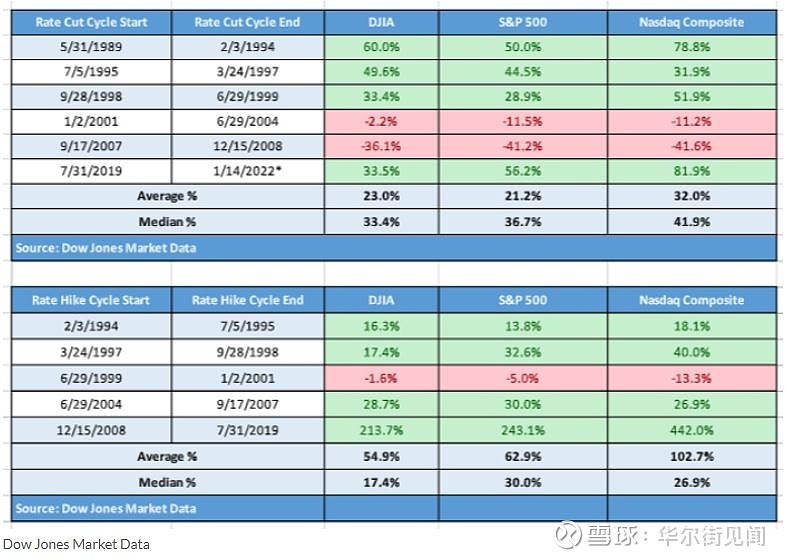

财经媒体MarketWatch利用道琼斯追溯到1989年的数据也得出类似结论,即在美联储加息期间,道指整体平均回报率接近55%,标普500指数平均回报率为62.9%,纳指平均回报率为102.7%。同时,美联储降息期间也带来股市强劲收益,道指平均上涨23%,标普涨21%,纳指涨32%。这种差异可能是因为降息往往发生在经济疲软的时期,加息则在经济过热时发生:

“但可以肯定的是,在经济经历1970年代式高通胀的时期,很难看到股市市场表现出色。”

投行Evercore ISI 的首席股票、衍生品和量化策略师 Julian Emanuel指出,美联储主席鲍威尔推翻“通胀是暂时”的观点,承认高通胀比其最初预期的更为持久,给市场带来了一些不确定性。投资者虽然正准备迎接美联储为对抗通胀而采取的激进应对措施,但对于央行将采取什么措施,以及这些措施的后果如何,仍存很大未知数,这是造成年初市场大幅波动的主要原因之一。

摩根士丹利资管的全球固收宏观策略主管Jim Caron和BMO美国利率策略主管Ian Lyngen都认为,股市对美债收益率的快速蹿升感到不安,投资者不确定利率会以多快的速度上涨以及将在哪里触顶,因此美联储下周FOMC释放的信号非常重要,这将决定3月会议之前风险资产的表现。若美联储展露鹰派迹象甚至是意外提前加息,10年期美债收益率可能快速升至2%,股市会继续暴跌。

高盛策略师Ben Snider上周称,预计美联储在3月开启加息周期,2022年共加息4次、2023年再加息3次、2024年再加息3次,即2025年之前会有10次加息。他警告称,市场对于明后年的加息次数预期似乎偏少,建议投资者必须在加息周期之前寻找更高质量的股票:

“价值股在最近的加息周期开始时普遍表现优于大盘。具有高质量属性的股票,如强劲的资产负债表和高资本回报率,在第一次加息之前往往落后于大盘,但在加息开始后的几个月跑赢大盘”

Evercore ISI的Emanuel也认为,2022年的最佳投资策略是单独审视股指中的每家公司,看看他们如何管理持续的不确定性、能否严格管控费用和成本提出。总体而言,今年市场走势可能取决于美联储压低通胀的成功程度和疫情对经济的影响。

本文来自华尔街见闻,欢迎下载APP查看更多