文章来源:中金策略

我们认为市场目前仍然处于“纠结期”,整体可能处于区间震荡、轮动较快的格局,但无须悲观;从近期地产政策以及“保供顺价”政策微调看,政策基调边际变化已经开始。市场风格可能仍将较为纠结,前期“配置更加均衡”的建议依然适用;随着上游价格局部见顶,配置也建议从中上游周期逐步往中下游行业开始调整。中期来看,偏成长的风格中期可能仍是重要的方向,制造类成长短期注意把控节奏,而前期预期较为悲观且跌幅较大的消费成长赛道可能在逐步进入调整尾声,建议自下而上择股逐步布局。

在全社会对该问题的担忧之下,中国政策针对的核心矛盾,可能已开始从关注双碳节能等结构性问题,逐步在向保民生、稳经济转移,在此背景下相关的原材料商品价格波动可能加大,市场对能耗双控问题的看法可能在经历从“问题暂时无解”到“政策出手解决”的变化,我们继续提示股市部分相关周期板块的股价波动风险。

配置建议:在领先与落后的板块均衡配置。随着上游价格局部见顶,配置可逐步往中下游调整,可关注如下方向:

1)高景气、中国具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、半导体、部分制造业资本品等。估值趋高短期波动可能加大,宜耐心并逢低吸纳;

2)泛消费行业:消费成长赛道可能在逐步进入调整尾声,建议自下而上择股逐步布局,包括家电、轻工家居、食品饮料、医药等;

3)部分估值合理、格局或成长性较好的周期:本地原材料周期板块仍有调整风险;同时受政策预期支持、相对落后的板块可能有一定交易价值,如水泥等。

市场回顾:指数缩量震荡,周期板块回调

国庆节前一周市场风险偏好较低,节后首日在事件性因素及资金面作用下小幅反弹,期间上证指数累计下跌0.6%,成交明显萎缩,日均成交降至1.1万亿元以下,北上资金净流入44亿元。风格方面,前期偏弱的消费板块开始受到资金关注,而部分周期板块大幅下跌,沪深300和创业板指周涨幅为1.7和1.1%,中证500受周期板块拖累大跌3.9%。行业方面,农林牧渔领涨市场;食品饮料、消费者服务和家电等泛消费板块也开始反弹;原材料板块前期上涨已透支较多预期,叠加政策方面的担忧,钢铁、有色金属和基础化工跌幅居前。

市场展望:政策基调边际变化已经开始

我们认为市场目前仍然处于“纠结期”,整体可能处于区间震荡、轮动较快的格局,但无须悲观;从近期地产政策以及“保供顺价”政策微调看,政策基调边际变化已经开始。市场风格可能仍将较为纠结,前期“配置更加均衡”的建议依然适用;随着上游价格局部见顶,配置也建议从中上游周期逐步往中下游行业开始调整。中期来看,偏成长的风格中期可能仍是重要的方向,制造类成长短期注意把控节奏,而前期预期较为悲观且跌幅较大的消费成长赛道可能在逐步进入调整尾声,建议自下而上择股逐步布局。1)近期市场较为关注“能源紧缺”和“限电限产”等问题,我们在9月21日以来的周报中也连续提示“重视限产相关原材料股价透支过多预期的风险”,前期大涨的原材料板块在9月下旬以来持续大幅下跌,10月以来“保供顺价”的政策也陆续出台,初步兑现了我们的判断;2)在全社会对该问题的担忧之下,中国政策针对的核心矛盾,可能已开始从关注双碳节能等结构性问题,逐步在向保民生、稳经济转移,在此背景下相关的原材料商品价格波动可能加大,市场对能耗双控问题的看法可能在经历从“问题暂时无解”到“政策出手解决”的变化,我们继续提示股市部分相关周期板块的股价波动风险;3)本月15日前将有部分公司三季报预告集中披露,由于十月底后将进入长时间的业绩真空期,三季报所反映的行业景气度信息可能对四季度表现有重要影响,具体关注点包括高景气赛道的成长性验证以及中下游制造业盈利受挤压程度是否缓和,中上游能源和原材料的业绩可能仍相对亮眼,但股价透支较多预期后,受支撑可能也有限。综合来看,近期市场担忧的内外部因素仍然较多,包括经济下行压力较大且消费偏弱,“滞胀”担忧仍在,稳增长政策在短、中、长期的多重目标下受到一定制约,地产开发商的信用违约问题仍困扰市场,以及美债利率上行和美股波动风险等,这是短期仍将面临的市场环境。另外近期注意以下几方面进展:

1)“十一”出行数据受疫情影响仍较为明显。10月1-7日国内旅游出游5.15亿人次,同比减少1.5%,约恢复至疫前同期的70.1%;国内旅游收入3891亿元,同比减少4.7%,恢复至疫前同期的59.9%;交运方面,国庆假期客流偏弱,大约是2019年同期的六成到八成左右;免税销售和电影票房数据相对较好,海南9家离岛免税店总销售额同比增长63%,且国庆假期全国票房也同比增长16.5%;

2)房地产政策边际调整。节前一周央行在货币政策例会以及与银保监会联合召开房地产金融工作座谈会中,提及“维护房地产市场平稳健康发展”,要求“保持房地产金融政策连续稳定”,央行表态一定程度缓和市场对于房地产政策持续偏紧的担忧;多个地区的房贷利率出现松动,并有部分三、四线城市出台房价“限跌令”,对当前低迷的房地产市场可能有边际改善作用,仍需密切跟踪部分大型地产公司的信用违约问题的影响。

3)能源与原材料相关的产业政策。10月初国资委主任郝鹏调研中央企业电力煤炭保供工作强调,严格落实“限电不拉闸”要求,“在严格执行国家政策前提下,依法合规加快释放煤炭先进产能,增加电煤产量”,并且将“加大进口煤炭采购力度”,近期部分省份也表态加快煤炭优质产能建设进度,近期国常会进一步将交易电价上下浮动范围上调至不超过20%,并“推动新增可再生能源消费在一定时间内不纳入能源消费总量”,一系列举措将缓解当前国内能源电力紧缺的担忧。

4)海外方面:中美关系近期出现边际缓和迹象,继10月4日美贸易代表戴琪在战略与国际研究中心发表讲话释放积极信号,新华社报道近期刘鹤副总理与戴琪举行视频通话,双方进行了务实、坦诚、建设性的交流[1],中方就取消加征关税和制裁进行交涉,这可能是中美关系“大转向”中的“小迂回”。国庆长假期间美债利率企稳反弹,美股先跌后涨;受能源供给短缺影响,布伦特原油期货大涨突破82美元/桶,天然气价格也涨幅较大,但俄罗斯表态增加能源供应后回落;此外,近期新冠口服药取得一定突破,以及美国政府债务上限问题缓解等也值得关注。

随着上游价格局部见顶,配置可逐步往中下游调整,可关注如下方向:

1)高景气、中国具备竞争力或正在壮大的产业链:电动车产业链、光伏、科技硬件与软件、半导体、部分制造业资本品等。估值趋高短期波动可能加大,宜耐心并逢低吸纳;

2)泛消费行业:消费成长赛道可能在逐步进入调整尾声,建议自下而上择股逐步布局,包括家电、轻工家居、食品饮料、医药等;

3)部分估值合理、格局或成长性较好的周期:本地原材料周期板块仍有调整风险;同时受政策预期支持、相对落后的板块可能有一定交易价值,如水泥等。

高抛低吸高分红!

【A:501029;C:005125红利基金特别提示】

华宝标普中国A股红利机会指数证券投资基金(LOF)场内简称“红利基金”基金代码501029(A份额)、005125(C份额)。

本基金是一只颇具特色的指数型基金,也是标普品牌中国A股指数系列在国内首次发行的基金,跟踪标的为标普中国A股红利机会指数(CSPSADRP),是标普全球红利策略系列指数在中国的旗舰指数。

本基金主要采取复制法投资标普中国A股红利机会指数的成份股,追求跟踪偏离度和跟踪误差最小化。

标普中国A股红利机会指数是一只A股红利策略指数,旨在提供投资者在中国投资高红利率股票的机会,同时满足多元化、稳定性和可投资性的要求。

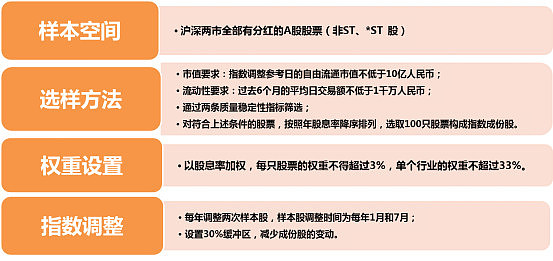

标普中国A股红利机会指数的编制方法如下:

1)样本空间:沪深两市全部有分红的A股股票(非ST、*ST 股)(暂不包含创业板股票)

2)选样方法:

①市值筛选:指数调整参考日的自由流通市值不低于10亿人民币

②流动性筛选:过去6个月的平均日交易额不低于1千万人民币;

③质量稳定性筛选:

a)过去3年的盈利增长必须为正;

b)公司在过去12个月的净利润必须为正。

3)权重设置:股息率加权,且每只股票的权重不得超过3%,单个行业权重不超过33%

4)指数调整:

①每年调整两次样本股,样本股调整时间为每年1月和7月;

②设置30%缓冲区,减少成份股的变动。

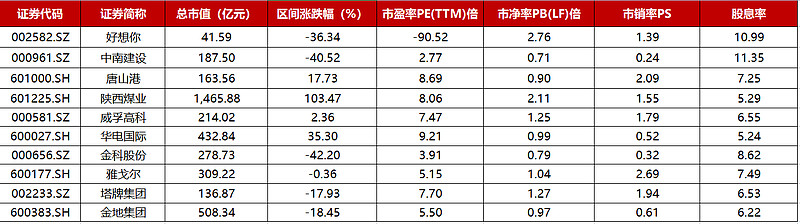

华宝标普中国A股红利机会指数证券投资基金(LOF)前十大成份股依次为:好想你、中南建设、唐山港、陕西煤业、威孚高科、华电国际、金科股份、雅戈尔、塔牌集团、金地集团。

数据来源:WIND,截至2021.09.08

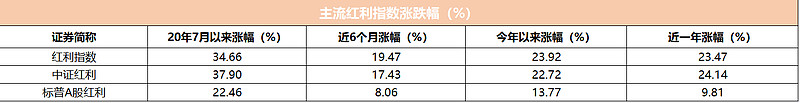

标普中国A股红利机会指数较A股主流红利类策略指数收益率对比

数据来源:WIND,截至2021.09.08

$上证指数(SH000001)$ $红利基金LOF(SH501029)$ $创业板指(SZ399006)$

重点提示:左持科技,右持电子,科技行情双龙头;守正银行,出奇券商,金融作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/电子ETF(515260)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨电子ETF(515260)苹果概念股一键购!尽揽14只苹果产业链龙头股,权重占比44.29%

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947)。专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如

---------------------------------------------------------------------------

风险提示:标普A股红利指数(CSPSADRP.CI)基日为2004.6.18,发布于2008.9.11,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。

任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,投资需谨慎。货币基金投资不等同于银行存款,不保证一定盈利,也不保证最低收益。