港股现在有多便宜,可能大家都听说了。

但到底便宜到什么程度,大概没有直观的概念。

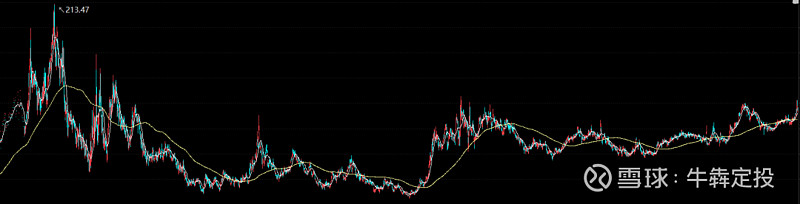

直接看下恒生AH溢价指数。

统计周期从2007年始,溢价最高值213.7,就产生在2007年的牛市。

实际上,上一轮牛市2015年AH溢价指数最高也才151,我个人认为观察2015~2021区间溢价数据就行了,之前的数据已经不具备参考价值。

过去6年间,恒生AH溢价最低时有110多,出现周期非常短,两个时间点:

一个2016~2017,一个2018年底~2019年初。

溢价最高时发生在2020年10月和现在,甚至现在恒生AH溢价指数已经超过了2020年。

目前恒生AH溢价指数到了146,一定程度上确实反应了A股比港股贵,直追上一轮牛市高点。

恒生AH溢价指数,截至9月24日

A股比港股贵,是一直存在的,本来以为两地由于互联互通,逐渐会把差额弥补上,但好像并不是这么回事。

AH股溢价为什么持续扩大?

这个疑问,想必让不少基民很疑惑,其中最重要的一点在于A股的流动性一直强于港股。

理论上来说,溢价越高,代表港股的板块机会比A股更多,但实际上这些年一直都处于这种倾斜状态,导致投资陷入港股便宜陷阱中。

“便宜”的东西更“便宜”,让咱们这些基民心里有点不满意。

这几年港股一直在变革,希望改变金融地产对证券市场的绑架,进而引入更多新经济概念公司上市。

也算有所成,比如小米、美团、拼多多、蔚来、理想、京东健康、腾讯音乐、农夫山泉等。

鉴于这种情况,港股当便宜到一定阶段时,它的投资价值越来越凸显。

比如,当下恒生指数的市盈率为10倍,历史百分位26.96%;市净率1.13,历史百分位12.93%。

虽说港股改革,金融地产的成分降低,新经济企业的比例上升,导致指数的估值整体提升,过去的数据参考意义并不太理想。

但实际上,10倍的估值已经算恒生指数的分界点,可以纳入观察了。

以上个人愚见,并非完全正确,仅供参考。

【风险提示】

本文仅代表个人观点,不构成投资建议。基金有风险,投资需谨慎,请独立决策并自行承担风险。

……

1. 10月可转债投资日历

9月份即将结束,转债这块也没太多要申购的标的。

9月28日,林洋转债强赎

9月29日,百润转债申购

9月30日,元力转债上市

百润转债虽不说有多优质,但值得申购,以目前转债的情况,上市破发的概率比较低。

持有林洋转债的债友们,一定要记得最迟周二完成卖出或转股。既然买了,尽量多抽时间关注下公告,否则赚了再平白扔进去,多可惜!

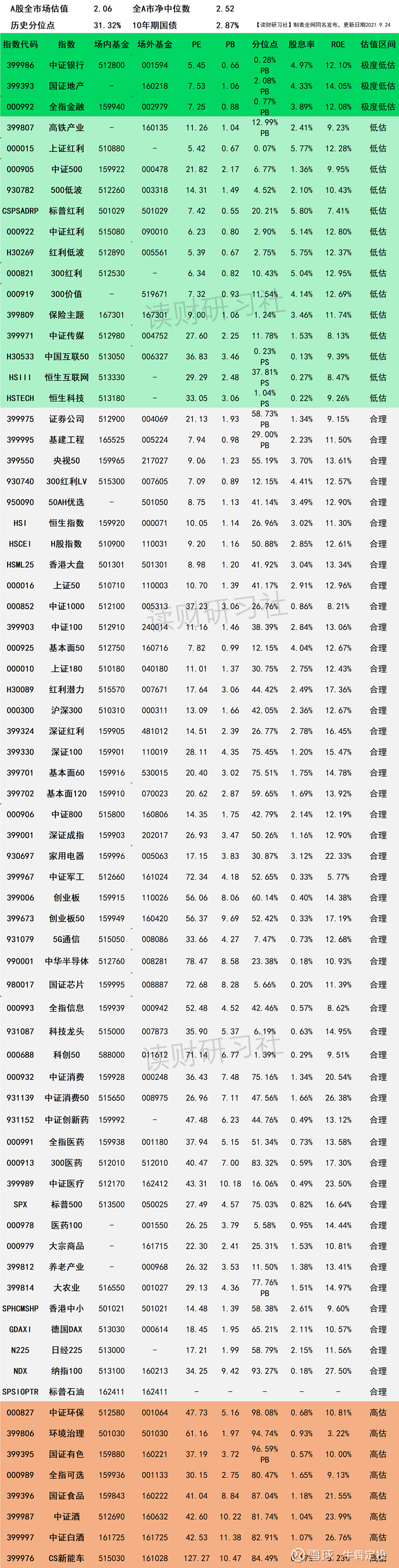

2. 9月24日指数基金估值播报

大盘:总体处于合理区间,大盘处于高位震荡阶段。新能源汽车、光伏、芯片:虽政策力度大,前景明朗,资金参与众多,但目前估值处于高估区间,安全边际低,且处于高位震荡阶段,滞涨不抗跌。白酒、家电、食品:业绩相对稳定,估值处于合理偏高区间。银地保:三坑安全边际高,长期处于极度低估区间,适合吃红利。医药医疗:医药业绩相对稳定,集采压力影响大,目前处于高估区间,低位布局机会不明显;医疗前景广阔,行业跨度大,值得长期关注。互联网:估值还处于极限低估边缘,短期内不容乐观,值得长期布局。

附第989期最全指数基金估值播报

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 分位点:当前市盈率或市净率在历史数据中所处的位置(从发行计算)

4. -表示暂无或不适用数据

5. 周期指数分位点采用PB,已在估值表中标注

指数估值表说明:

1. 指数低估可能更低,高估可能更高,估值表仅供参考,非推荐;

2. 绿色为估值极度低估和低估区间,安全边际高,预期上涨概率大,具有极高投资价值;

3. 灰色为估值合理区间,适中,持有仓位继续观望等待,不买卖操作;

4. 红色为估值极度高估和高估区间,安全边际和投资潜在空间低,根据市场热度谨慎对待;

5. 指数估值表包含A股、港股、欧美、日本等股票市场主流指数,同时纳入石油大类资产;

6. 指数交叉评估维度:盈利收益率、市盈率、市净率和净资产收益率;

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:80%≤V<90%

极度高估:V≥90

8. 部分指数采用绝对估值法,不适用以上指标。

#越跌越买!投资者通过ETF抄底港股# #ESG基金火了!平均收益超主动权益基金# #陕煤押中云天化再度暴赚# $美团-W(03690)$ $小米集团-W(01810)$ $腾讯控股(00700)$