写的基金经理多了,我发现了一个挺有意思的现象,就是大熊市开始管理基金的基金经理因为出道即被市场“历练”,因此在之后的投资生涯中往往会相对更为关注对风险的控制。

正好我个人因为投资偏好的关系,对投资风险的关注始终甚于对投资收益的关注,也因此对这类基金经理始终都高看一眼。

今天我要给大家介绍的正是这样一位基金经理,他于2015年3月30日开始管理基金,2个月之后就遭遇了始于2015年中的大熊市,这位基金经理就是上投摩根基金的倪权生。

照例先来看些综合自网络的基金经理公开信息。

从工作履历来看,倪权生,上海交通大学金融学博士,2011年进入公募基金行业,历任博时基金研究员、高级研究员,浙商基金投资经理助理、股票投资部副总经理、基金经理。2019年8月起加入上投摩根基金。倪权生2015年3月即开始担任公募基金经理,至今已有10年以上的证券从业经验和6年以上的公募基金管理经验。

现任上投摩根基金国内权益投资部领先组组长,并担任上投摩根成长先锋混合型基金的基金经理。

从投资理念上来看,倪权生坚持基本面投资,聚焦优质成长赛道、高景气度行业,精选长期基本面与估值相匹配的优质个股,寻找估值与业绩的最优性价比,力争通过前瞻性布局充分把握投资机会。

在具体的投资中,倪权生自上而下与自下而上相结合,首先立足于宏观经济发展规律,通过大类资产的比较和行业间的比较,自上而下配置相对被低估且高性价比的板块;然后分析公司所处行业、竞争格局、管理层等因素,并结合估值,自下而上精选具有深度价值的优质个股。同时他在行业和个股配置相对分散,兼顾成长性、安全性和性价比,不过分追逐热点和估值泡沫,在获取合理的收益率基础上,尽可能控制回撤和波动。

从投资风格上来看,我认为他首先属于中观配置风格,最终在组合层面则体现出均衡偏成长的风格。

对基金经理有了一些概念之后,我们再来看下他管理基金的情况。

鉴于目前他管理的基金时间不算很长,我这里仅以他管理的上投摩根成长先锋混合型基金(378010)为例。

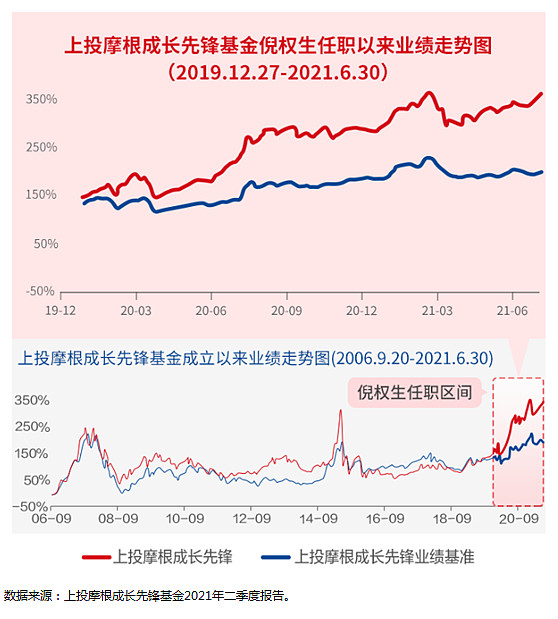

上投摩根成长先锋是一只混合型基金,成立于2006年9月20日,倪权生于2019年12月27日开始接手管理这只基金至今。

从收益率的角度来看,根据上投摩根基金提供的经托管行复核的业绩数据,这只基金在倪权生管理期间(2019年12月27日至2021年7月31日),总收益率为86%,因为时间不长我就不看年化收益率了;从回撤控制的角度来看,Wind显示这只基金在这段时间内的最大回撤为-18.84%,这个最大回撤发生在2020年春节归来的那段时期。

2019年底至今这段时间当然很短,不过倪权生并不是一位新人基金经理:他早在2011年就已经入行,2015年3月就开始管理公募基金。

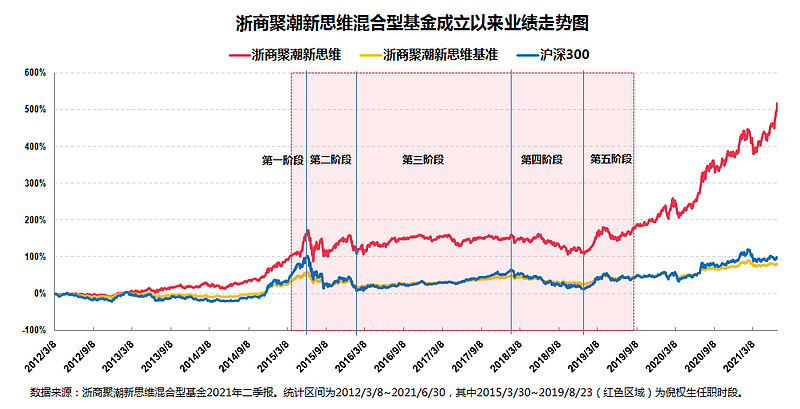

其中,他管理时间最长的一只基金是浙商聚潮新思维基金,任职区间是2015年3月30日至2019年8月23日。

在倪权生担任基金经理的期间,沪深300指数大致经历了五个阶段,分别是:2015年3月到2015年中,大牛市行情的最后一小段时期,2015年中到2016年初的牛市过后下跌行情,2016年初到2018年初的白马蓝筹价值股震荡上行行情,2018年初到2019年初的市场下跌行情,以及2019年初至今的风格切换成长风起的震荡上行行情。

基于上述两张业绩走势图,看上面五个阶段基金的业绩走势,是可以比较充分的看出倪权生的一些投资特点:

最明显的莫过于他在弱市中特别是大熊市中的表现:

比如第二阶段他刚管理基金就遇到2015年大牛市之后的大熊市,Wind数据显示其2015年管理基金区间(2015.3.30-2015.12.31)的最大回撤-31.05%,而沪深300指数同期最大回撤为-43.48%。

再比如第四阶段在全市场几乎全年下跌的2018年,Wind数据显示其管理基金的年度最大回撤-21.22%,同样远小于沪深300指数的-31.88%。

而在最新的这波今年春节以来的调整中,Wind数据显示上半年沪深300指数涨幅仅0.24%,而根据上投摩根成长先锋基金2021年二季度报告,今年上半年其管理的基金则取得了13.19%的收益,业绩基准收益则仅为0.41%。

由此可见他管理的基金对风格控制的能力是比较出色的,正如文章开头所言,这或许就是那些出道即遇大熊市的基金经理的一大特点和优势。

我们再来看下他在市场偏暖的情况下的表现:

我就不提第一阶段他刚担任基金经理碰到的2015年牛市的尾声阶段了,在第三阶段的白马蓝筹结构性行情中,他管理基金的风格相对并不契合市场风格,不过从业绩走势曲线看,也基本维持了和基准同步。

而在2019年初至今的成长风格行情之下,他管理基金的风格相对更为契合市场风格,也因此从2019年12月27日到今年7月底,取得了86%这个远超过业绩基准16.39%和沪深300指数19.50%的收益率(数据来源:上投摩根基金,基金业绩已经托管行复核。指数收益率来自Wind)。

写到这里,我觉得他的投资特点就非常清楚了:市场跌的时候,他回撤控制的能力更凸显;市场上涨时,如果风格不契合他也能基本跟得上市场的表现,一旦风格契合他能取得远超过市场的表现。

为了能让大家更进一步了解他的投资能力,我给大家看一个他目前管理的上投摩根成长先锋最近四个季度的重仓情况表:

这个表格所包含的信息还是很多的:

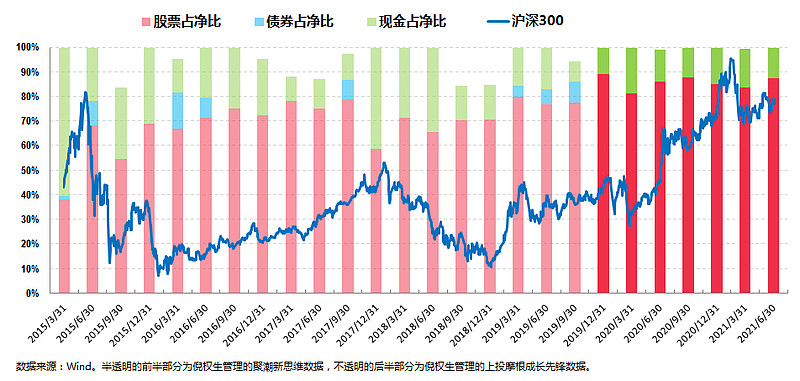

首先,从仓位管理上来看,他基本淡化择时,除了在市场估值出现一些极端情况时做一些较大的仓位调整,其余大部分时间都保持稳定且较高的仓位。

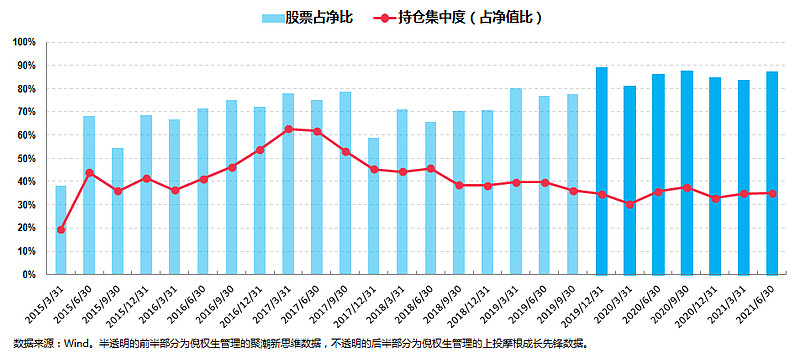

还是选择他曾管理的时间最长的偏股混合型基金——浙商聚潮新思维基金和当前在管的偏股混合型基金——上投摩根成长先锋基金为例。

从上面的资产配置图中我们可以看出,在2015年、2016年以及2018年那样的极端情况下,他的仓位曾经降低至5成左右。其余大部分时间都保持在7成左右的中高仓位,管理上投摩根成长先锋以来更是平均保持在85%左右的较高仓位。

所以可以看出:基金经理并没有做过多的仓位择时。这也是他能保持在不同环境下都跟住市场的原因之一。

其次,他在行业配置上相对均衡分散,近些年来的持股集中度相对较低。

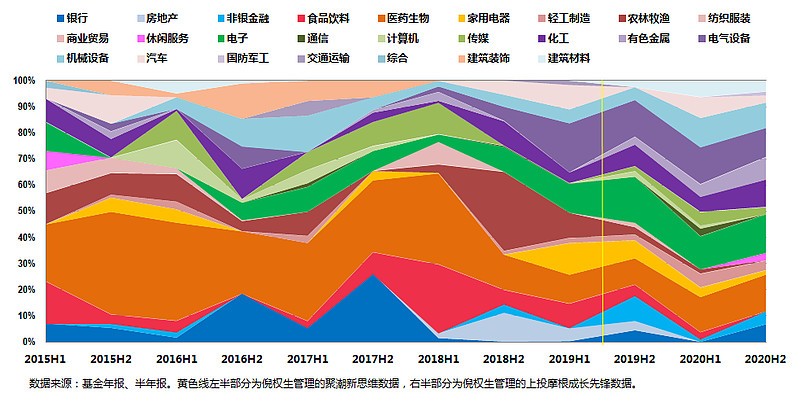

倪权生从入行起做了4年多公募基金公司的研究员,期间主要覆盖农业、食品饮料、家电、汽车以及轻工等大消费行业板块的研究,2015年开始做投资至今,则拓展了大消费、泛科技以及周期行业,因此倪权生在行业上的视野较为宽广。

我们从上面的行业配置图中就能看出,他的投资几乎涉及申万一级行业中的每一个行业分类,并且他对行业的配置相对比较分散和均衡,这一点在他管理上投摩根成长先锋期间(上图黄线右半部分所示)表现地更为显著。

另一方面我们还可以看出他在每段时期对行业的配置重点均会有所不同,包括但不限于2015年降低对估值高企的互联网行业的配置,2016年到2018年对大金融和以医药生物、食品饮料等为主的大消费的持续配置,以及这两年来对以新兴产业为代表的制造业的持续配置。

在行业配置相对比较分散和均衡的基础上,他的持股也相对比较分散,持股集中度相对较低,特别是2019年以来的前十大重仓基本都在40%以内。

较为均衡分散的行业配置,加上较为分散的个股配置,也使得他的组合相对来说波动较低、回撤较小。

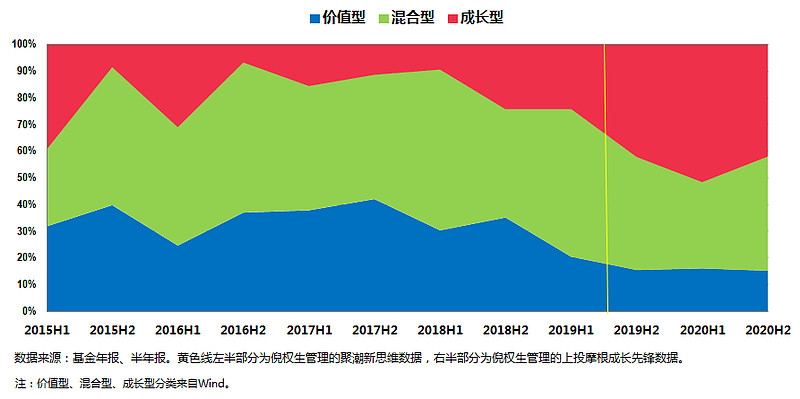

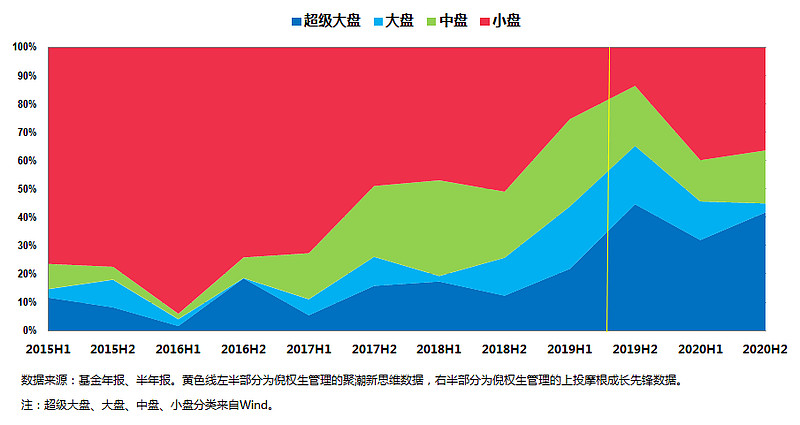

第三,从操作风格上来看,他偏向于左侧布局逆向投资,风格上能兼顾价值和成长,在大中小盘的配置也较为均衡。

具体而言,在投资风格上,倪权生在价值和成长相对均衡配置的基础上,也会基于市场风格做适当的调整。

比如在2019年之前他管理的组合会略偏价值风格,而在2019年之后他管理的组合则会略偏成长风格,我们都知道2019年初正是市场从价值风格切换成成长风格的分水岭。

在市值风格上,倪权生则从早期更偏小盘的投资逐渐过渡到大中小盘相对均衡。

这一点从前文2021年最新的二季报的十大权重中也能看出来。

另外倪权生在投资中还非常注重逆向投资。这一点从之前季报显示的持仓中也可见一斑:比如他组合中的权重股较少有所谓“热门股”和“抱团股”。

这就使得他的组合虽然目前整体看上去偏成长,但是扛跌能力比一般成长风格的产品会更强,我认为这正是倪权生的“特别”之处。

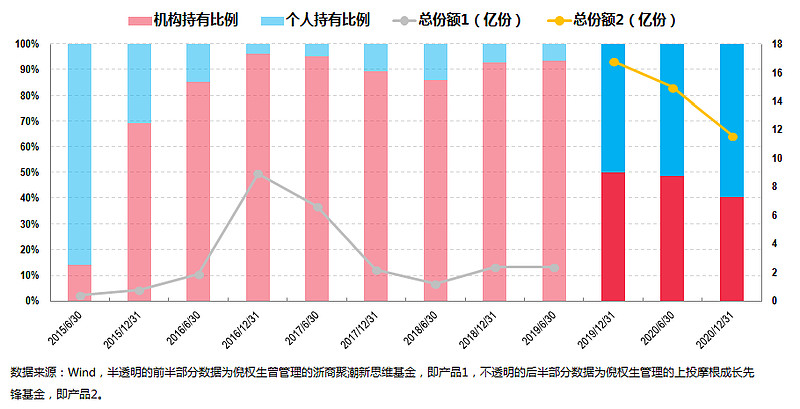

或许也正是因为他的这种“不一样的成长”,机构对他的产品一直较为青睐:

上图是他管理产品的投资人结构图。

其中,产品1浙商聚潮新思维基金的机构占比长期保持在90%左右的极高占比,产品2上投摩根成长先锋的机构占比则一直保持在一半左右。2020年年报显示的机构占比为40.55%,折合机构实际持有份额高达6.9亿份。

写到这里就差不多可以结束了。

最后结束之前简单介绍一下他即将于9月6日开始发行的上投摩根均衡优选混合型基金(A类013091,C类013092)。

这是一只为他量身打造的基金,也是他在上投摩根发行的第一只新基金,这只基金可以投资港股,并将继续秉持他一贯以来的稳健投资风格,同时基金经理会继续关注以新兴行业为代表的制造业、“碳中和”背景下受益于供给约束的传统产业和消费需求增长和升级相关行业。

我认为这是一只值得大家去关注的基金,正如我认为倪权生是一位值得我们去关注的优秀基金经理一样。