欢迎关注公众号:濛池投资

“以大为美”,不可持续。规模是业绩最大的敌人。

2019到2020年,基金“以大为美”比较突出,规模越来越大的易方达蓝筹精选、兴全合润、景顺长城鼎益等都取得了很好的业绩。但今年风向似乎变了,大规模的基金表现都一般般,小规模的基金表现很好。业绩的逆转一方面归因于中小盘表现比大盘好,一方面也归因于管理大规模的基金确实难度很大,很难取得很好的收益。

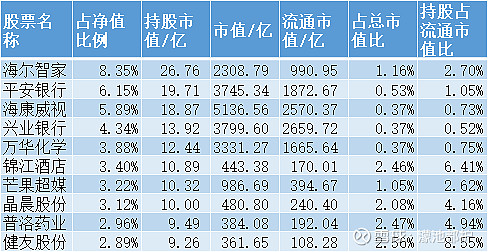

大规模的基金,选股范围会有比较大的限制。假如一支300亿的基金,持有某支占比5%的重仓股。为了不被举牌,这个上市公司的市值至少300亿。如果考虑到流通性,能够影响这支基金的走势的重仓股,市值规模只会更大。这使得很多中小盘股不再在选择范围。如兴全合润的持仓市值:

兴全合润持仓比较分散,因此十大重仓股里面,有五个公司的市值在1000亿以内。对锦江酒店、健友股份,兴全合润的持仓已经占流通股举足轻重的比重了,不容易调仓或者换手,做高抛低吸会非常艰难,更换股票也很艰难,这也是大规模的基金换手收益很低的其中一个原因。从兴全合润的持仓也可以知道,谢治宇是比较想持有只是偏小一些的公司的,但是兴全合润的规模摆在这里,没有办法,前五大重仓,市值都很大。这样使得兴全合润的持仓很不灵活,因此超额收益就可能降低。

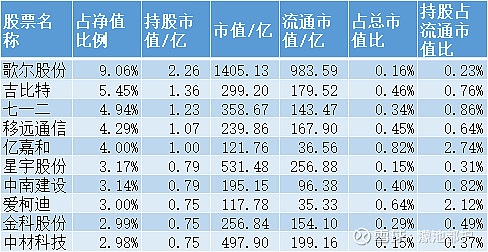

举一个例子,林森管理的易方达瑞程。

持仓的所有股票中,只有歌尔股份的市值在千亿以上,亿嘉和、爱柯迪的市值仅仅略超过百亿,选择的空间会非常大,很多中盘股和小盘股都是可选的。而且就亿嘉和和爱柯迪来说,易方达瑞程的持仓占流通市值比也没有很高,有调仓和高抛低吸的余地,比较容易获取交易收益。

从业绩看,今年中小盘行情比大盘好,拿中小盘持股的基金和大盘持股的基金来比是不公平的,但可以拿风格相似的基金对比业绩,可以发现大规模的基金,确实会面临很多问题。

例子一:景顺鼎益、易方达中小盘和富国天益。刘彦春和张坤都是千亿基金经理,而唐颐恒二季度的管理规模仅100亿,管理规模差距接近10倍。三只基金都重仓消费、白酒,都偏重公司的质地,风格是比较相似的。从年初至今,景顺鼎益亏损15.62%,易方达中小盘亏损9.81%,富国天益亏损3.33%,差距显而易见。富国天益盘子比较小,调整起来比较容易。

例子二:袁维德中欧价值智选vs中欧睿泓。今年1月到2月,中欧价值智选大幅度跑赢中欧睿泓,跑赢幅度接近于两支基金的股票仓位比。(中欧睿泓股票仓位接近60%,中欧价值智选股票仓位大约90%)。中欧价值智选的规模扩大之后,中欧睿泓相对走强,当前两支基金今年的收益相当。

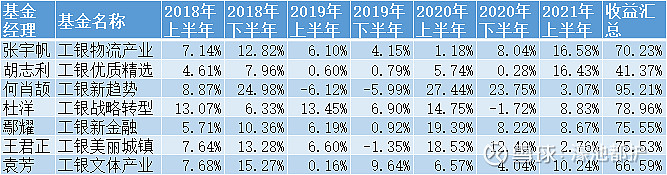

例子三:袁芳vs工银其他基金经理。

这是工银七位基金经理每个半年度的交易收益。可见在2018年到2019年,在这些基金经理中,袁芳的交易收益是偏高的,只有杜洋比袁芳略胜一筹,何肖颉过于不稳定,不好比较。而进入2020年之后,袁芳的交易收益几乎是垫底的。

三个例子可见,规模是业绩最大的敌人。确实有必要,规避规模过大的基金。

并非所有基金经理,都能适应大规模。

从后视镜来看,傅鹏博、谢治宇、周应波这三位昔日管理规模不大的基金经理,都适应了大规模,业绩都不错。于是很多人包括我就会想当然地推断,其他优秀的基金经理,可能也能适应大规模。

虽然谢治宇和周应波都适应了大规模,但是两人也都有比较长时间的调整期。特别是谢治宇,2016到2018年的收益只能说中规中矩,花了三年才适应新的管理规模,收益从以广义上的交易为主转换到以选股配置为主。

谢治宇的能力有目共睹,是最强的公募基金经理之一。那么其他基金经理能否完成这个转换呢?我认为都要打个问号。

因此基金经理管理规模急剧膨胀,使得风格从中小盘转向大盘,收益来源从广义上的交易转换到选股为主时,我们是很难判断基金经理能否适应的,或者这个时候,在一定程度上减仓,并选择优秀的新人,发掘黑马是更好的选择。

对杨浩,我当前比较动摇。我认为,抛去明星基金经理的光环,去公平对比基金经理,是更优的选择。对谢治宇也是,如果有基金经理的风格和昔日的谢治宇类似,选股能力也比较强,管理的规模还比较小,那么业绩超越谢治宇并不难。林森、杨世进(兴全合宜的另外一位基金经理,独立管理的基金是兴全多维价值),我认为都是比较好的备选,可以一定程度上替代谢治宇。

发掘优秀的基金经理

所有大佬都是从新人过来的,往往新人期的业绩比成为大佬之后要好,比如周应波和谢治宇。周应波2016年和谢治宇2015年的收益非常高,这都是后来,哪怕是再度进化之后,都无法企及的好业绩。

但发掘优秀的基金经理往往很难,不确定性也高,当前有一些思路,后续还要进一步思考:

1、寻找好机构、好团队的优秀新人。优点是确定性较高,缺点是规模很容易上去。比如中欧的袁维德,今年业绩不是最好的,但规模涨得惊人,后续已经不可能取得年初那么好的业绩了。当初的乔迁也是类似的情况,规模较小的时候业绩比谢治宇好一些,后来规模大了,业绩也就没那么好了。

2、一些优秀的次优基金经理,业绩一直比明星基金差一些,但差距不是太大,管理规模还比较小的。比如工银的鄢耀、张宇帆,早期业绩比袁芳差一些,但没有差太远。袁芳管理规模过大之后,他们的优势就体现出来了。他们没什么名气,管理规模也小,但实力没有比袁芳差太远,后续会比较看好,确定性也不低。

3、依据短期业绩发掘其他新人,采用定性和定量的方式做排除。这个方法是最近在探索的,难度很大,不确定性也高,需要多个角度求证,并分散持仓,规避集中的风险。