来源:申万宏源金工

1.新能源带动锂钴复苏、有色金属多方位利好

1.1 新能源上游景气:锂钴复苏,铂族保持强势

1.1.1 锂钴:电动车需求推动行业困境反转

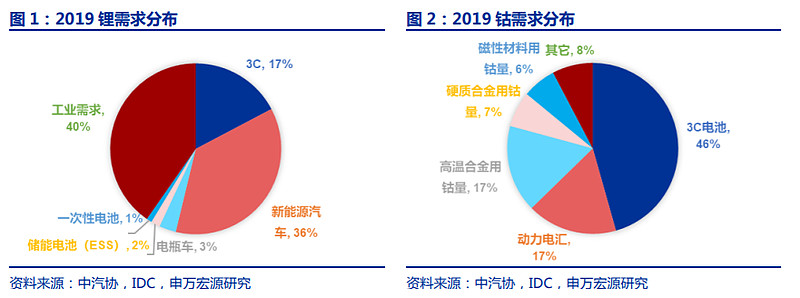

电动车为锂钴需求最大增量,钴需求主要来自于3C电池需求。

钴材料成本已经不是电动车降本主要矛盾:50kwh622电池单车用钴11.5kg,成本低于3000元/辆;50kwh811电池单车用钴约5kg,成本低于1500元/辆。制造环节成本才是当前电动车行业重点降本环节。

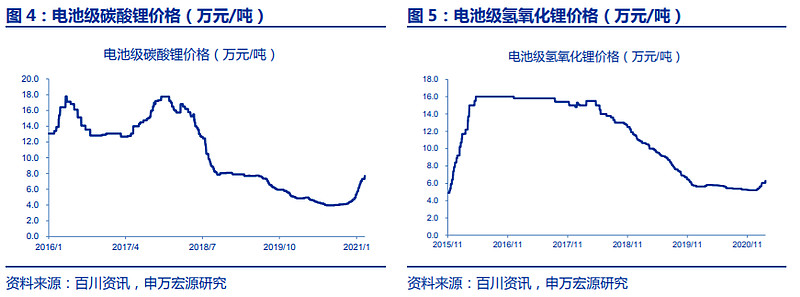

锂钴价格正处于历史底部,呈现企稳回升趋势。其中电池级碳酸锂价格由底部3.9万元/吨上涨至7.5万元/吨。

钴供给增量较少。2021年考虑到Deziwa、KCC、RTR三个新增项目的产能爬坡,2021年全球钴供给最大为15.3万吨,相比2020年增加1.4万吨。考虑到海外疫情影响,2021年钴实际供给可能低于15.3万吨。库存方面钴下游库存较低,前驱体以及正极材料等钴原料库存低于1个月,甚至个别工厂仅维持2周钴原料库存。

锂产能出清正在进行。2018年-2020年锂盐价格持续走低,尤其2020年碳酸锂价格低于5万元/吨导致行业50%+企业亏损,进而导致澳洲锂矿企业出现停产和减产,锂供给端开始出清,到2020年底由于电动车续期爆发以及锂供给产能出清,锂下游行业库存水平普遍为1个月以内,库存较低,因此2020年四季度末碳酸锂开始补库存周期,价格出现上涨。

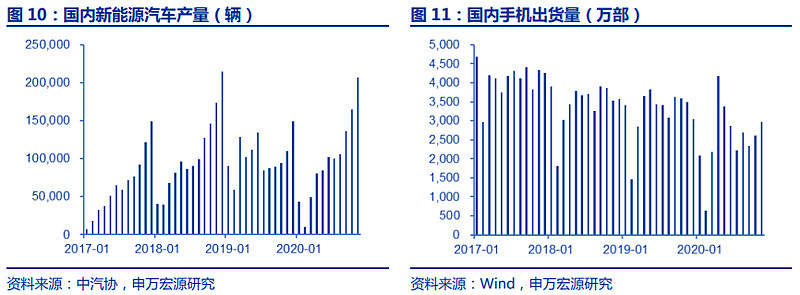

国内市场电动车需求复苏,3C低迷:2020年9月国内新能源汽车产量20.77万辆,同比+88%!2020全年基本确定超120万辆。2020年11月国内手机出货量2958万部,同比-15%,需求恶化,1-11月国内手机出货量2.81亿部,同比-21% 。

海外市场增速超越国内:前三季度欧洲新能源车销量73万辆,同比增长94%。2020年有望超过中国成为全球电动车第一大市场。前三季度特斯拉销量31.6万辆,同比增长24%。

2021年全球产销量有望400万辆:欧美增加电动车补贴以及大众等主流车企陆续推出纯电动车型,预计2021年全球电动车产销量产销有望达到400万辆。

2021钴有望紧缺,预计2021年电解钴价格合理区间30-35万元/吨。

锂总产能略有过剩,但随着高成本产能逐渐退出以及需求加速增长,未来锂行业供需有望逐渐复苏,驱动锂价回暖,预计未来电池级碳酸锂不含税价格合理区间4.5-7万元/吨。

1.1.2 铂族:尾气排放标准趋严、燃料电池催化剂需求持续提升

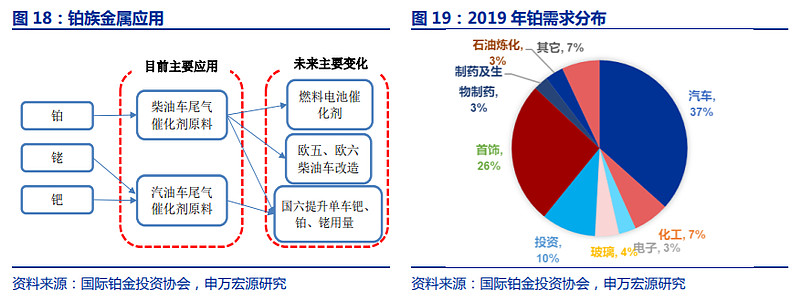

铂族金属主要下游需求来自汽车行业,最主要为汽车尾气催化剂,未来主要增量需求为燃料电池的催化剂。

在全球变暖的背景下,各国汽车尾气排放标准趋严,中国也不例外;国五转国六,欧五欧六柴油车改造大幅提高单车铂、钯、铑用量。

氢能源将部分替代化石能源,质子交换膜电池催化剂用铂需求未来可期。

国五转国六带动单车催化剂用量提升36%+,铑需求增长12.7%,钯需求增长5.9%,铂需求增长2.9%。

未来钯铑确定性紧缺,铂有望开启上涨周期。

1.2 基本金属:看好铜价,全年角度铝盈利复苏

1.2.1 铜:国内需求修复价格,2021海外需求复苏供需偏紧

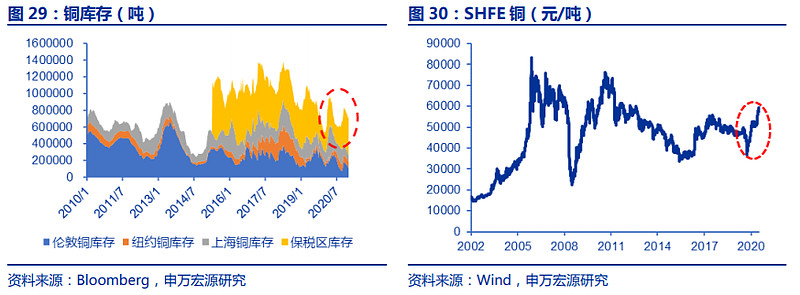

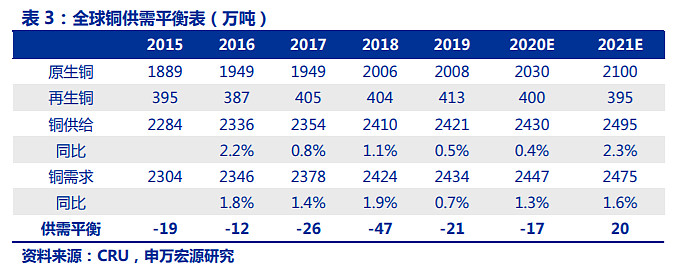

中国铜下游需求众多,主要包括电力、家电、交通等,与宏观经济关系密切。2020年国内经济快速复苏,多行业V型反弹,使得铜价快速修复。

从需求看,中国十四五期间电网投资增加,同时印度、越南、马来西亚、泰国、巴西、墨西哥、阿联酋等发展中国家需求持续增长。

从长期供给看,优质矿山资源缺乏,铜价在6000美元/吨以下铜矿企业开发意愿较低。在产矿山矿石品位下降、露天开采转为地下开采、地下开采深度加大使得成本提高是长期趋势。

预计2021年铜价持续强势,价格有望持续上涨触及历史高点10000美元/吨附近。

1.2.2 铝:碳中和背景下有望继续限制新增产能

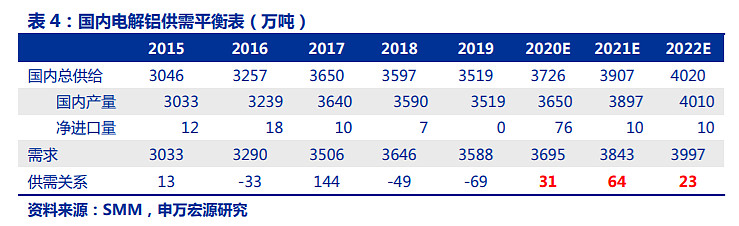

铝下游需求主要为建筑地产、电子电力、交运等,国内供给弹性较大,所以供给与需求对价格均有较大影响,且由于出口关税国内铝价由国内供需决定。

铝价今年以来V型走势,目前价格处于过去二十年中位数附近。碳中和背景下未来铝新增产能有望继续限制,铝价中枢有望上行。

目前电解铝价格下行业单吨盈利普遍高于2000元,高盈利刺激新增产能,预计2021年电解铝供需将过剩,铝价下跌至行业微利水平,合理区间1.3-1.4万元/吨。

1.3 贵金属:通胀驱动2021上半年上涨

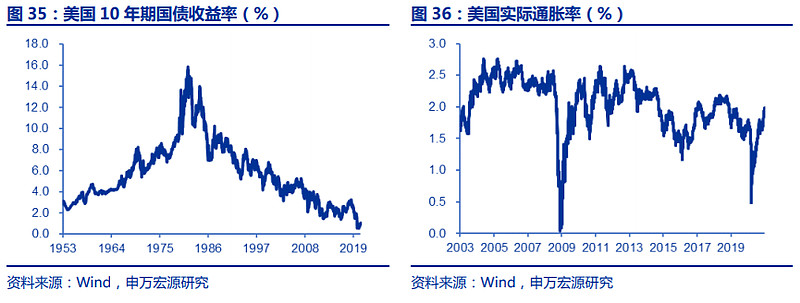

贵金属:本质是保值,最核心影响指标是实际利率以及美元指数。实际利率下行周期保值属性将推升金价上涨。美元指数代表美国经济强弱,美元弱则代表全球经济弱,黄金保值属性推升金价上涨。

美国名义利率为历史最低水平:实际利率=名义利率-通胀率。名义利率常用指标美国10年期国债收益率,目前1.04%收益率为美国1953年以来最低水平。经济上升周期中为抑制通胀往往利率上升,经济下行周期中为刺激经济往往利率下降。

通胀有望上行:美联储长期将通胀目标设定在2%左右,目前仍执行这一目标,1月6日通胀率2.06%,随着全球经济低迷,进一步放水是大势所趋,美国通胀率有望上行。

中美货币政策均宽松:美联储自2020年3月开始放水,M2同比增速快速攀升,预计货币宽松仍将持续。中国M2增速略有回暖,由疫情前的8%+上升为疫情后至今的10%以上。

预计金价高点2200-2300美元/盎司:实际利率每下降1%金价上涨约300美元/盎司,预计未来货币宽松持续,美国通胀率可能从目前1.6%上调至2.6%+,对应实际利率有1%左右下降空间,对应黄金价格上涨300美元/盎司,目前1920美元/盎司,预计本轮金价高点为2200-2300美元/盎司。

金价创新高后,经济复苏将导致全球利率开启上升周期,金价开启下跌周期,下行周期可能从2021年下半年开启。

1.4 海外需求复苏:镁、工业硅提价逻辑顺畅

1.4.1 镁:海外需求复苏后有望紧缺

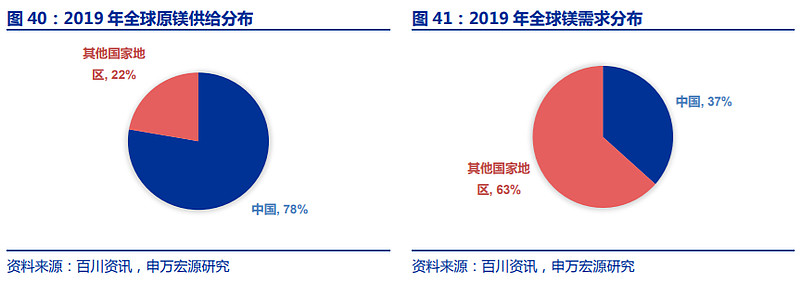

镁供给主要在国内,需求主要在海外。镁是10种常用有色金属之一,全球蕴藏量丰富,主要来自海水、天然盐湖水、菱镁矿等。我国是世界上镁矿资源最富有的国家。2019年全球原镁产量108万吨,中国原镁产量占比78%,达84万吨。镁行业产业链主要经过原镁冶炼、镁合金生产、镁合金压铸等环节,最终产品主要应用于汽车制造、3C产品、航空航天等其他领域。2019年全球原镁需求106.6万吨,中国占比37%,海外占比63%。

行业周期低点叠加疫情影响,行业普遍亏损:(1)2018年,由于业内供应缩减直接推高当年镁价,随着增、复产现象增多以及汇率大幅波动等因素的影响,导致2019年镁价走弱;(2)进入2020年,受新冠疫情影响,海外疫情扩散,国外封国措施和国外车企的停产对我国带来最直接的影响,导致镁锭出口贸易量大幅度跳水;(3)国内国外需求不振共同导致2020年镁锭价格一度跌到历史低点,之后随着行业复工复产反弹至行业盈亏平衡点附近。

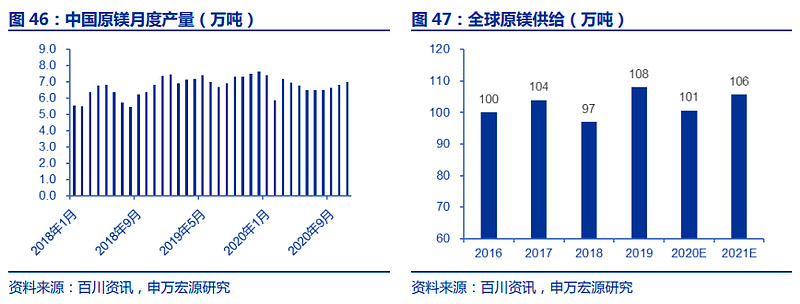

价格低迷及疫情影响导致产能出清减产。2020年1-11月国内原镁产量74.2万吨,同比-6%,预计2020年全球原镁产量101万吨,同比下滑6.8%。

2021年海外需求复苏有望推动镁价上涨。2021年海外需求有望复苏,加上行业减产影响,行业供需格局改善,镁价有望上涨至1.6万+/吨。

1.4.2 工业硅:价提量升,有机硅和光伏需求改善

工业硅又称金属硅或结晶硅,主要用于生产有机硅、制取高纯度的半导体材料以及配制有特殊用途的合金等。目前有机硅是工业硅最主要的下游应用,随着光伏产业不断发展,光伏用的多晶硅有望成为工业硅需求增长的重要来源。

中国供给占比高于需求占比:2019年全球工业硅产量333万吨,中国产量221万吨,占比66%,而需求端中国需求占比47%。

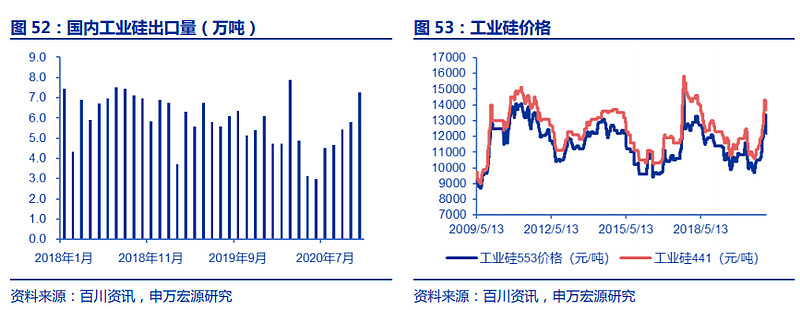

价格随出口表现反弹:2020年1-11月国内工业硅出口量同比下滑12%,出口下滑导致工业硅价格1-8月持续低迷, 8月后出口持续回升价格随之反弹。

价格修复推动产量提升:2020上半年价格低迷导致行业减产,但下半年价格修复后产量快速提升,最终全年产量与上年基本持平。

供需有望持续紧张:供给持续收缩,预计2020-2021年供需关系紧缺,带动工业硅价格回暖,工业硅441品种合理价格1.2-1.4万元/吨。

有机硅需求超预期带动价格上涨:2020年国内有机硅单体需求增速有望10%+,需求超预期将带动有机硅单体价格上涨,短期内浙江中天有机硅厂爆炸扰动供给,价格脉冲式走高后进入调整期。

DMC价格预计波动在1.8-2.5万元/吨:预计2021年有机硅供需紧平衡(价格不暴涨导致需求受压制的情况下),有机硅价差目前处于历史中位数,预计未来有机硅DMC合理价格波动区间1.8-2.5万元/吨。

2.中证有色指数在细分行业分布广泛、预期成长性较好

2.1 指数编制方法及基本信息

中证有色金属指数(简称:中证有色,指数代码:930708)以中证全指为样本空间,选取涉及有色金属采选、有色金属冶炼与加工业务的上市公司股票作为成份股,以反映有色金属类相关上市公司整体表现,为市场提供多样化的投资标的。指数选样方法分为三步

1.对样本空间内的股票按照最近一年(新股上市以来)的 A 股日均成交金额由高到低排名,剔除排名后 20%的股票;

2.对样本空间的剩余股票,选取涉及有色金属采选、有色金属冶炼与加工业务的上市公司股票纳入有色金属主题;

3.将剩余股票按照最近一年日均总市值由高到低进行排名,选取排名前 60 的股票作为指数样本股。

截至2021年6月25日,指数成分股个数为60只,总市值合计1.94万亿元,平均个股总市值为322.60亿元。

2.2 中证有色指数成分行业分布广泛

根据申万三级行业分类,中证有色指数中市值占比最高的5个三级行业是黄金III、其他稀有小金属,铝,铜、锂,指数共涉及15个申万三级行业,整体细分行业分布较广。

从成分股权重来看,指数前十大成分股权重之和为51.11%,其市值总和超过万亿元,占指数市值比例也超过50%,成分集中度较高。

2.3 2020年来中证有色指数历史业绩优于主流宽基指数

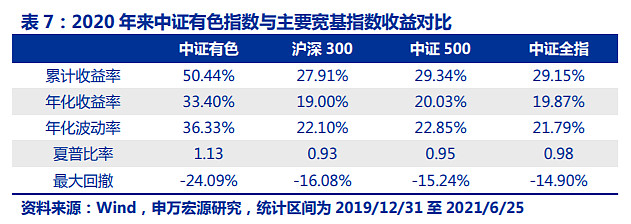

从历史表现来看,自2020年起至2021年6月25日,中证有色指数的累计收益率为50.44%,年化收益率为33.40%,表现优于同期其他市场主要宽基指数。中证有色指数的夏普比为1.13,同样优于各主要宽基指数。

2.4 中证有色指数的盈收水平正处在快速增长的趋势中

中证有色指数相较于宽基指数在2021年一季度的财务表现较好,指数的营业收入同比增长为48.32%,大幅高于各个宽基指数;此外,中证有色指数的总资产净利率也高于其他宽基指数。

中证有色指数近两年逐步走强,2020年净利润增长率以及主营业务收入增速分别为54.96%,17.07%。指数预期将在2021、2022年未来两年内也具有较好的成长性表现。在2021年、2022年中,预期净利润增长率分别达到96.41%、18.09%。

3.国泰有色60ETF简介

国泰有色60ETF(基金代码:159881,场内简称:有色60)是国泰基金旗下的一只主题ETF,现由徐成城先生管理。国泰有色60ETF于2021年6月17日成立,将于2021年7月1日上市交易。该基金紧密跟踪中证有色指数,追求跟踪偏离度和跟踪误差最小化。基金管理费为0.50%、托管费为0.10%。

4.附录

4.1 基金管理人简介

国泰基金管理有限公司成立于1998年3月,是国内首批规范成立的基金管理公司之一。国泰基金已拥有包括公募基金、社保基金投资管理人、企业年金投资管理人、特定客户资产管理业务和合格境内机构投资者等业务资格。

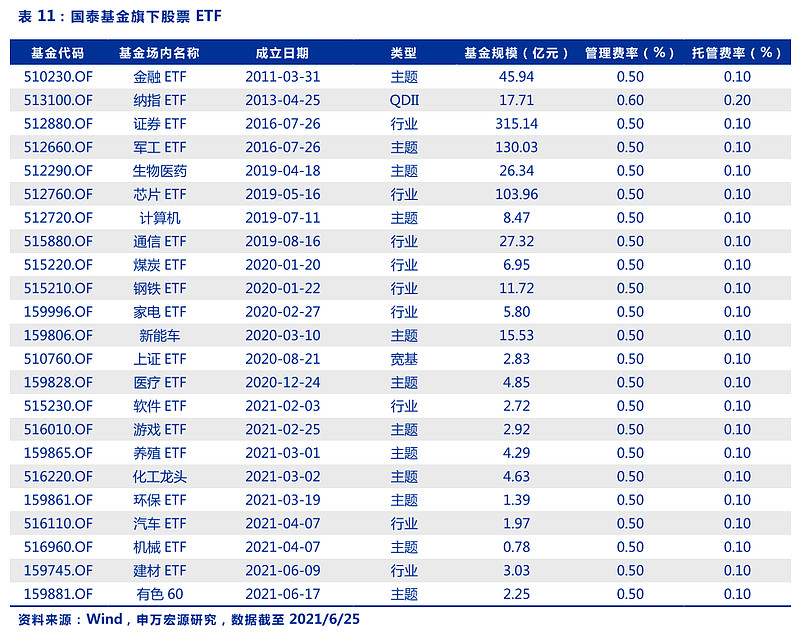

截至2021年6月25日,国泰基金旗下共有ETF基金23只,规模合计达746.57亿元。其中,国泰中证全指证券公司ETF规模达到315.14亿元,是全市场规模最大、交易最活跃的行业ETF。

4.2 基金经理简介

徐成城先生,硕士,曾任职于闽发证券。2011年11月加入国泰基金管理有限公司,历任交易员、基金经理助理。2017年2月起任国泰创业板指数证券投资基金等多只基金的基金经理,2021年6月起任国泰中证有色金属ETF基金经理,至今投资经理年限4.4年。目前共管理基金12只(基金A/C份额并为一只,不计入ETF联接基金),规模合计79.39亿元。

5. 风险提示及声明

本报告对于基金产品、指数的研究分析均基于历史公开信息,可能受指数样本股的变化而产生一定的分析偏差;此外,基金管理人的历史业绩与表现不代表未来;指数未来表现受宏观环境、市场波动、风格转换等多重因素影响,存在一定波动风险。

本报告仅对基金历史业绩进行分析,不代表对基金未来资产配置情况的预测;本报告不涉及证券投资基金评价业务,不涉及对基金产品的推荐,亦不涉及对任何指数样本股的推荐;投资者阅读本报告时,应结合自身风险偏好及风险承受能力,充分理解指数编制规则、样本股变化、历史表现等综合因素,可能对指数走势、基金产品业绩产生的影响;本报告内容仅供参考,投资者需特别关注指数编制公司、基金公司等官方披露的信息。