关注我的微信公众号:读财研习社

5月31日,首批9只公募REITs正式开始发售。

过去市场上REITs是比较缺乏的,虽然有标的,但我认为并不太靠谱。

关于REITs,网上有很多普及贴,大家可以去看看。

REITs翻译过来叫房地产信托投资基金,但实际上国内的范围已经限定它必须是基础设施建设项目,不能投资到住宅、公寓、酒店、商场等地产中。

这些基础设施项目,动辄上亿,需要大量资金投入建设,近些年国内一直在喊房住不炒,严格限制房地产过快上涨。

但大多地方财政都来自土地收入,限制太严,对地方影响比较大,而REITs发行,就可以公开募集资金投入建设。

这种项目,一般人很难参与,而公募REITs就是把门槛降低了,1000元就能参与。

正如很多人买不起茅台一样,100元买基金总可以吧。

这次首批发售的9只REITs,上交所5只,深交所4只。

深交所:首钢绿能、蛇口产园、盐港REIT、广州广河

集中在产业园区、高速公路、市政设施、仓储物流和垃圾处理等。

今天重点分享下,这种新的投资方式,怎么参与。

首先,肯定是关心REITs的风险和收益。

与股票基金、债券和货币基金不同,REITs是不动产投资基金,都是有实际的资产来支撑的。

而且首批的资产都是来自深圳、广州、上海、杭州、苏州等经济发达地区。

REITs的收益来自两方面:一是强制固定分红,主要来自资产运营的收益;二是交易波动的增值收益。

分红很好理解,每年不得少于一次。

增值收益跟基金一样,REITs也上市交易,价格产生波动就能有收益。

这样说吧,根据海外运行多年的经验,REITs的年化收益率大概在4%~8%。

而这次发售的9只REITs,招募书说明预计现金分派率为4%~12%,比货币基金高,但也不要指望每年都能收益到12%,毕竟它的底层资产决定了收益的上限。

其次,REITs的流动性

首批REITs都设置了封闭期,少则20年,多则99年。

如果你看到封闭期这么长,会买吗?大多数人可能转头就走了。

实际上,封闭期的产品一般都有退出机制,REITs也不例外,如果你认购了,可以直接在场内卖出,跟股票一样。

最后,我想说的是,并不是你想买就一定能买到。

这次发售面向公众投资者的规模并不大,主要是战略配售,配售比例最低是张江REITs的55%,最高为广州广河79%。

本来就是试点,把风险降至最低,而且这次发售的流通规模并不高,上市价格有可能被炒起来。

一个新品种,有幸参与确实很不错,但我建议大家上市后再买也不迟。

……

1. 美团一季度财报:营收370.2亿元,同比+120.9%

美团一季度营收370.2亿元,同比增长120.9%,这个数据很亮眼,但一季度亏损达48.46亿元。

增收不增利,美团还没保持增长多久。

外卖业务还是美团增长的核心,一季度营收205.75亿元,同比增长116.8%。

但随着互联网行业反垄断,美团光靠这一增长极,也有风险,目前美团在押注社区团购,新业务或许会成为重点业务。

能否撑起当下1.6万亿港元的市值,或者继续冲击更高的规模,资本市场看菜投票,美团的焦虑裹挟着它必须做出新的增长。

又到了年终指数样本调整的阶段了。

根据中证公司发布的公告,沪深300、上证50、中证500、上证180、科创50等都要进行样本调整,6月11日收盘后生效。

如果到时候的估值数据有比较大的变化,原因在这。

3. 证监会公布首批证券公司“白名单”

目前有29家,部分券商并不在白名单内,比如广发、东财、海通。

白名单的作用很简单,就是简化流程。

其中有一点影响还是有的,即创新试点业务必须从白名单的券商中产生,不受理未纳入“白名单”的公司创新试点业务申请。

这是对券商形成良性的赛马机制,白名单肯定不能多,有进有出,才能长久形成制度。

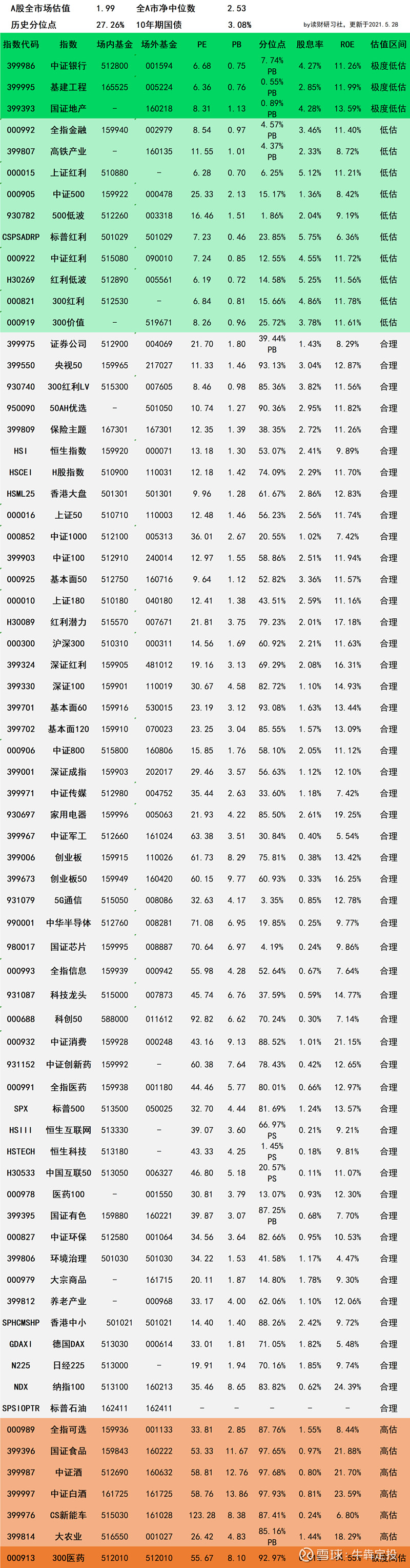

4. 指数基金指引表

鉴于不少朋友咨询指数的追踪基金,对照指数将场内基金和场外基金进行了整理。

比较知名的指数,跟踪的基金数量多达十几只,选择的并不一定是规模最大的,而是基于业绩、费率、规模综合下来,我认为比较合适的。

第923期A股最全指数基金指引清单

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 分位点:当前市盈率或市净率在历史数据中所处的位置(从发行计算)

4. -表示暂无或不适用数据

5. 周期指数分位点采用PB,已在估值表中标注

指数估值表说明:

1. 指数低估可能更低,高估可能更高,估值表仅供参考,非推荐;

2. 绿色为估值极度低估和低估区间,安全边际高,预期上涨概率大,具有极高投资价值;

3. 灰色为估值合理区间,适中,持有仓位继续观望等待,不买卖操作;

4. 红色为估值极度高估和高估区间,安全边际和投资潜在空间低,根据市场热度谨慎对待;

5. 指数估值表包含A股、港股、欧美、日本等股票市场主流指数,同时纳入石油大类资产;

6. 指数交叉评估维度:盈利收益率、市盈率、市净率和净资产收益率;

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:80%≤V<90%

极度高估:V≥90

8. 部分指数采用绝对估值法,不适用以上指标。