$黄金ETF-SPDR(GLD)$ $纳指ETF(SH513100)$ $VIX做多-VelocityShares(VIIX)$

首先说声抱歉,隔了这么久没有更新,

一来,在五一假期里确实没有什么重大的情报出现,二来呢,市场仍然是延续着我们此前的预期在走:比如黄金的见底反弹,美股大盘的高位赶顶,农产品的持续飙涨,另外还有铜,铁等大宗商品牛市的盛世依旧;中间虽有小幅的波折吧,但在今天之前,你不会因为我们此前的分析而遭受什么损失。

但是接下来呢,情况已经悄悄发生了改变。

比如说最近的非农数据,比如说耶伦此前突然的放鹰,这些都已经在潜移默化的影响着盘面的走势,只是其中有着复杂的逻辑背景,需要给你来梳理清楚,花5分钟读完这篇分析,我们保证你的交易方向会更加的明确。

首先聊聊这个非农闹剧吧。

本来是爆了个大冷门,20多万的非农就业人数,远远不及预期的100多万的数字,失业率仍然达到了6.1%. 也远高于预期的5.8%,和流行病之前500多万的就业增量来说,还有上百万的坑没有填上:

这么差的劳动力市场,怎么美股不跌反涨?黄金为什么没有一飞冲天?而仅仅是尝试了1830的阻力位后就触顶回落接着磨叽呢?

其实也没啥奇怪的,真相就是:对于现在的政策态度和宏观数据,市场并不买单。这次的非农数据可以当成一个笑话来看,并不需要那么过度解读。

公布出来的非农数据是严重扭曲失真的,

第一,26.6万的就业人数,很可能是假象,而真正在工作的人数有可能大于这个数字,

第二,非农数据的疲弱并不能表现出经济复苏的放缓,实体经济的岗位需求仍然强劲。很多岗位的坑没法填补,原因很简单,你拜登政府1万个亿的刺激发下去,每周不工作可以白拿300美金的补助,谁乐意去干活呢?

第三,即便是真实的就业数据仍不及预期,还是对消费,对投资,对外贸产生不了很大的负面影响。为啥?民众手里有钱,消费这个马达不会出现问题,大量的资金发下去,也必然有一部分热钱脱实入虚,财政刺激下,投资不会出现问题,外贸上,美国的政治影响力不能小看,所以贸易账没有问题,现在能决定经济持续复苏的,就只有一个,那就是是不是能持续放水的问题。

所以你看,当前阵子耶伦说要加息,吓得美股大盘高位跳水,现在非农数据爆冷,正说明了提前加息这个事可能性极低,所以,美股就把利空当利好的疯涨起来了。

那为什么说非农数据是失真的呢,你仔细看下数据,虽然非农就业是26万多,但美国空缺着的岗位却仍然有700多万个,这是今年以来非农空缺岗位第二多的月份。

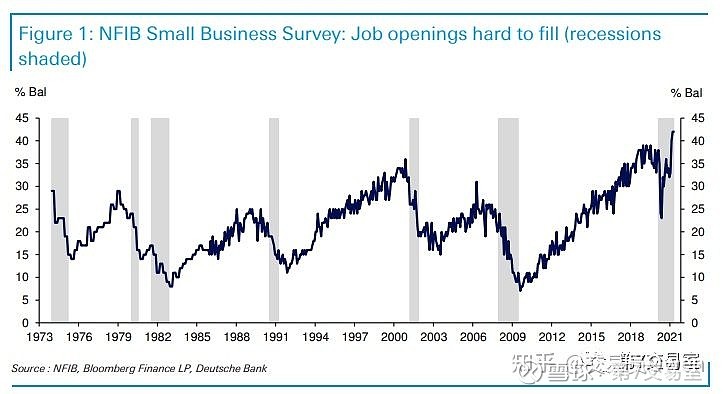

最新的NFIB小企业调查四月份的结果证实,无法填补其空缺职位的小公司达到了创历史记录的42%:

在这个调查报告中,我们还了解到,有很多企业甚至加了很多就业奖励金来请人工作,只要你应聘了他们的职位,就有入职奖励,这真的是在拿钱去求人工作啊,中国什么时候出现过这种好事?

但即便这样,还是有大量的美国人不愿意去工作,拜登政府规定,只要你的年薪低于32,000美元,就有权拿着每周300美元的补助金,这可以保证一周的生活不愁吃喝。

下面这个图是BLS的数据,最新的数据说明:在有超过1亿的美国人失业之后,其中只有685万正在找工作。比例还不到7%.

而且因为企业动用大量的资金来奖励入职员工,也可能导致整体岗位数量增长不及预期,和大流行病前对比,美国目前仍然有820万的工作岗位缺口。

而劳动参与率更是没有什么涨劲,为61.7%,几乎持平,

那么有没有这样一种情况呢?就是雇员和老板说好,我拿工资,但你不要把我工作的现状给报上去,否则我就走人,形成的结果就是,大量的雇员一方面拿着政府补助,一方面被老板宠着工作,还拿着工资。

这几个数据一对比,你就知道这次的非农有多可笑了吧,但即便是失真的数据,仍然是每次美联储决定货币政策的最重要的标杆,所以这个数据一出,加息的可能性立马跳水

非农数据其实就是用一个歪曲了的事实“打了”耶伦一巴掌。

而之前因为耶伦“嘴炮加息”,吓得美股跳水后她又立马找补,拉着美联储的一众大臣齐声放鸽才把美股给救了回来。这次的非农数据其实也帮了他们给市场一个定心丸,短期之内,美联储很难放手推行利率正常化的措施了。

但这个事情,却恰恰是我们值得警惕的,也是我推荐你要考虑落袋为安的主要原因,虽然美股的短期涨势仍然趋势未变。但大宗商品的价格狂欢很可能要告一段落了。

通胀潮的狂欢已经响起了尾声

这个图是美国银行通过期货数据计算出来的5年期平准通胀率的时间分布。计算的方式就是用未来5年期的通胀保值债券价格和未来5年期的美国国债价格的差来看通胀的预期走势。

很明显的,目前衍生品市场押注在2022年1月份,通胀率将要涨到顶端,随后逐渐回落。

回想一下一年以来,美联储和财政官员的对外措辞,几乎从来没有过明确提及缩表或加息的鹰派言论,但短短近两个月时间内,重量级的“大臣”们目前已经放鹰超过了两次。第一次我们还发出预警,呼吁大家要小心,因为这是首次美联储高级官员明确提出缩表加息的时间表

第二次是耶伦,就她一贯的鸽派和稳重的风格而言,这次提加息绝对不是什么言多失态,而是财政部和美联储切实提在日程上的事情,根据我上篇的分享,以目前美国疫苗的接种速度,8月份很可能是个变盘的窗口。如果印度的病毒突变疫情不会造成对全球的传输失控,那么8月份基本上美国的疫苗接种人群会形成病毒防火墙,经济的发展也就不需要美联储的放水支撑了。

你看一下美联储资产负债表规模和标普的涨幅对比,是不是有一种即将要向下变盘的观感:

二级市场炒作的是什么?是一种预期,基本上你现在购买的股票和期货的价格买的是他未来一年左右的表现,而现在,鹰派预期已经切切实实的开始计价了。

而2022年1月的通胀预期峰值就意味着,2021年,美联储就会开始有打压通胀的手段出来。这是我们必须要小心的事情。而市场的变盘也已经箭在弦上,关注第7交易室公众号,有更多的完整版解读放出。