近年来,全球进入低利率时代,加上资管新规的推行,传统理财产品的刚性兑付被打破,投资者对波动较小、收益还不错的产品需求越来越多。

“固收+”基金凭借稳健而有弹性回报的特质,正越来越受众多投资者的关注,尤其是近期市场波动有所加大,“固收+”更是成为当下炙手可热的投资品种。

今天我要给大家介绍一位在业界有着“固收+女神”美称的基金经理,她就是工银瑞信基金公司的何秀红。

工银瑞信基金拥有着固收领域的王牌劲旅,旗下明星基金经理和长期绩优的产品众多,作为老将之一的何秀红,她管理的产品多次穿越股债牛熊,以领先的业绩和优秀的回撤控制,为投资者带来了良好的投资体验。

风格稳健,长期回报优异

何秀红拥有14年证券从业经验,10年公募基金投资经验,曾任广发证券债券研究员,2009年加入工银瑞信基金,现任工银瑞信基金固定收益部副总监,固收投资能力二中心兼宏观债券研究团队负责人。

“固收+”产品以固定为底,稳健是首位要求。何秀红从债券研究员入行,对债券市场有深入见解,稳健投资是其底色。她通过判断宏观经济基本面,形成对大类资产的看法,在此基础上寻找有较强安全边际的资产,从而实现基金产品稳健的净值增长。

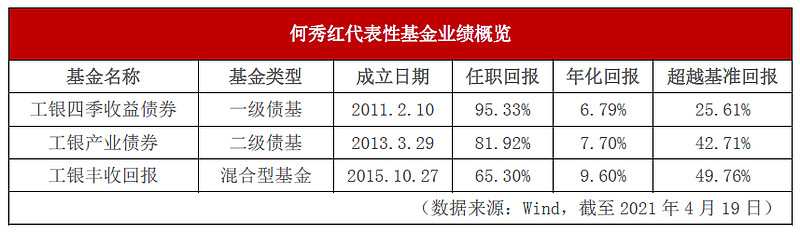

何秀红管理时间最长的两只基金工银四季收益债券和工银产业债券,运作时间分别达10年和8年,历经多次股债牛熊历练,截至4月19日成立以来总回报分别达95.33%、81.92%,年化回报分别达6.79%和7.70%,为投资者获取了长期优异的回报。

在晨星中国10年期基金长跑业绩榜单中,工银四季收益债券在43只普通债券型基金同类排名第五,彰显何秀红突出的长期收益能力。工银四季收益债券还曾于2015年获得晨星年度基金奖债券型基金提名奖。而她管理的工银产业债券,同样获得了晨星2021年度基金奖积极债券型基金的提名奖,在457只同类产品中仅有2只获此殊荣。工银产业债券还获得最新的银河证券三年期、五年期“双五星”评级以及海通证券的五星评级。

值得一提的是,不仅“固收+”策略基金长期表现优异,何秀红的大类资产配置能力在混合型基金的管理上同样发挥出色,工银丰收回报灵活配置混合基金在其管理期间年化回报高达9.6%,并获得银河证券五年期五星评级。

考察年度回报可看到,工银四季收益债券在9个完整运作年度8年实现正收益、工银产业债券在7个完整运作年度6年实现正收益。正是基于何秀红良好的宏观判断和择时管理能力,这两只代表性产品成立以来的净值曲线都稳健上行。

长期稳健的回报能力为何秀红积攒了良好口碑,其产品逐渐获得众多投资者青睐,近两年其管理基金规模呈现显著的增长态势,如工银产业债券的规模由2018年的5.41亿元持续增长,2019年达到32.78亿元,2020年再增长到124.49亿元,2021年一季末规模达168.3亿元。2020年报,持有人户数104212户,比2019年报披露数52342户增长了近一倍,成为市场上人气居前的“固收+”精品基金。Wind数据显示,截至一季末,何秀红在管公募基金总规模达246.71亿元。

控制回撤,注重持有体验

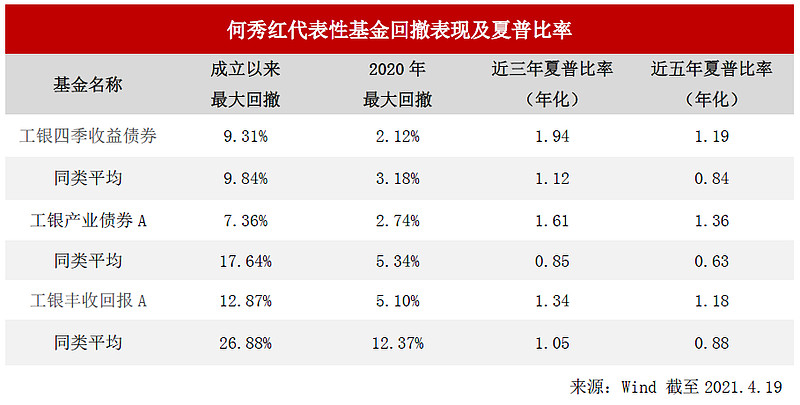

对于期望稳健投资体验的投资者来说,“固收+”产品的风险控制同样重要。何秀红管理的基金有“两高两低”特征:年化收益高、夏普比率高、波动低、回撤低。

据Wind数据显示,何秀红三只代表性基金工银四季收益债券、工银产业债券A、工银丰收回报A,成立以来风险控制得力,区间最大回撤较低,夏普比率远超同类产品,整体的收益性价比都比较突出。考察成立以来最大回撤水平,截至4月19日工银四季收益债券、工银产业债券A、工银丰收回报A最大回撤分别为9.31%、7.36%、12.87%,明显小于同类平均最大回撤表现。

夏普比率方面,工银四季收益债券、工银产业债券A、工银丰收回报A近三年夏普比率(年化)分别为1.94、1.61、1.34,均明显高于同类平均的1.12、0.85、1.05。

在投资操作中,何秀红通过均衡审慎的资产配置、精选安全边际佳的权益资产,并根据宏观变化和估值进行择时,来实现回撤控制。

从2018年到2021年一季度工银产业债券A的资产配置看,股票等权益类资产占基金资产的比例离20%上限,都还有一定富余空间。其中,股票配置比例最高的2020年四季度,也仅为15.46%。这在过去两年结构性牛市环境下,何秀红仍然坚持相对审慎配置的原则,显得尤为难能可贵。

再观察股票行业配置,2021Q1占比最高的两大板块是制造业和金融业,分别占比10.16%、2.24%,均为具备高安全边际和长期增长能力强的行业。从重仓个股看,何秀红配置的都是行业中稳健经营的龙头个股,既有安全边界,又有相对的估值弹性。

构建组合,力争超额收益

在股市波动较大的阶段,中长期稳定收益的“固收+”产品成为资产配置的避风港。这种以债券类资产投资为主,配置一定比例权益资产实现收益增强的固收“加”,通过积极管理可能获得更大的收益弹性,在震荡市中具备独特优势。

从过往业绩归因看,何秀红有着出色的大类资产配置和精选个券、个股的能力。在个股选择上,何秀红以行业龙头为主,评估可持续增长能力和估值水平是否合适,在估值合理的时间点选择具有长期竞争力的个股,通过选择好公司构建最好的安全边际,获取长期稳健回报。“从以往正确率来看,价值股的α收益要高于成长股。”

在投资理念上,何秀红践行长期、价值投资的理念。何秀红总结说,通过股债大类资产配置择时获得β收益,约占超额收益贡献的三分之一;其余三分之二则来自精选个股和对一些券种收益率曲线形态的把握获得的α收益。

“资产配置在‘固收+’产品中起着举足轻重的作用。”何秀红表示,在资产配置中,股票长期仓位的选择和债券久期中枢、杠杆调整等占据重要位置,通过在股票和债券之间动态调整配置,对组合收益也做出相当贡献。在此基础上,她会根据宏观形势和资产估值分位数进行择时,并在市场极端行情时适当逆市操作,提高胜率。

持续进阶,拓展更大可能

何秀红坦言,“固收+”产品并不好做,既要控制回撤,又要赚取长期回报,对基金经理的考验很大,但对于操作谨慎的基金经理,反而更加契合。

“基金经理只有不断培养着眼长远的投资视野,拓宽投研半径和能力圈,提升对自身、对产品定位的正确认知,并找到适合自己的投资风格,才能在中长期跑赢市场。”何秀红谈及投资感悟时说。

回顾十余年投资生涯,何秀红认为自己取得优异成绩的秘诀是不断学习和坚持自己的投资原则。比如,控制买入资产的成本,不追涨高估的资产,以此控制回撤。在市场风格切换、行业轮动的时候,评估各大板块的相对价值,在相对估值处于比较极端的时候进行组合再平衡。

对于未来市场展望,何秀红跨股、债市场给出全局性判断。她认为,经济处于相对景气状态,并有望再延续一段时间,中期可能回归潜在增速水平。货币政策有望保持中性偏紧基调,大幅收紧的概率偏低。对于债市,因景气度有望延续,确认拐点为时尚早,基本面对债券市场仍相对不利;从估值水平看,利率债收益率整体位于2008年以来20%-40%分位数,考虑利率中枢下移之后可能略低于中性水平,仍缺乏明确的配置价值;信用债分层加剧,可在中高等级中自下而上寻找性价比。权益方面,计划在行业配置上适当均衡,关注龙头白马及部分低估值资产,在行业中选择有竞争壁垒的公司重点配置。

通过紧密跟踪宏观及股债基本面变化,何秀红将充分发挥优秀的组合配置和再平衡能力,通过灵活掌握股债动态配置时机,在获取高安全边际稳健收益的基础上,增强其“固收+”基金的收益弹性,再造新标杆。

据悉,拟由何秀红领衔的工银瑞信宁瑞6个月持有期混合(基金代码:A类011387、C类011388)正在通过宁波银行、工商银行(27日起售)、交通银行、申万宏源证券、中信建投证券、天天基金、蚂蚁财富等代销机构及工银瑞信基金直销渠道全面发售。该基金股票仓位比例最高可达30%,配置策略将更为灵活弹性。