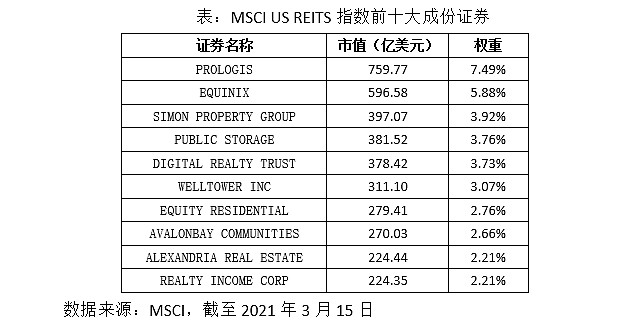

前阵子,我们详细分析了美国房地产指数(MSCI US REITs)的基本情况,给大家介绍了这只房地产指数的基本情况。截至2021年3月15日,美国房地产指数共有136只成份证券,市值合计1.01亿美元,个股平均市值74.57亿美元。前十大成份证券如下表所示

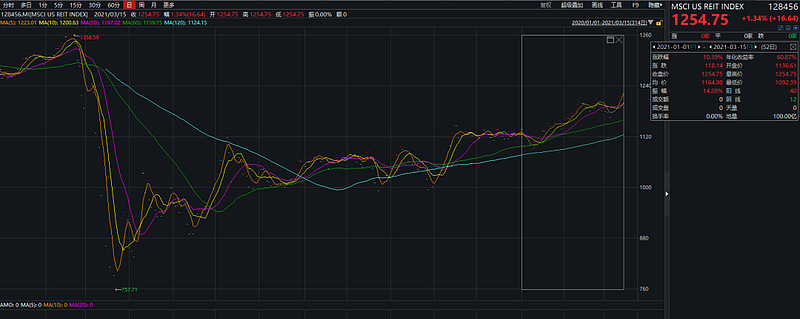

最近7个交易日,美国房地产指数大涨了7.78%,在美股大幅震荡的行情中表现十分强势。

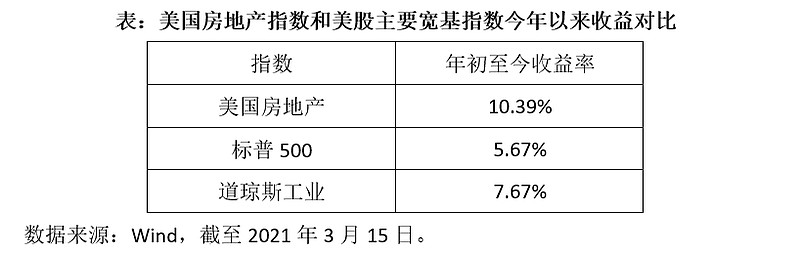

通过2020年来指数的走势也可以看到,除了在疫情爆发初期,也就是2020年2月那段时间,房地产指数暴跌44%,此后指数一直呈现平稳向上的趋势,今年以来至今指数上涨10.39%,超过了同期标普500和道指的表现。

今天,我们从基本面的角度再给大家分析一下这个品种的一些投资逻辑,希望能给大家布局海外资产提供参考。

首先,我们来看看大家最关心的美国房地产市场现况如何?

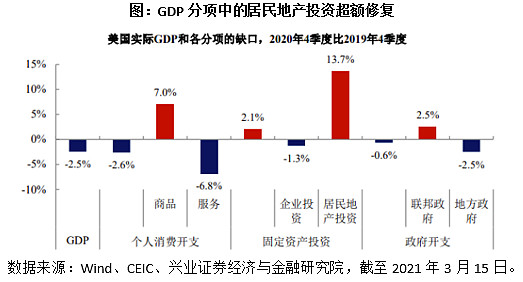

当前美国居民地产投资已大幅超过疫情前水平。数据显示2020年4季度,美国GDP较去年同期的缺口达到2.5%,但居民地产投资较疫情前的水平增长13.7%,是支撑美国经济回升最大支柱。

同时,疫情对地产的冲击主要集中在2020年3至5月,之后地产销量快速修复疫情造成的缺口。从2020年12月的地产数据来看,新屋成屋销售、新屋开工、房屋市场指数等指标都已经超越2019年同期水平,且都处于2005年以来80%以上的高分位数水平。

与之对应的,房屋库销比已经接近历史低位。火爆的房地产交易市场已经形成了典型的卖方市场,5月以来,随着持续增长的购房需求,房屋价格也明显上涨,2020年12月房屋价格指数已经比去年同期增长了10%以上。此外,而美国标普、CS房价指数在一月份小幅回落以后,二月份环比上行,延续强势表现。

目前美国房地产市场有高销售、高开工、高房价和低库存的特点

下面,再来分析疫情缓解背景下,流动性对美国房地产的影响几何?

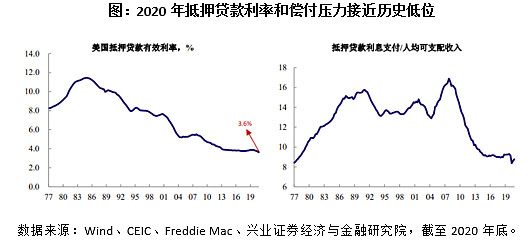

首先,客观而言,疫情期间流动性宽松,低利率的环境刺激了美国居民的购房需求。疫情爆发后,联储大规模的货币宽松使得无风险利率(美债10年期收益率)一度降至历史低位0.62%,抵押贷款利率随之一路下跌,目前30年期抵押贷款固定利率已经处于历史低位,抵押的有效利率也已至历史新低。低利率带来抵押贷款利率支付占比人均可支配收入也降至历史低位,居民购房意愿加强。

宽松的流动性环境也在一定程度上改变了美国的房地产格局,从不同房价房型价格的增长幅度来看,前5%的最高价位房型是涨幅最大的,比去年同期价格增长60%左右,而房型价位越低,价格的涨幅也越少。

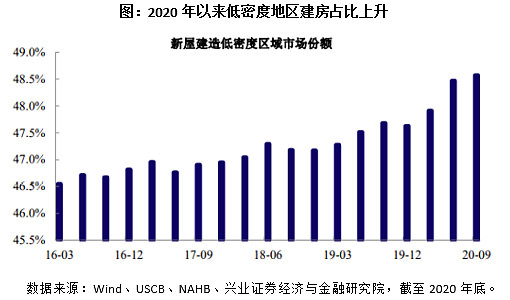

此外,疫情还催生了美国居民对于房子的新需求。(1)疫情隔离带来自住、独立住宅的需求。疫情以来,上涨幅度最快的房型是与他人相对隔离的独立住宅,这是由于疫情的特点导致有能力购房者倾向于隔离居住。(2)远程办公带来更大、更偏远住房的需求。从数据来看,建造商也更多将新屋建造在低密度地区,低密度区域的市场分额从2019年的47.6%上升至2020年的48.6%,并仍有持续上升的趋势。

最后,大神为大家总结了市场对于美国房地产价格的展望。

首先,本轮美国地产价格上涨并非新冠疫情爆发后的短期局部现象,而是从大概2012年起即呈现基本面好转的早期迹象。

第二,当前的上涨存在来自经济增长、收入增加、低利率环境、住房可承受性改善、库存供给底部、住房信贷监管当局强力支持等主要影响因素的全面支持。

第三,在可以展望的未来,利多因素多于利空因素。第二点中的利多因素将至少在中期内持续给美国房价提供支持,而主要利空因素中,人口结构变化影响主要发生在中长期。

综上,市场认为,如不发生影响美国宏观经济、货币信贷或房地产市场监管的重大黑天鹅事件,按当前节奏,美国房地产市场大概率将开启新一轮上行周期。

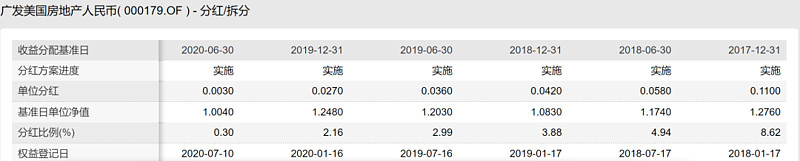

最后的最后,配置美国房地产,大家记住这个品种就行:足不出户投资美国房地产——美国房地产指数基金(000179)。目前这个品种过去三年每年都分红,累计分红22.89%,保持较高的分红率,对于希望稳定分红收益的投资可以关注。(具体分红情况见下图)

风险提示:本资料仅作参考,不构成任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。投资有风险,入市需谨慎。