经过2019年以来的长足发展,沪深两市ETF作为场内开放式交易基金品种已经正式突破了400支,规模突破了万亿,在某种程度上,已经可以替代个股投资,成为普通投资者参与是市场投资的重要投资工具。关于ETF的投资策略,我在去年我先后写过3篇ETF投资策略,分别是

今天再梳理一些投资的技巧,供大家参考。

一、真正省心选宽基类ETF

对于普通小白来说,经验、心态、能力等等各个方面都不具备,又想赚钱,又想省心是大部分小白用户的想法,这个想法虽然可笑,但也很朴素,用最小的代价,在稳定的前提下,尽可能多的获得收益,谁不是这么想的呢?

从这个角度出发,如果投资ETF的话,以沪深300、中证100、中证500、上证50等为代表的宽基是非常合适;

除此之外,还有恒生ETF、国企指数ETF、MSCI等等,不是不错的选择。

这些ETF拉长3-10年以上的维度,年化收益基本都能够达到10%,而相对波动又比较小,算是非常省心省力了。

二、选行业ETF要重视景气周期和估值。

关于行业基金的风格划分,可以采取市场比较公认的成长和价值、周期三种风格大致分类,芯片、新能车、医疗、新兴消费、互联网等属于成长风格;

银行、地产、保险、基建等等属于价值风格。

另外,有色、煤炭、钢铁这种属于周期风格。

选行业ETF相对选择个股来说,不用考虑个股基本面的研究,但要增加对景气周期和估值的研究,就是我常说的:万物皆周期,低估永不败。简单来说,首选长期景气周期的行业,比如医疗、芯片、新能车、光伏、新兴消费等等,他们的景气周期足够长,逻辑足够长,复利的价值比较大;

但当他们估值严重透支未来数年的业绩的时候,就不是时候,即便不卖出,也不能再买入了,一个简单的指标可以看peg,peg>1.5的基本上都是高泡沫区,就不应该再投资了。

而价值板块,银行、地产、保险、基建这些,虽然增速慢一点,但如果进入极度低估的区域,比如只有6-9倍的估值,peg在0.8-1倍之间的,也会具有价值。

三、短线交易选科技、周期ETF

有些朋友还是喜欢做短线的,这种操作比较适合波动比较大的ETF,

从实践来看,科技类ETF比如芯片、新能车、军工等,再就是周期类里的有色、煤炭、证券等等,本身的波动性也是比较大,对于一些有交易能力的投资者来说,是不错的品种选择。

只不过,在选择的时候,注意尽量选择长景气周期的行业ETF,容错率会比较高。

四、胆子可以大一点。

做ETF投资的,胆子可以大一点,不需要过度的畏首畏尾,当然,我仍然不建议融资融券,我指的大胆一点是说在相对底部介入之后,不需要担心会遇到各种各样的黑天鹅,完全可以大胆的持有。

因为ETF作为被动指数基金的一种,是完全跟踪行业发展趋势,只要在相对低点介入,未来新高是必然的,甚至即便买在了高点,只要耐心一些,早晚都可以新高,只不过追涨高点太痛苦了,尽量不要干,平时多看声哥的文章和发言,可以避免这种盲目冲动。

简而言之,ETF投资是一种下有保底,没有清零之忧,往上走注定新高的品种。

五、大的波段还是要做。

作为长线投资者出身的我,非常理解长期投资的重要,穿越牛熊和长期持有一家或者数家公司无惧牛熊的操作我也有过,成功和失败都有,这种方式不是不可以,但在ETF的投资中是行不通的。

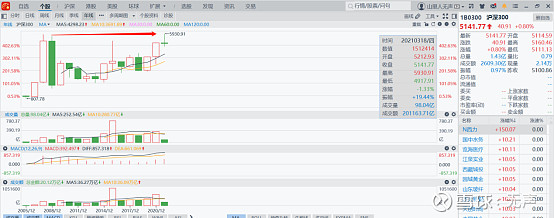

我们以沪深300为例,如果你在2007年的最高点5891点没有止盈的话,即便考虑分红,也要到2020年才能再创新高。

所以,对于ETF来说,大的波段还是要做的,也就是说不管是宽基还是行业基金,到了历史的高估值区域,止盈无大错。

六、折价溢价要注

搞懂了以上五点之后,是不是就可以基本进行ETF的投资了呢?

也不是,我突然想到一个事情,就是ETF的折价和溢价,关于折价和溢价我在《ETF投资策略的唯快不破之短线交易》有说,就不展开了。

总之内,当溢价超过1.5%的时候,就不要再认购,溢价就意味着以高于当时价格的比例购买,就是被游资收割,千万不要干。

当然,如果有一定比例的折价的,如果正好要投资,这个便宜可以赚。

七、LOF是有益补充

场内的ETF都是被动基金,缺少场外那种重仓龙头个股的主动型基金,这是一大憾事,

但深交所开发的LOF填补了这个空白,市场上还有兴全、景顺、富国等多家基金公司发行了包括兴全合宜、景顺鼎益、万家优选等在内的多只LOF,这些基金基本就是主动型基金,有些还很优秀,是ETF的有益补充。

除此之外,还有一些指数增强的LOF也可以选择。 #万物皆可ETF# @今日话题

【以下历史文章可以丰富基金投资认识】

$年年红绝对收益组合(CSI1063)$ $悄悄盈(CSI2011)$

本文首发在个人公号【复利无声】:网页链接