基金投资如何控制回撤

最近股市跌幅很大,基金也跌了很多,尤其是抱团股大幅回调,“基金”频上热搜,大家用“跌妈不认”“韭零后”等段子自嘲和相互安慰。今天给大家介绍几种基金投资控制回撤的办法:

1、减仓(择时)

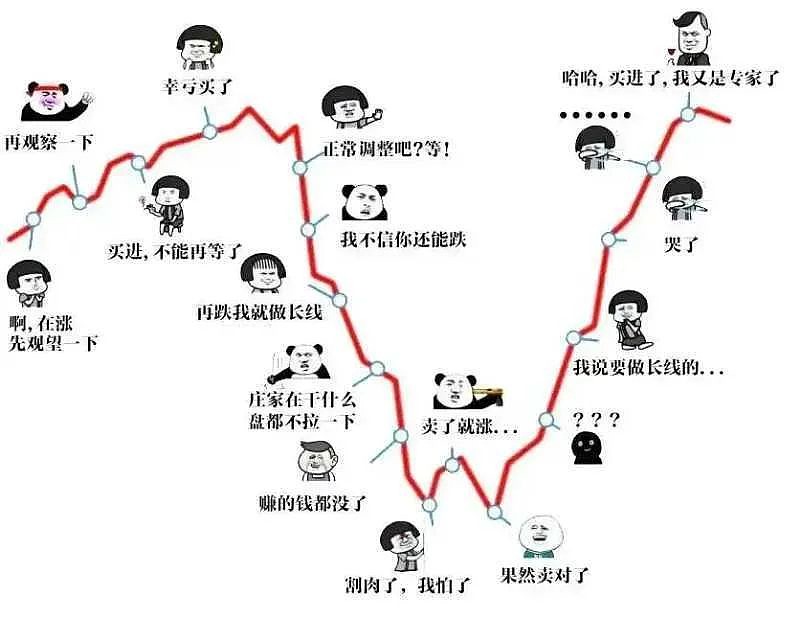

许多人第一反应就是减仓,最简单粗暴的方法。但实际上这是难度最大的办法,也是最容易贡献负收益的办法。

因为择时很难!一买一卖需要判断正确两次,而且要把握精准,许多专业投资者都做不到。我看过很多专业投资者的访谈,他们基本上都不择时。

我们作为普通散户,水平和心态都比他们差一截,凭什么认为自己有择时能力?尤其是在情绪的驱使下,很容易错误操作,卖在低点。

下图为上交所统计的各类型投资者收益来源,可以看到不管是什么类型的投资者,择时都是负收益。

所以我不建议大家反复调整仓位,我自己也是长期满仓的。

当然,如果你非要择时,尽量不要依着性子瞎操作,一般可以根据估值情况或技术图形减仓:

举例1:跌破30日均线减仓四分之一,跌破120日均线减仓一半,跌破250日线清仓。

举例2:估值分位数60%以内满仓,60%-80%持仓8成,80%-90%持仓6成,90%以上仓位4成,95%以上清仓。

还有一个折中的办法,就是买一些会做择时的基金经理,由他们来替我们择时。他们胜率应该会比我们高一点点。

根据我的研究,会做择时的基金经理有中欧·周蔚文、兴证全球·董承非、华泰柏瑞·沈雪峰、民生加银·孙伟、易方达·林森、前海开源·邱杰、交银·何帅、永赢·李永兴、博时·吴渭等等。

下图为吴渭的博时汇智回报的净值走势,可以看到2018年他通过大幅调整仓位,成功的控制了回撤,2018年取得了0.05%的正回报,同期沪深300为-25.31%。

但是最近这一波下跌,他就没控制好,大幅回撤并跑输了沪深300。我说了,择时真的很难。

2、配置那些波动和回撤较小的基金

不同的基金类型,他们的波动风险都是不一样的(beta不一样)。有些基金虽然涨时候猛,但是波动大,投资者也未必能赚到钱。

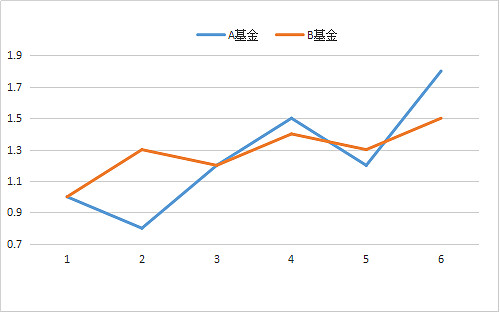

比如A基金,从1元涨到1.5元,又跌到1.2元,再涨到1.8元,累积上涨80%。如果你能从1元买入坚持到1.8元固然好,但大部分普通人往往是在跌回1.2的时候承受不了巨大回撤而卖出。更有追高者,在1.5元买入,1.2元又割肉,反而在这个赚钱的基金上面亏钱。

再比如B基金,从1元涨到1.3元,再跌回1.2元,然后又涨到1.4元,又跌回1.3元,再涨到1.5元,虽然赚的不如A基金多,但是这种小幅的波动,却是大部分人可以承受的,持有人更容易赚钱。这也是为什么很多人能在上证50身上赚到钱,却很难在创业板上赚到钱(虽然创业板收益更好)。

有些基金大盘涨1%,它涨1.2%,大盘跌1%,它跌1.2%,这种就是属于高beta基金,波动比较大。反之就是低波动的。

一般偏价值、红利的风格,大盘股和港股的基金天生波动率更低。下图我简单列举了一些高波动和低波动的基金类型。

可以观测波动率和最大回撤这两指标来了解基金的波动情况,以25%作为分界点,波动率小于25%的就是波动较低的。最大回撤则要结合当时的市场平均情况进行横向对比。

或者自己看看基金经理的持仓是否行业分散、个股分散、投资风格,也能大致判断出他的风控水平。

有时候波动率低的代价可能就是收益率低,投资者要结合自己的风险偏好和收益期望,选择适合自己的基金。

根据我的研究,波动率较低的基金经理有:张啸伟、董承非、谢治宇、乔迁、周蔚文、何帅、邬传雁、王崇、于洋、邱杰、范妍等

3、动态调整组合持仓结构

为什么上述基金经理的基金波动和回撤较低?可能是因为他们追求安全边际、行业均衡、风格均衡、个股分散、动态调整等。

其实咱们作为自己组合的主理人,也可以自己根据各个持仓的估值、涨幅和性价比,动态的调整组合,使组合保持在一个较低的风险。

这种方式尤其适合以板块、行业、风格等为基础构建的基金组合,也尤其适合现在的结构性行情。

比如你组合包含了医药、消费、银行、科技、基建等行业,最近医药消费科技涨太多了,估值偏高,就适度减仓或清仓,加仓银行、地产、基建等性价比更高品种上面去。

或者是成长风格涨太多了,就换成价值风格。或者A股涨太多了,就换到还没怎么涨港股去。

这种方法也可以理解为轮动,包括行业轮动、风格轮动和板块轮动。也是我最常用的方法。可以在保持仓位不变的情况下,通过调整结构的方式改变组合的风险暴露,即使遇到整体下跌,也能达到减小回撤的目的。

比如我们的重装基兵组合,今年就是采用这种方式控制回撤的,在2020年底将成长风格的仓位转移到了价值风格上,截止2021-3-9,我们组合今年还保持了正收益。

但是这种方法不太适合新手使用,因为性价比的判断是很难的,拐点的把握更难。也可能你调仓了之后,涨的还在继续涨,跌的继续跌。

4、均衡配置降低组合波动

有些人说,动态调整组合风格太难了,我不擅长,也没那么多时间关注市场。那么你可以采用均衡配置的方式构建组合,这样后续就不需要反复调整组合了,可以一直持有,也可以定投。

一种方法是均衡的配置价值、成长、大盘、小盘等风格的基金,这种方法虽然不会大幅降低回撤(因为都是A股的基金),但至少可以让你在任何阶段都不会大幅跑输沪深300指数。

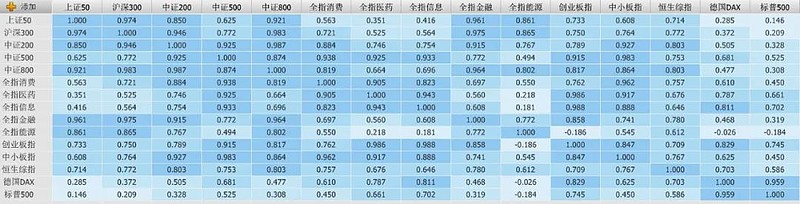

下图为主流指数的相关性,这些数字都大于0,说明它们还是具备一定的相关性。

另一种方法是大类资产配置,即在组合中配置相关性弱甚至负相关的大类资产,可以明显降低回撤。

这也是那些低风险组合最常见的控制回撤、降低波动的方法。适合那些风险承受能力较低、资金量较多的投资者。其中最经典的就是股债均衡组合。

常用的大类资产配置有A股、港股、海外市场、黄金、原油、债券等,基本上都有基金跟踪。

下图为常见大类资产的相关性,相关性越低越好,负数更好。东边不亮西边亮。

比如A股和黄金就是负相关,常常表现为A股涨、黄金跌;A股跌、黄金涨。如果同时配置这两个品种,就可以达到降低组合波动性、减小回撤的目的。比如2018年就有不少的基金经理在投资组合中加入了山东黄金,就为了降低组合回撤。

虽然说资产配置降低回撤最有效,在运用中也是比较难的,因为不同资产的研究和跟踪难度都很大,咱们普通投资者光一个A股就够研究老半天了,黄金、原油、美股等资产的投资难度就更大了。如果不懂,投的越多,可能反而损失反而越大。

比如现在还有越南、印度等国的主题基金,本来就对这些国家了解有限,又看不懂文字无法研究,我是不敢轻易投。我觉得普通投资者能学会运用股基和债基就不错了,有条件的投点港股基金。

5、认清市场波动的本质,少看盘少操作

说来说去,好像股市的波动怎么都很难避免。其实这就是股市的特性——高收益和高风险并存。作为投资者,应该认识到投资回撤是很难避免,不可能我们一买就涨、一卖就跌。股市波动天生很大,尤其是A股!

沪深300在2008年最大回撤,2015年最大回撤43.48%,依旧不该长期向上趋势,可以提供10%左右的年化收益率。

富国天惠在2008年最大回撤58.96%,2015年最大回撤46%,两次都是相当于腰斩,即使是这种情况下,依旧创造了10年10倍,15年20倍的收益,年化收益22%。

但是如果你承受不了这个波动,中途卖出,自然也无法享受到美好收益。既然波动无法规避,那我们更应该在心态上面加强锻炼。控制回撤的终极秘籍就是控制自己。

(1)投资交易一定要基于理性的分析。正确理解投资中的波动,波动不一定是风险,缺乏研究和错误的认知才是风险。

(2)避免被市场情绪所左右。许多人喜欢频繁看盘,这样很容易情绪时空,导致盲目交易。我建议大家少看盘,实在不行,限制自己三天或者一个星期看一次盘,可以避免受到情绪的影响,做出更理智的交易。

(3)对基金经理多一份信任。大部分经理都经历过很多市场波动,在处理回撤上经验会更加丰富,也更理性。咱们散户本来就是因为投资能力不强所以才选择投资基金,那就别在盲目操心。也许你看到股市大跌,基金经理本来想加仓的,你却自作主张的卖掉了,或者基金经理已经提前减仓了,你再赎回只是多余的操作了。

结语

今天聊的都是一些常用的控制回撤的方法,此外还有股指期货对冲、定期再平衡、不买流动性差的品种等方法都可以减小回撤。就不展开说了。

另外,如何在减小回撤的情况下不减少收益,是一个很复杂的问题,也是所有投资者都关注的重要课题,需要不断的学习提高。我们会在后续的文章中持续探讨这个问题,欢迎大家持续关注微信订阅号(lcnylc),最好设个星标,以免错过推送。

关联阅读

@蛋卷基金 @今日话题 @雪球达人秀 #基金创作者激励计划# $兴全合宜(SZ163417)$ $兴全趋势(F163402)$ $交银阿尔法核心混合(F519712)$