相信这一届基民大多都是经历过2018年熊市,那一年的开头一个月其实还在延续那波始于2016年1月熔断底的白马蓝筹价值行情。

在这轮下跌中,即便是像沪深300这种浓眉大眼的指数,跌到2019年1月3日的低点,整体跌幅也足有-32.46%,可以说几乎回到了2016年的起涨点附近;更进一步来说,尽管2019年和2020年市场连续两年大涨,但事实上直到2020年的7月3日,沪深300指数才终于越过了2018年1月份的阶段高点。

因此2018年至今的3年时间是非常具有代表性的,也正是因为这个原因,我在分析这段时期基金数据的时候,发现有一只基金在攻守两端都做得非常优异,这只基金叫做汇添富价值创造。

汇添富价值创造定期开放混合基金成立2018年1月19日,这个时点离2018年1月24日的阶段高点仅隔了两个交易日。

从收益率的角度来看,这只基金自成立以来(截止2020年12月31日,下同)的累计总回报为121.63%(同期业绩比较基准7.17%,数据来源:添富价值创造2020年四季报)。

从风险控制的角度来看,这只基金自成立以来的历史最大回撤为-17.38%(数据来源:Wind),这个最大回撤就发生在2018年;而从上面的图中我们还能看出,比之沪深300指数在两年半之后的2020年7月才创了2018年以来的新高,这只基金则早在一年多之后的2019年3月份就已经创出了2018年以来的新高。

那么这只汇添富价值创造又是如何取得如此优异的业绩的呢?

带着这个疑问我们来具体探究一下这只基金。

首先,我们来看下这只基金的基金经理胡昕炜。

这位基金经理我很久以前就介绍过,作为汇添富公司自己培养的基金经理,胡昕炜2011年7月从清华大学毕业后便加入了汇添富,历任行业分析师、高级行业分析师,长期从事食品饮料、农业、轻工制造等消费行业的研究工作,并于2016年4月开始担任基金经理,有9年的证券基金从业经验和5年的公募基金管理经验。现任汇添富消费行业、汇添富价值创造定开以及汇添富稳健增长等基金的基金经理。

他管理的更为人所熟知的汇添富消费行业曾经获得过2018年度的“五年期开放式混合型持续优胜金牛基金”(颁奖机构:中国证券报,2019年4月)和2019年度的“三年期开放式混合型持续优胜金牛基金”(颁奖机构:中国证券报,2020年4月),以及2019年度的“五年持续回报积极混合型明星基金”(颁奖机构:证券时报,2020年4月)等重量级的奖项。

而他本人则荣获过“中国基金业英华奖•三年期股票投资最佳基金经理”(颁奖机构:中国基金报,2019年6月),“五星基金群星汇•五星明星基金经理奖”(颁奖机构:济安金信,2019年8月)等奖项。

从投资理念和投资风格来看,胡昕炜多年来深耕消费领域,擅长把握行业发展中的长期趋势,能够深入发掘优质个股,并长期持有;他的投资风格稳健,偏好行业中的优质龙头,组合中重仓股追求持续创造稳定增长的自由现金流;他还非常注重风控,在投资运作过程中坚持以下三条原则:一是合理控制仓位,二是相对均衡的配置资产,三是紧密跟踪行业和个股的基本面。

我记得我当时用的题目叫做“不会当后卫的前锋不是好基金经理”,想要表达的其实是他攻守平衡的特点,我相信这一点大家也多半能从汇添富消费行业和汇添富价值创造这两只攻强守不弱的基金中体会到。

其次,我们再来看下什么叫做“价值创造”。

上述概念来自汇添富价值创造的基金合同,对价值创造型公司做了一个定义。

我再用胡昕炜在公开访谈中的一段话来更具体地解释一下“价值创造”:

“我觉得做投资有一个核心:坚持选择能为股东持续创造价值的企业,坚决回避毁灭股东价值的企业。这里面,价值创造的体现,就是看这个公司能否持续产生稳健增长的自由现金流。在汇添富投研体系中,我们会用“发电厂”来形容自由现金流快速增长的企业。

这些企业往往具有较成熟的盈利模式,形成了较强的品牌优势,能够进行持续、稳定的轻资产扩张;在财务上就意味着,企业能够在较高的资本回报率基础上维持稳定增长。它们就像发电厂一样能源源不断地为股东持续创造价值。

我始终觉得,投资就是和好的生意、好的企业一起成长,力争获得可持续、可复制的投资收益,很多不确定的投机性选择都应当避免。”

第三,我们再来看一个图表:

上图展示的是汇添富价值创造2020年各季度季报公开的十大重仓股情况。

这部分的信息量比较大,我们一一来看下:

第一点,从行业配置的角度来看,汇添富价值创造以消费升级、医药转型、科技创新以及大金融等为投资脉络,长期聚焦于品牌消费品(食品饮料,家电),互联网科技,休闲服务,医药生物,高端制造等板块的投资。

第二点,从重仓股的持股周期来看,他偏好长期持有。

第三点,从港股配置的权重来看,汇添富价值创造这只基金在港股投资上长期保持一定比例的权重(表格中的黄底色部分),最近一期的2020年四季报显示其港股占比为36.87%。

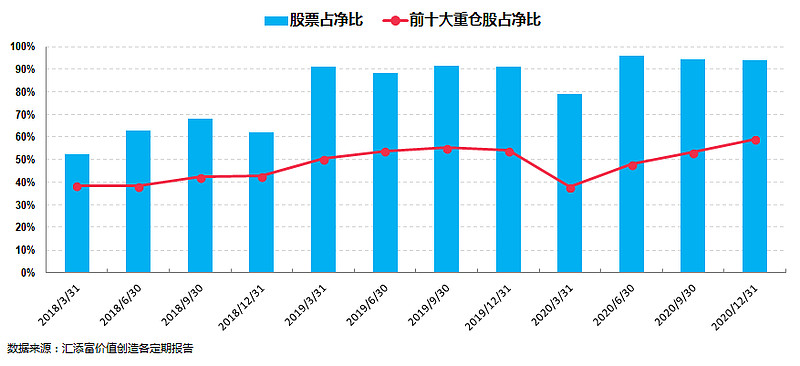

第四,我们再来看下添富价值创造这只基金的整体仓位情况:

上图展示的是结合基金定期报告信息分析的汇添富价值创造的股票仓位情况以及持仓集中度的情况。

这个图至少显示出两部分信息:

第一点,高仓位运作,持股集中度较高。

在仓位选择上,胡昕炜认为判断市场的短期涨跌很难,因此他不太会去做仓位的选择,整体上他倾向于保持较高的仓位。

比如从图中可以看出,汇添富价值创造在2019年之后就进入了高仓位运作,蓝色柱状图表示的股票仓位基本以90%为中枢,2020年四季报显示的股票占净值比为93.98%。同时基金的持仓集中度较高,十大重仓股的持仓占净值比平均接近50%,2020年四季报显示的持仓集中度为59.18%。

第二点,淡化择时基础上,市场下行时严控仓位,市场转好时果断加仓。

这一点我重新放个叠加了沪深300指数的图给大家看下:

因为汇添富价值创造成立之初恰逢2018年的高点,因此从上图中我们可以看出基金一方面稳步建仓,另一方面其后几个季度一直把仓位控制在60%-70%的较低水平,这使得基金有效地控制了下行风险。

而在进入2019年,在市场偏好明显上升的时候,根据定期报告显示基金股票仓位明显增加(红圈部分所示),并且至今一直保持在85%-90%的较高仓位,通过精选价值创造个股,这使得基金又实现了良好的收益。

这里提到了风险控制,所以我们不妨来看下第五点的风险控制。

事实上就这一点,前文已经讲到过很多了,这里不多展开,我认为他在某次访谈中的有个比喻很妙:

“我是一名比较狂热的足球迷。读书的时候就一直在学校的球队踢,工作后也担任过公司球队的队长,到现在都会坚持每周踢一场球。除了自己踢足球,我也会看很多足球比赛。足球运动让我学会了如何在场下打好基础,在场上坚持不懈。这和做好基金管理其实有着异曲同工之妙。

而且,足球和投资之间也有很多共通之处。比如说,风控都很重要。从某种程度上来讲,防守的优先级要高于进攻;一旦被对手先进球,整个队伍的节奏就会很被动。反观投资,其实也是一样的。假如组合亏损了50%,需要上涨100%才能回到原点,这时的压力是非常大的。所以在做投资时,我也更习惯于在做好防守的前提下再去进攻。”

讲到这里,我觉得汇添富价值创造如何取得优异业绩这个问题基本算是回答好了。

回到本文的开头,对于我们投资者而言,基金本身优秀自然是投资成功的一个重要方面,但更重要的另一方面则是我们必须要能长期拿得住这种优秀的基金,这一点恰恰是很多人所做不到的。

比如我看到过一组数据:根据天天基金网的数据,该平台用户2020年权益类持仓的平均收益率仅为19.19%;但是银河证券基金研究中心的数据显示,2020年,标准股票型基金和混合偏股型基金的平均净值增长率分别高达54.99%、59.57%。

基金投资者的收益率远远不如基金本身的收益率,这其中的原因想必大家也都清楚,简单来说就是,很多人买基金,往往都把注意力放在如何挑选基金上,但是买了之后却拿不住,最终的收益就在买入卖出中逐渐流失。

不过这个问题对于汇添富价值创造这只基金而言就比较容易解决了,这是因为这只基金本身还是一只定期开放的基金,每一年会开放一次,然后就是一个持续一年的封闭期。用硬性的规则强制帮人管住手,这种方式的好处我相信很多人在经历了这几年市场的跌宕起伏之后应该深有体会。

比如去年有买了汇添富价值创造这只定开基金的(我记得我在2020年的这个时候推荐过),截至2021年2月10日,在自2020年2月29日以来的这个封闭期内,汇添富价值创造的区间回报是104.78%(同期业绩比较基准为20.79%,业绩经托管行复核,基准数据来自WIND,最近一个封闭期尚未结束),那么当时买了这只基金的小伙伴至今获得的回报就同样是实打实的104.78%。

话说市场上的定开基金本身就比较稀缺,优秀基金经理的定开基金就更稀缺了,有时候开放了也不一定碰得上;至于大家可能会担心的买入时点以及未来市场的不确定等问题,留给专业优秀的基金经理去处理不是更香么?

一个后记:

本文源于有人留言来问“添富价值创造马上(3月1日)要开放了,持有的部分要不要卖?”,以及还有人留言问“近期有没有没有合适的封闭基金可以买?”,我觉得我讲到这里,这两个问题就应该都不是问题了。