引言:食品饮料ETF闪亮登场,跟踪指数成立以来收益率涨逾33倍!

肯定有不少场内投资者,对于食品饮料板块及龙头股是“又爱又恨”。司令索性就说透吧,知道你们心里想的更多是白酒股。都说这世上没有无缘无故的爱与恨,能让人如此“爱恨交加”必有其过人之处。

爱,其实很好理解,这两年来白酒板块尤其是龙头股走势非常靓丽。Wind数据显示,2019年,五粮液涨幅165.99%,山西汾酒涨幅158.61%,古井贡酒涨幅155.30%,今世缘涨幅128.60%,泸州老窖117.04%,贵州茅台股价涨幅103.47%;今年以来截止12月15日,酒鬼酒涨幅241.87%,山西汾酒涨幅231.13%,老白干酒涨幅146.88%,五粮液涨幅106.34%,古井贡酒涨幅91.59%,贵州茅台涨幅55.30%。随便抓一只白酒股持有两年,收益翻倍甚至几倍都是极大概率。

恨,其实也比较好理解,因为大多数投资者“拿不住或者买不起”。正常来说,当收益率达到百分之三四十时,大多数投资者的持有心态就会动摇,想着是不是可以通过高卖低买做点波段差价。但是如果回头看看,这两年白酒板块尤其是龙头白酒股基本上很少出现较深回调的机会,一旦拿不住卖出就会追悔莫及。买不起,说的是白酒龙头股即使买一手的门槛也很高,同样以今年12月15日(下同)收盘价为例,持有1手贵州茅台需要181,601元,持有1手山西汾酒需要29,500元,持有1手五粮液需要27,080元,股价站上百元的白酒股还比如古井贡酒、泸州老窖、洋河股份、酒鬼酒。投资门槛动辄就要几万甚至十几万,也才只有1手,显然也无法通过部分仓位来做变相T+0交易。

大多数投资者就在这种“又爱又恨、纠结无奈”的心态中,眼睁睁错过了大好的赚钱机会。其实,除了白酒板块以外,食品饮料行业中的啤酒、葡萄酒、黄金、软饮料、肉制品、乳品、调味发酵品等细分板块龙头股,今年来表现其实也非常靓丽,比如千禾味业上涨170.15%,海天味业上涨121.67%,重庆啤酒上涨136.78%,青岛啤酒上涨110.97%,恒顺醋业上涨100.42%,中炬高新上涨80.14%,涪陵榨菜上涨60.68%,安琪酵母上涨58.05%。申万28个一级行业中,食品饮料今年来涨幅70.99%,位列第二,仅次于电气设备。

前两天开车收听广播时,还听到了一则令人振奋的消息。根据国际货币基金组织发布的《世界经济展望报告》,预计2020年中国经济将增长1.9%,是全球唯一实现正增长的主要经济体。显然,尽管全球都受到公共安全卫生事件的影响,但是在强力的控制措施之下,中国经济逐步增长,吃吃喝喝等消费需求复苏明显,在双循环政策指引下,食品饮料板块的估值安全边际有望持续得到改善。考虑到高端白酒主要是由品牌驱动,行业较高的进入壁垒决定了新进入者的出现是小概率事件,所以被市场(包括海外机构投资者)持续追捧也在情理之中。

然而,不少场内投资者却经常感慨:唉,白酒龙头股价实在太高,买不起也拿不住。白酒基金或食品饮料主题基金门槛是低,但是无奈只有场外基金。场外基金不管是从交易成本,还是把握波段交易性机会,显然都不如场内ETF。苍天啊,何时才能有场内白酒基金啊?

哈哈,别急,今天司令就来和大家分享一个好消息,华夏食品饮料ETF(认购代码:515173)已经开启认购!新基金从12月14日-12月23日进行发售,网上现金认购时间为12月21日至12月23日,投资者可以通过各大券商平台认购,门槛只需1000元起。

那么,华夏食品饮料ETF跟踪的指数有何“厉害”之处呢?中证指数官网显示,产品跟踪的是中证细分食品饮料产业主题指数(简称:细分食品;指数代码:000815),从沪深两市食品制造等细分产业中挑选规模较大、流动性较好的5只股票组成样本股。

下面就一起来看看,中证细分食品饮料产业主题指数(以下简称:食品饮料指数)到底有何过人之处?是不是值得抢先认购?

完胜申万所有一级行业,长跑能力惊人!

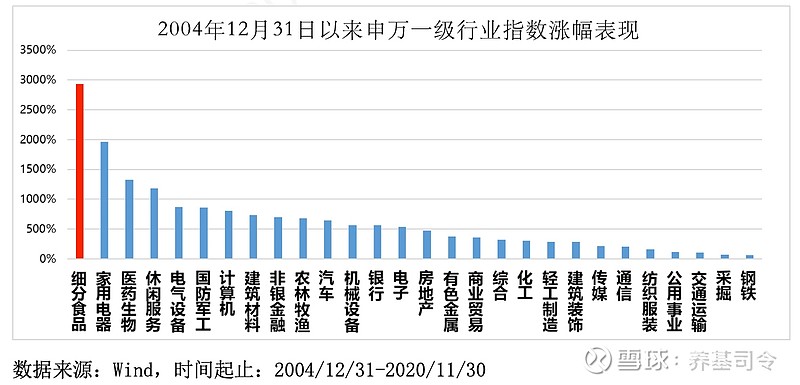

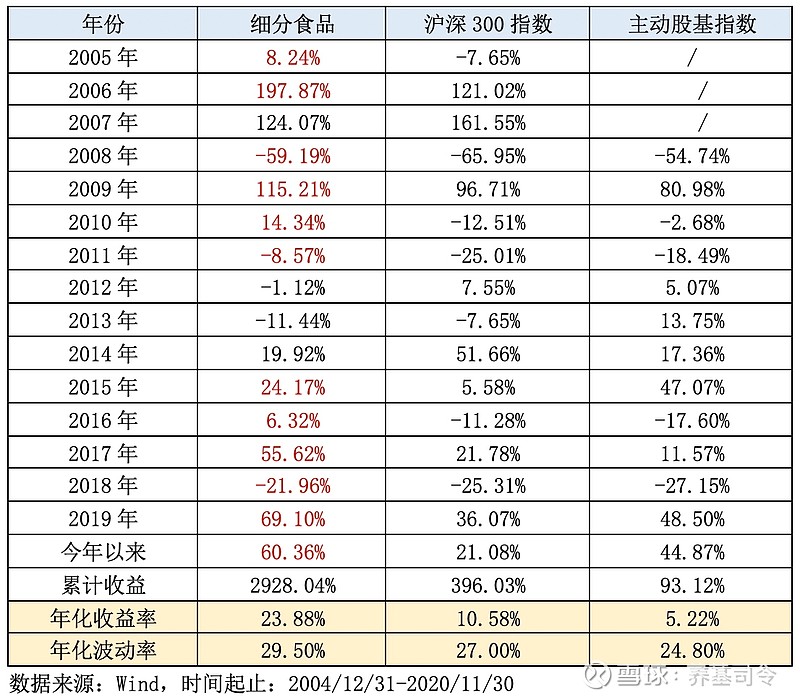

首先,当然是先比比长跑能力啰。Wind数据显示,截止今年11月30日,食品饮料指数从2004年12月31日编制以来,累计涨幅高达2928.04%,年化收益率为23.88%,长跑能力远远领先其它27个申万一级行业。

那么和主动基金相比,长跑能力是否也能如此优秀呢?Wind数据显示,食品饮料指数编制日成立前,全市场非货币开放式基金共有92只(包括主动、指数、债券等各种类型),下图是收益率排名前十的基金。截止2020年12月15日,细分食品指数累计收益率3341.44%,位列第二,仅次于华夏大盘精选混合。可见,即使和长期业绩优秀的主动基金相比,食品饮料指数长跑能力也是非常惊人。

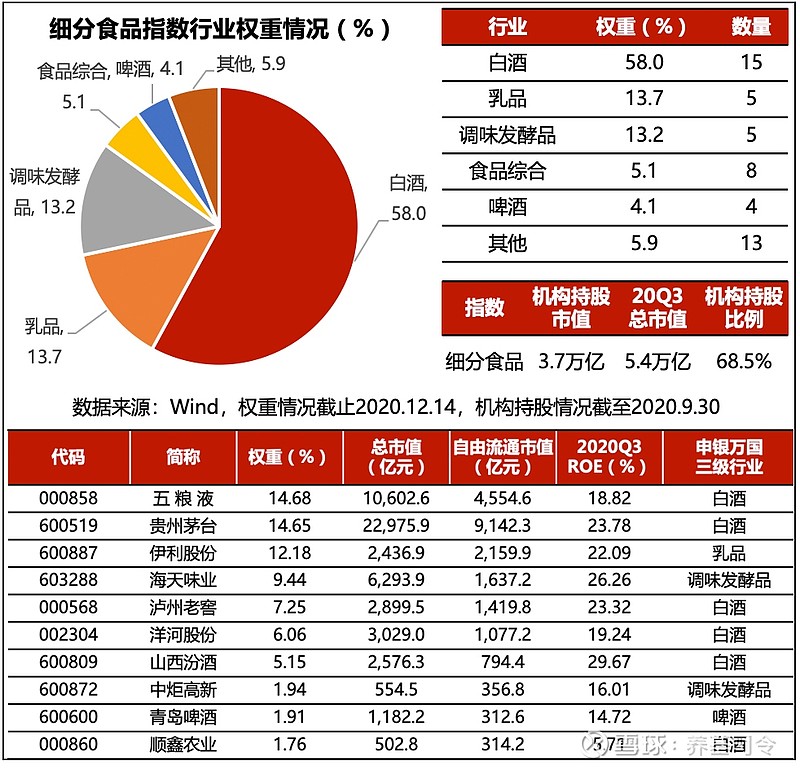

白酒股占比高,龙头股权重不受10%限制!

食品饮料指数优秀的长跑能力背后,显然离不开白酒行业权重配比高的特点。2020年12月14日指数最新调整后,白酒权重占比高达58%,其次是乳品13.70%、调味发酵品13.20%等。前十大权重股依次是五粮液、贵州茅台、伊利股份、海天味业、泸州老窖、洋河股份、山西汾酒、中炬高新、青岛啤酒、顺鑫农业,其中白酒股占到6只,权重占比合计高达49.55%。白酒龙头股五粮液和贵州茅台,更是没有受到单只个股权重不能超过10%的限制,占比分别为14.68%和14.65%。所以,即使把华夏食品饮料ETF看成白酒ETF也不为过。当然,对于喜欢大消费赛道的投资者来说,食品饮料指数与单一行业指数又有不同,风险相对更加分散。截止2020三季度末,机构资金超额配比食品饮料板块,占比高达68.50%。

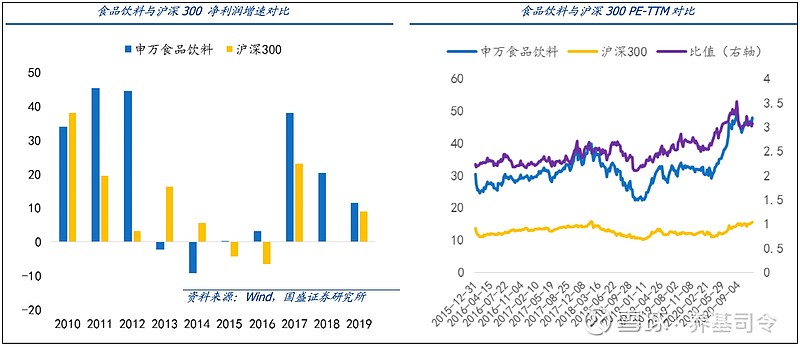

大市值、高动量、高成长,估值强有力的支撑!

过往食品饮料之所以能够“冠绝”A股各个行业,业绩增长和估值抬升(戴维斯双击)是关键因素,业绩稳定持续增长是指数长期优秀的原始驱动力。根据国盛证券研究所报告,从2015年年报开始,食品饮料行业的净利润增速持续优于沪深300。从成长性表现来看,指数2019年三季度ROE达到18.51%,2020年虽然受到公共卫生安全事件的影响,三季度ROE仍回升到了17.99%。并且,近几年毛利率始终维持在50%以上。随着消费行业品牌护城河的逐步稳固,投资者对于消费赛道(尤其是食品饮料行业)的未来发展仍保持乐观态度,大家所担心的(高)估值问题,也会随着盈利预期的增长而逐渐被消化。

长期稳健超额收益,短线贝塔弹性高!

食品饮料指数从编制日以来,算上今年在内,已经走过了16个年头。和沪深300相比,其中只有4个年份没有跑赢(2007、2012、2013、2014),其余12个年份均有明显超额收益,胜率高达75%;其中仅有5个年份收益为负(2008、2011、2012、2013、2018),正收益年份占比高达68.75%。平均年化收益率为23.88%,更是远远高于沪深300(10.58%)和主动股基指数(5.22%)。另外,指数的年化波动率也略高于沪深300,具有贝塔弹性高的特点,非常适合场内波段交易型选手。

从政策层面来看,内循环政策对于A股消费赛道的拉动作用,相信大家都已看到。而从最近推出的需求侧改革来看,其核心可以归纳为八个字:扩大内需、拉动消费。通过需求侧改革进一步发展普惠型经济和普惠型消费,实现基础消费升级是未来的大方向。如今中国正面临消费两浪的叠加,一二线快速消费升级和三四线消费快速扩容,宏观大环境显然为食品饮料板块的继续走牛,提供了长期、坚实的基础。

综上所述,食品饮料作为A股大赛道,未来仍大有空间。所以,华夏食品饮料ETF(认购代码:515173)的推出,值得场内投资者拍手称快。最后,司令想说说,食品饮料板块还存在明显的日历效应,像双旦、春节、五一、国庆长假前上涨概率较高,不妨可以趁着春节长假到来之前,提前进行“播种”布局。

好了,最后再简单说说华夏基金在指数产品上的实力吧,其实已经无需司令过多介绍,比如华夏上证50ETF、华夏芯片ETF、华夏科创50ETF、华夏新能源车ETF等,产品规模名列前茅,日均成交额排名非常靠前。截至12月4日,华夏基金旗下权益类ETF(含香港子公司发行的RQFII ETF)规模达2020亿元,成为国内首家突破两千亿元的基金公司。

欢迎关注“养基司令”,每天一个关于基金的新鲜、实用梗,与你一起分享养基心得和技巧。用数据说话,投资可以更美的。 @今日话题 @蛋卷基金 $贵州茅台(SH600519)$ $山西汾酒(SH600809)$ $五粮液(SZ000858)$

好基养起来,Money赚起来!

人生不怕受累,就怕还没积累!

偶说完了,整理数据不容易,请记得点赞支持哦。基金投资需谨慎,内容及观点仅供参考。有任何问题,麦克风交给你们high起来~~