引言:如何轻松捕捉低估值顺周期行情?

对于上周五(11月27日)工商银行的暴力拉升,即使隔了一个周末,想必大家还记忆犹新。之前一直被不少投资者所诟病的银行板块,近期终于迎来了一波估值补涨行情。不过,即使银行股的集体大涨,从中证银行指数表现来看,今年以来涨跌幅也仅仅是拉平,指数甚至还没有突破2018年的新高。

倒是另外一只沪市代表性的大盘蓝筹风格指数,虽然今年以来涨幅只有16%左右,但却不知不觉已经走出了2008年4月份以来的新高。它就是上证50指数,今日早盘,该指数在银行板块再接再厉的上涨行情中,同样也是拉升明显。

不少老基民,蛮喜欢用上证50和中证500两只指数宽基进行定投,前者作为大盘蓝筹风格,后者作为中小盘成长风格。有小伙伴留言来问:上证50都创出近12年新高时了,中证500距离当时点位还甚远,还值得继续定投吗?司令以为,过去历史不能代表未来,两种风格搭配依然是最佳组合。如果宽基定投组合里还没有加入上证50,倒是可以重点考虑,尤其是12月14日起,该指数将调整样本股,减少银行股占比、增加科技类个股占比,指数行业结构将进一步优化。

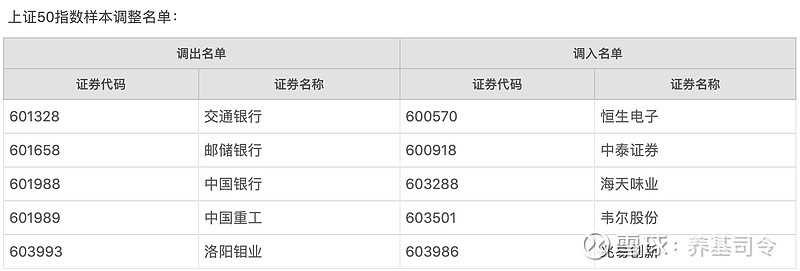

上交所官网显示,从12月14日起,上证50指数样本股将调出交通银行、邮储银行、中国银行、中国重工、洛阳钼业,调入恒生电子、中泰证券、海天味业、韦尔股份、兆易创新。

那么,此次成分股的调整,对于目前的上证50行业结构影响有多大呢?一起来看下。目前金融地产行业权重占比为50.51%,其中银行股占比21.33%,调出的三只银行股合计占比3.14%。此外,中国重工占比0.59%,洛阳钼业占比0.43%。可见,三只银行股的调出对金融地产板块占比影响较小,主要消费和信息技术的行业占比略有提升。不管是后市继续看好低估值的银行板块,还是顾虑上证50风格“太传统”,都有望得到满足。

此外,澜起科技、中国通号、中微公司、传音控股四只科创板个股也将纳入到沪深300成分股中。未来,上证50和沪深300将逐渐改变以往的“传统”形象,不仅大市值因子风格显著,同时行业风格也将更加合理。

目前场内跟踪上证50的有:华夏上证50ETF、易方达上证50ETF、博时上证50ETF、建信上证50ETF、工银瑞信上证50ETF、万家上证50ETF、申万菱信上证50ETF、兴业上证50ETF,从规模和交易流动性来看,华夏上证50ETF都较为领先。另外,除了传统指数产品以外,还有两种上证50产品也值得一提。一种是指数增强型,另外一种是SmartBeta型。

指数增强型规模在1亿以上的目前有两只,分别是中海上证50指数增强和南方上证50增强。后者成立于今年,所以来看看中海上证50增强表现:2020年至今(11月27日,下同)上涨17.45%,上证50上涨14.22%;2019年上涨43.29%,上证50上涨33.58%;2018年下跌-14.64%,上证50下跌-19.83%;2017年上涨27.29%,上证50上涨25.08%;2016年下跌-5.64%,上证50下跌-5.53%。过往五年,中海上证50增强收益比较明显。

SmartBeta型是华夏上证50AH优选指数,除了常见的市值因子以外,每次样本股调整时,对于同时在港股上市的股票,选择两地价格较低的纳入。那么历史表现如何呢?华夏上证50AH优选指数A表现:2020年至今上涨11.79%,2019年上涨31.87%,2018年下跌-12.81%,2017年上涨24.43%。过往四年,上证50AH优选指数除了2018年跑赢上证50以外,其余年份均未能跑赢。此外,华夏上证50ETF联接A的申购手续费也比华夏上证50AH优选指数A还略低,显然前者的性价比更高。

都知道年底是低估值周期品种的补涨行情,但是并不是所有的低估值品种都会同样表现,基本面的成长性指标显然尤为关键。就这点而言,上证50样本股的每年两次调整,可以轻松捕捉低估值顺周期行情。

欢迎关注“养基司令”,每天一个关于基金的新鲜、实用梗,与你一起分享养基心得和技巧。用数据说话,投资可以更美的。 @今日话题 @蛋卷基金 $中国平安(SH601318)$ $兴业银行(SH601166)$ $招商银行(SH600036)$

好基养起来,Money赚起来!

人生不怕受累,就怕还没积累!

偶说完了,整理数据不容易,请记得点赞支持哦。基金投资需谨慎,内容及观点仅供参考。有任何问题,麦克风交给你们high起来~~