2020 年 11 月 14 日所在的这一周,对于中国的固定收益市场,注定是难以忘却的一周。

是的,信用债再次 「暴雷」,这次出事的还是 AAA 级的国企,让市场将国企债券视为近乎无风险债券的「国企信仰」 一下子打回原形。

信用债失火,殃及债基

对于这周信用债市场的动荡,《券商中国》一篇报道的描述,颇为完备:

11 月 13 日成龙建设集团的 「17 成龙 03」 出现违约。同日,北京桑德环境工程称 「19 桑德工程 SCP001」 债券到期兑付存在不确定性。本周,永煤控股因未能按期兑付 「20 永煤 SCP003」 到期应付本息,构成实质违约,而该事件可能导致触发 「20 豫能化 CP002」 交叉保护条款相关事项。

11 月 13 日,「20 永煤 SCP005」净价暴跌 90.97%;「18 豫能化 MTN005」净价大跌 84.64%。当晚,永煤控股公告可以付息了。对于 「20 永煤 SCP003」 债,公司已于 13 日将兑付利息 3238.52 万元支付至应收固定收益产品付息兑付资金户,但 10 亿债券本金正在筹措中。

永煤控股是一家信用评级 AAA 级的地方国企,实际控制人是河南国资委。

这样的企业也会违约,实在是让许多债券投资人大惊失色——毕竟此前太多的投资人对于国企发债,用一种 「蜜汁自信」,甚至将其当做无风险品种来对待。

然而,没有一丝防备,又一家 AAA 地方国企,就这么违约了。

在这个问题上,必须感谢管理层,早早的提高了企业债的门槛到极高的 500 万,所以普通散户,连 「踩雷」 的资格都没。

然而,信用债失火,殃及债基,依然还是有部分基民,通过踩雷的债券基金,间接踩雷。

比如某基金公司的两款债券基金,本月迄今已经分别下跌了 10.33% 和 7.63%,两次 「踩雷」 的运气,也是没谁了。

当然,踩雷的,不止一家基金公司。

至少在 2020 年 11 月 13 日,就有好多只债券基金的单日跌幅大于 1%,其中最猛的一只,跌幅 4.8%。

买债券基金结果跌幅比股市还大,这应该是许多被债券基金收益稳定的基民所未曾想到的。

债券基金是如何用风险换收益的

这些年,余额宝们收益越来越低,所以 「固收 +」 类债券基金大行其道。

虽然许多基民买入各类固收 + 债券基金,但其实并不明白这些基金为何能赚到比余额宝更高的收益。

这里就只谈谈固收 + 债券基金在债券投资方面的风险与收益来源。

风险收益来源①:杠杆率

和股票基金一般只能通过降低仓位来降低风险和收益不同,债券因为有回购交易制度的支持,所以是可以借此加杠杆的,有 1 亿元资金,可能可以买入 1.05 亿元甚至 1.1 亿元的债券。

买入的债券多了,收到的利息和享受的价格波动也大了,债券牛市时可以放大收益,但债券熊市时,就会放大亏损。

从今年的变动来看,债券基金普遍是在降低杠杆的。

以长期纯债基金为例,一季度的债券 / 净值是 1.13 倍,即加了 13% 的杠杆; 但到了三季度,降低到 1.096 倍,加杠杆降低到 9.6%。

风险收益来源②:久期

久期是一个评价债券对于利率波动敏感性的指标,有点类似于股票的 Beta 值。

久期是 7 的债券,意味着利率 ±1%,其价格就要 ±7%。

一个基金的平均久期越大,那么对利率波动就越敏感。

通过久期来放大风险和收益,是笔者非常喜欢的一个策略,因为这个策略在美国 ETF 市场极为成熟,有大量的标的可以选择。

比如笔者很喜欢的 TLT 基金 (iShares 20+ Year Treasury Bond ETF),就是一个仅持有 20 年以上美国国债的基金,其久期可以达到 18.91,这意味着相关的债券收益率波动 1%,其收益要波动 18.91%。

这样的大波动,使得 TLT 成为一个波动率和股票可以媲美的品种,用来与股票做轮动、对冲都很好。

A 股市场,债券基金虽然在谈及操作中会谈到久期策略,但是并不会清晰公布组合的久期值。

当然,令人可喜的是,这些年债券指数基金的发展,终于有了类似美国这样按照国债持有年线的指数产品,一个是国债 ETF(511010),跟踪的是 5 年期国债;另一个是十年国债 ETF(511260),跟踪的是十年期国债。

风险收益来源③:信用风险

传统上,国债是被认为金边债券,无风险债券的。

所以类似国债 ETF(511010) 和十年国债 ETF(511260),是无需考虑信用风险,考虑违约风险,投资人只需要考虑对应期限利率的波动即可。

不过,许多的债券基金,会选择投资各种信用债,来获得信用风险对应的收益。

是的,各种城投债、企业债、公司债,都是信用债,并非无风险,是不是偿还本息,全看企业的信用。

所以,这才有评级的说法,AAA 级自然是好的,但是也有不少只是 AA 甚至更低。

如果你熟读美国的证券市场发展史,应该会听说过 「垃圾债」 这个说法,有时候也会好听的被称为「高收益债券」,一般指的是 BB 级或以下的信用评级。

信用评级越低,意味着违约风险越高,一般债券的收益率也越高,风险与收益匹配。

这些年,企业债市场有着 「蜜汁自信」,对于类似 AAA 级债券的违约风险评估越来越低。

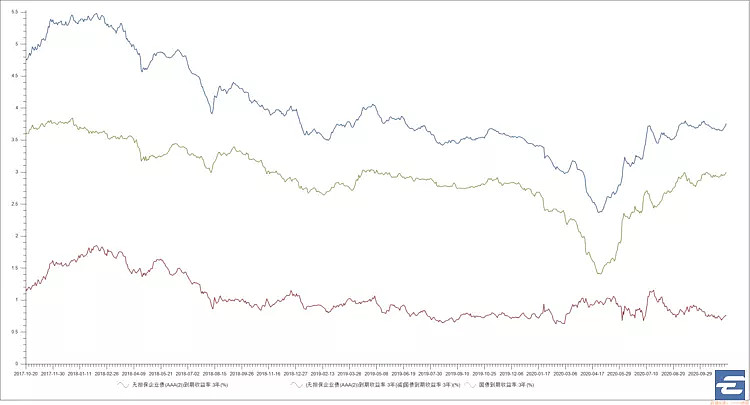

下图蓝色的是 AAA 级 3 年期企业债的收益率,绿色的是国债 3 年期的收益率,而红色的则是两者的价差 (spread)。

可以看到,红色的企业债利差从 2017 年时将近 2% 回落到目前 0.8% 以下的低水平。

偏偏是在市场认为风险很小的时候,AAA 债券尤其还是国企 AAA 级连续暴雷,这才是市场最为冲击的地方所在。

国债 ETF 胜在单纯

EarlETF 老读者应该知道,我挺喜欢股债轮动这样的策略。

大体来说,就是每个月末回顾股指和债券指数过去 3 个月的表现,哪个表现更好,下个月就持有哪个。

从历史回测来看,这是一个颇为不俗的择时策略——更重要的不仅仅是择时,在股票萎靡甚至大跌的时候,往往因为经济不景气引发利率下降,还会带来债券大涨的收益。

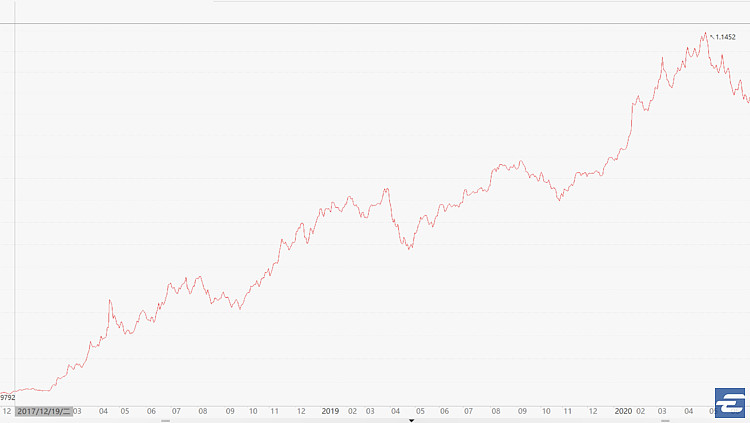

但这个策略中的债券头寸,笔者是建议用十年国债 ETF(511260) 这样的国债品种来进行的。

原因很简单,十年国债 ETF(511260) 胜在单纯。

企业债投资,老实说是挺复杂的一件事情,不仅要考虑无风险利率的变动,还要考虑企业景气度对利差的影响。

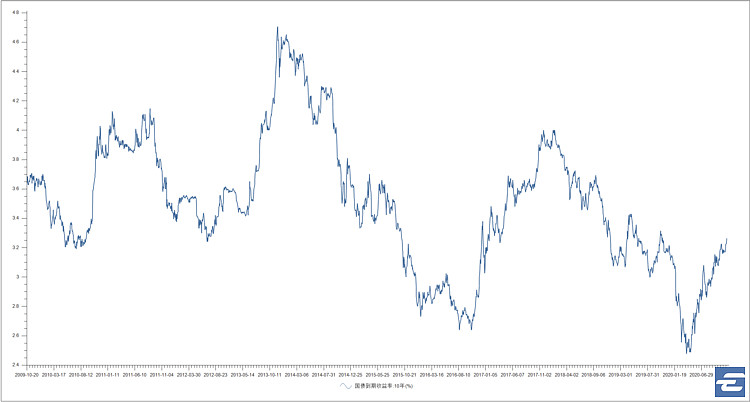

如果看国债,比如下面是十年期国债的收益率,如果我们观察到利率上涨了挺长一段时间,并认为未来有掉头向下的可能 (意味着国债价格的上涨),那么只要确认这个趋势后,买入十年国债 ETF(511260) 就行了。

比如 2018 年 1 月到 2020 年 4 月,十年期国债收益率从 4% 下降到 2.51%,同期十年国债 ETF(511260)上涨 15.86%,走势还是比较简单明了的。

但是,对于企业债,就没那么简单了。

由于企业债的利差,往往取决于企业的经营景气度,而后者与宏观经济休戚相关。

所以往往出现的情况是,经济不景气,国债利率下降,但是同期因为企业经营风险上升,利差增加,导致企业债的利率并未同步大幅下降,其收益率可能反而不如国债。

所以如果你不是专业的债券投资者,仅仅是希望将债券基金作为一个资产配置项目和轮动标的去使用,那么简单明了的使用十年国债 ETF(511260)这样的纯国债 ETF,无疑是更简单不伤脑子的选择。