权益市场买成长是永恒的主题,但也要重视安全边际和风险收益比。

市场风格继续嗖嗖小电扇般切换,周五金融周期和消费方向大涨,管它如何轮动,我们继续埋头研究均衡风格的基金。

前情回顾:

发现市场近期虽然震来荡去,挑出的平衡风格基金经理的产品净值却超过或接近8月5日新高。

再唠叨一下选基。市场上这么多基金,应该怎么选呢?最关键3要素:

1)基金经理的从业年限是否足够长;

2)历史业绩是否非常优秀;

3)投资风格是否稳定。

都知道有“不可能三角理论”,但也有“三角最稳固”,我们可以把这3个要素叫做“选基可能三角”:

只有从业年限长、历史业绩优秀、投资理念稳定的基金经理,才有可能在新基金上复制历史业绩。

从业时间长很好理解,A股此前7年左右一轮牛熊,经历过熊市洗礼、牛市春风,才能真正考验业绩是否优秀。最好选择有5-10年以上长期业绩表现的基金经理。

也别小看第三点,投资风格和投资理念的稳定也需要长期的积累,就跟一个人的性格一样,深入骨髓。

怎么看理念的稳定呢?要看股票是不是以长期持有为主,以及换手率的高低、风格是否稳定。

结合当下市场波动加大的特点,我觉得后面市场,均衡是关键词,我们的基金配置也可以往平衡风格和偏价值风格调整。

今天继续说3位平衡风格大牛基金经理之嘉实的胡涛。

1、基金经理介绍

胡涛也是一位投资老将,1999年在券商投行,2002年进入资产管理行业,曾先后就职于券商、基金公司。

从09年在泰达宏利基金开始管钱,2014年加入嘉实基金,现任董事总经理、均衡风格投资总监。

拥有18年投研经验,11年投资经验,妥妥一位稀缺的“双十”基金经理,任职年限超10年、年化回报超14%:

管理过的产品:

在泰达宏利期间遭遇一波残酷熊市,虽然平均年化回报4-5%,但排名能到前10%;在嘉实管理最长的公募产品是嘉实优质企业,年化22%非常亮眼了,排名前20%。

去年刚接手的嘉实成长收益,也是嘉实一只旗舰基金了,17年多近14倍的回报。我理解,一家基金公司的旗舰基金一般是交到“头牌”手里,比如嘉实增长是归凯接棒。

胡涛在管公募规模虽然只有70亿,但看报道了解,他从2015年就兼任社保权益组合投资经理,管理超200多亿社保资金。

社保资金,听起来非常专业,非常神秘,一般选人还是有很高要求的、投资限定也比较多。胡涛去年还获得“2018年度三年贡献社保奖”,可见实力应该非凡。

前后加起来,胡涛的总管理规模,也超300亿了。

2、投资产品:

我发现经历过牛熊的基金经理,加上个人性格等,往往更注重风险和收益的平衡。不会初生牛犊一般,激进冒进。

平衡风格,将价值和成长结合在一起选股,是一个虽慢但稳的过程。

平衡风格的优势,还在于行业配置的分散。很多人认为,成长就是TMT、医药行业,价值风格更趋近于金融、地产,但平衡风格因为自下而上选股带来行业分散性。

胡涛管理时间最长的产品是嘉实优质企业,从14年接手以来表现优秀,海通证券评为五年、十年五星级:

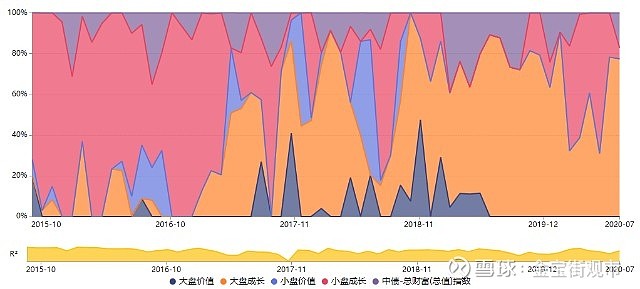

整体风格是平衡但更偏成长:

(嘉实优质企业二季报持股风格)

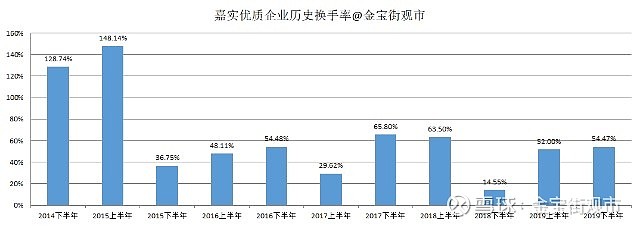

历史持仓行业分布也比较均衡,但因为历史换手率都特低,

随着医药、TMT等个股大幅上涨后,市值占比显得扩大,但前十大个股集中度只有36%:

3、投资特点:

1)不做择时,历史仓位大都在90%以上,靠自下而上精选个股获取超额收益;

2)如同在沙滩上捡贝壳、找珍珠一样,A股市场有10%的公司称得上是好公司,挖掘出它们,以合理的价格买入,把握业绩持续稳定、盈利持续增长的公司,是获得投资收益的一条正道。

胡涛一般持有40只左右股票,且换手率极低。

3)认为平衡更多是相对区别价值和成长的叫法,股票市场还是要买“成长”,成长应该是股票市场永恒的主题,他本人风格更准确是平衡偏成长:

其一,相对于“成长”,选股上更注重公司的护城河和进入壁垒、核心竞争力,商业模式更成熟一些,是从1到n的成长,不是0到1的成长,未来业绩相对确定性比较高;不喜欢主题成长,更喜欢内生的、自下而上的成长性。

其二,相对“价值”,选股上更注重它的成长性,未来几年保持较好的成长预期,而不是像价值,更关注它的分红率和绝对低估值。

4)选股三个标准:一是公司的质地,要非常优秀。二是长期的成长和市值增长空间比较大。三是估值仍要比较合理。

5)不同于“先赛道,后择股”,胡涛是典型的“广撒网,多捕鱼”选手,选股不局限在特定赛道里。

他认为不同阶段,会有不同的公司代表最好的成长性,选股应跟随中国产业结构调整而演化。

即使一个传统的行业,也仍然会有非常优秀的公司去保持一个长期稳定的增长。当然在朝阳行业,会存在更多成长性公司,但竞争也会比较激烈,行业初期大局未定,公司可能更不容易形成自己的护城河。

就像钓鱼一样,在鱼多的池子里钓,钓到的鱼会更多一些,但是并不表示每个鱼都是好的;在一个鱼少的池子里,也并不意味钓不到大鱼。

真是自下而上选股的坚守者。

4、最新观点:

以下是看了一些报道总结:

1)目前市场长期上涨的趋势是比较健康的,

而且还是能够保持下去。短期因素会有扰动,因为任何的行情都会有短期的波动。

2)波动是什么?波动就是大家在不看好的时候把优质企业都抛掉了。某一时点的波动,并不能说明问题,还是长期去看投资的收益。优质企业才能乘风破浪。

3)回撤不可怕,怕的是回撤后改变投资风格。一旦乱了节奏,就很难补上了,会折损很多收益。不要太介意一两个月的波动。

4)经济结构调整的方向下,未来我国更多的会从投资驱动,转向到创新技术驱动增长还有消费升级增长,还有人口老龄化带来医疗服务、医疗器械、进口替代等受益的行业。

5)上涨其实就是那10%的公司推动,好的公司也就300家,这些优秀公司长期竞争力突出。不好的公司占市场的70%以上,这些公司皆是持续下跌。

加上中国还不是充分有效市场,自下而上精选股票,决定了未来市场的投资价值。这个角度决定,基金回报超出指数增长很多。

——————

总结一下,

比较赞同权益市场还是要买成长,参照美股市场这是股票市场永恒的主题。但也要重视安全边际和风险收益比。

这么看,偏成长的平衡风格优势最大,攻守兼备性价比最高了。

但做好不容易,目前发掘大牛胡涛一枚。

投资的真谛无外乎,不跟风、不追高,不被无效信息干扰,选择真正具备长期竞争优势的公司,赚企业成长的钱,而不是市场波动的钱。

这需要像胡涛一样,勤奋寻找优质公司,不断地捡贝壳,最后才能够捡到一个珍珠,最终串成项链。

看到9月3日,胡涛有只两年持有的新产品嘉实远见企业精选(008150),感兴趣的可以关注。

之前说过,个人比较喜欢这类2-3年封闭或定开的产品,帮我们管住手、也给基金经理更多空间。翻了历史产品,这类都是基金公司头牌挂帅,没有金刚钻不揽瓷器活。戳《就爱追涨杀跌,不如靠这类基金来管住小手》。

@今日话题 @蛋卷基金 @庚白星君pro @基民的名义 @贝塔总动员 @吴吞I

$嘉实优质企业混合(F070099)$ $嘉实成长收益混合A(F070001)$ $创业板50(SZ159949)$

一位扫地兵的基金投资笔记,欢迎一起交流探讨。

免责声明:本文及本号任何文章的观点,皆为交流探讨之用,不构成任何投资建议。市场有风险,投资需谨慎。