都说“陪伴,是最长情的告白”,但是想必对于基民伙伴们来说,更希望是“赚钱,是最走心的告白”。然鹅,现实中的这份告白却显得有些苍白无力,投资道路上有一种痛叫做“基金赚钱了,但基民却亏钱了”。这到底是谁辜负了谁呢?

今天是个“隆重”的日子,打开手机软件,到处都是818购物节内容,财经领域自然就是818理财节。画面一端是貌美如花的主持人正口若悬河,是着装得体的投资专家正分析得头头是道,而画面另一端却是忙着抢红包的小伙伴们,却不知抢来的红包是打算用来抵扣最低门槛金额的基金份额呢,还是真的是认可产品。

如果说投资会陪伴我们一生,那么想要得到最长情的“赚钱”告白,其实不是别人所能够给予的,某种意义上是我们自己给予自己。基民赚钱而基民亏钱的背后,很大程度上是因为追涨杀跌,通俗来讲就是不知道什么时候买,不知道什么时候卖,而具体买什么对于告白的影响反而相对会更小些。

那么,如何才能破解“基金赚钱、基民亏钱”的困境?其实方法真的很简单,“定投”两字足矣。熟悉司令的小伙伴都知道,组建于2019年7月8日的“三年定投之旅”,截止昨日(2020年8月17日)年化收益率50.53%。组建当天上证指数以2933.36点收盘,昨日以3438.80点收盘,区间上涨17.23%,超额收益明显。定投组合产品一共就是四只基金,包括两只常见的增强型沪深300(兴全沪深300)和中证500指数(富国中证500)基金,一只采用smart beta因子的创业板基金(华夏创蓝筹),以及一只行业主题基金(2019年是博时医疗保健行业混合,2020年以来是汇添富中证新能源汽车)。

另外司令还发现一个问题,不少一次性买入的小伙伴,如果碰到基金赚钱就想着落袋为安,尤其是达到5%-10%盈利区间时,卖出后看着不断上涨的净值忍不住又手痒“追高”买入,一旦碰到持有的基金出现亏损时,又忍不住“杀跌”。如此往复,最后算算手里的收益还真没多少,如果碰到运气不好(震荡下跌市),亏损概率极高。

定投相比一次性买入,无疑更能管住手。那么,就算你真的是非常能够管住手,哪种市场走势更能赚钱呢?以下四种场景举例,数据来源于申万宏源研究报告。

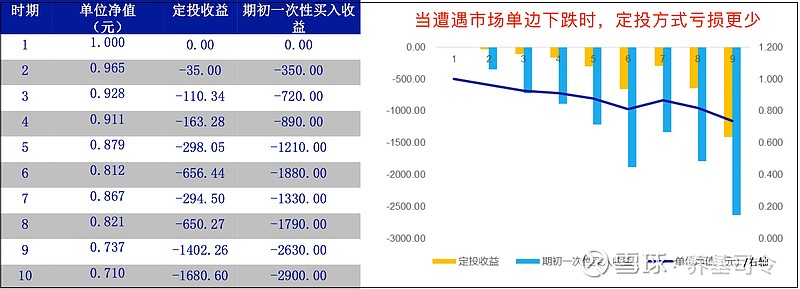

场景一:单边下跌市,定投少亏钱

当市场遭遇单边下跌时,虽然定投和一次性买入都会亏钱,但是前者无疑少亏钱。以下图为例,期初以1元单位净值一次性买入1万元,假设十个月后单位净值为0.7100元,持有亏损2900元;而如果把1万元分成10份进行月定投,跌到同样净值,持有亏损1680.60元。

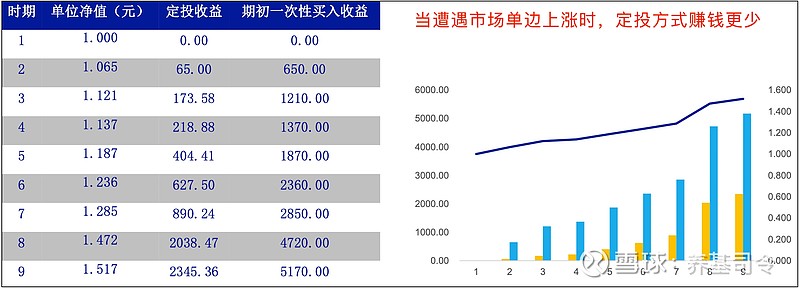

场景二:单边上涨市,定投少赚钱

当市场遭遇单边上涨时,虽然定投和一次性买入都会赚钱,但的确前者赚钱更少。以下图为例,期初以1元单位净值一次性买入1万元,假设十个月后单位净值为1.517元,持有收益5170元;而如果把1万元分成10份进行月定投,涨到同样净值,收益仅为2345.36元,少了一半还多。

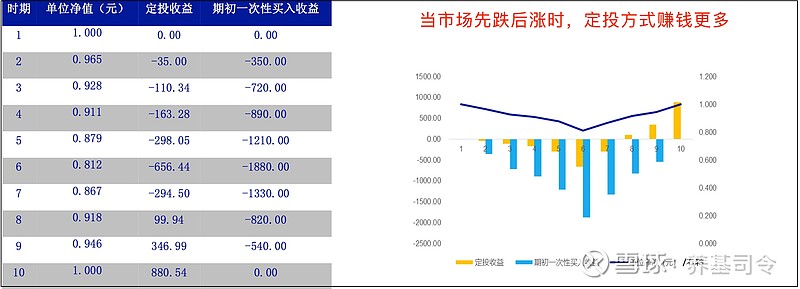

场景三:先跌后涨市,定投多赚钱

当市场遭遇先跌后涨时,定投的“微笑曲线”魅力开始显现,无疑赚的更多,而且因为收益回撤小而更加容易拿得住。以下图为例,期初以1元单位净值一次性买入1万元,经历了先跌后涨单位净值重新回到1元,持有收益自然是0元;而如果把1万元分成10份进行月定投,虽然净值回归,但是也会有收益,尤其是前期下跌过程中,因为总的亏损金额较少且后续不断有“子弹”补充,所以更能拿得住。

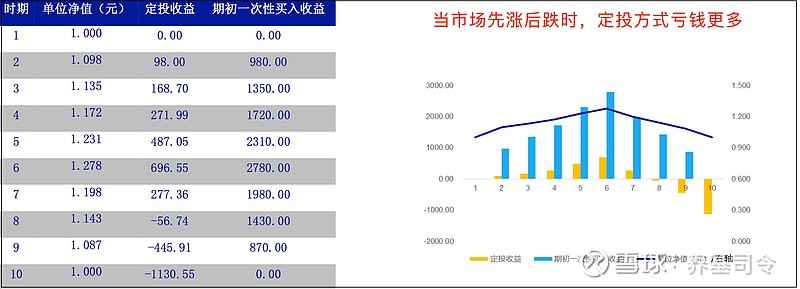

场景四:先涨后跌市,止盈更重要

最后一种场景也是大家经常碰到的,那就是当市场遭遇先涨后跌时,一次性买入无非就是抹平收益,而定投由于不断在高位积累筹码,就极有可能出现亏损,所以止盈技巧相当重要。以下图为例,一次性买入1万元坐了个过山车,10个月后收益归零,但是如果“傻傻”定投,收益就会出现亏损。而司令的三年定投之旅,其中重要策略就是部分仓位目标止盈法,就是为了避免这种尴尬局面的发生。

好了,以上是四种市场走势场景,总的来说定投需要遵守纪律,同时更重要的是要学会一些止盈技巧。至于有哪些止盈技巧,也欢迎大家留言来探讨哦。

欢迎关注“养基司令”,每天一个关于基金的新鲜、实用梗,与你一起分享养基心得和技巧。用数据说话,投资可以更美的。 @今日话题 @蛋卷基金 $创蓝筹(SZ159966)$ $新能源车ETF(SH515030)$ $中国平安(SH601318)$

好基养起来,Money赚起来!

人生不怕受累,就怕还没积累!

偶说完了,整理数据不容易,请记得点赞支持哦。基金投资需谨慎,内容及观点仅供参考。有任何问题,麦克风交给你们high起来~~