各家基金公司都会有几只王牌基,作为公司的标杆和旗舰,一般会投入更重的兵力、安排公司优秀的基金经理去管理。

王牌基一般有成立时间长、长期业绩好、机构资金多等特点。

下图为各家公司的王牌基业绩对比,数据来源于且慢、beta理财师, @游芝 整理。信息量不小,大家放大仔细看看。

我给大家简单归纳几个结论:

(1)买各家基金公司的王牌基,长期业绩大概率不会差,这些基金平均年化收益率17.8%,其中包含了很多十倍基。尤其适合新手小白,买完之后忘了都行。

(2)头部基金公司的王牌基普遍业绩更好、规模更大。

(3)基金公司一般都会给王牌基安排不错的基金经理,即使基金经理换人也不需要太担心。

王牌基里哪只最强?

年化收益率最高的是 $华夏大盘精选混合(F000011)$ ,公募基金里第一只十倍基。曾经的基金经理是著名的王亚伟,他大概只用了5年多就完成了10倍,目前已经翻了23倍!

(也是我买的第一只主动基金,可惜那时候不太懂,没赚到什么钱....![]() )

)

兴全趋势长期是王牌基里规模最大的。年化回报率排名第二,波动率最低。在经历过2008年熊市的基金里兴全趋势的最大回撤率最低。夏普比率最高,而且是唯一夏普比率>1的基金。

综合各项指标都很优秀,绝对堪称王牌中的王牌基。

所以今天文章就给大家介绍最强王牌基——兴全趋势,以及基金经理董承非。

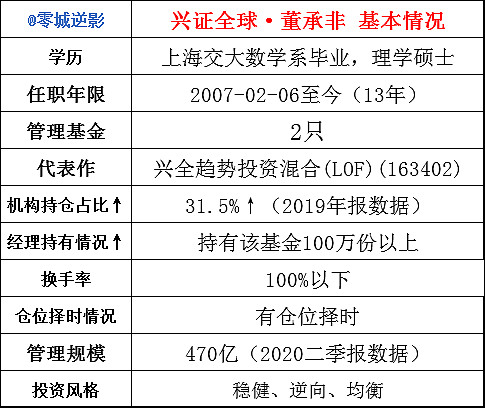

基本情况

董承非,2003年毕业加入兴全基金,参与了公司筹备,2004年公司成立后负责研究食品饮料与通信电子行业,从研究员逐步成长为现在的副总经理兼研究部总监。其实年纪并不大(1977年生),但已经是一员老将了。

目前管理两只基金,兴全趋势和兴全新视野。

$兴全趋势(SZ163402)$ 是兴证全球的王牌基之一,董承非在2013年11月接任管理的。2005.11成立以来,在两位大佬王晓明和董承非的主要管理下,截止2020.8.14已取得2222.39%的收益。

$兴全新视野3月定开(F001511)$是3月定开基金,投资范围灵活,收取浮动管理费,更偏向绝对收益。

除了业绩好,兴全趋势还有一大特点是波动小、回撤低,数据已经在前面的王牌基表格里展示了,是市场上极为稀缺的低波动+业绩好的基金。

大家不要以为只有买业绩好的基金才能赚到钱,其实对大部分人来说,波动率低才更能帮我们赚钱。

降低波动的方法一般是行业分散、不参与泡沫、组合对冲、股票仓位低,代价往往是牺牲收益,兴全趋势能在业绩好的情况下还能保持低波动,属实不易。

管理规模

目前董承非已经管理了470亿(2020Q2数据),肯定有人会担心这个规模会不会影响收益。

我认为影响有限,董承非属于买入持有型,从2007年任职以来换手率就一直比较低(100%左右),而且他一直强调逆向投资,买入可以比从容。但是这个规模对他参与定增、可转债等可能是有一些影响的。

此外,董承非已经在100亿规模以上管理过很长时间了,已经比较有经验了。

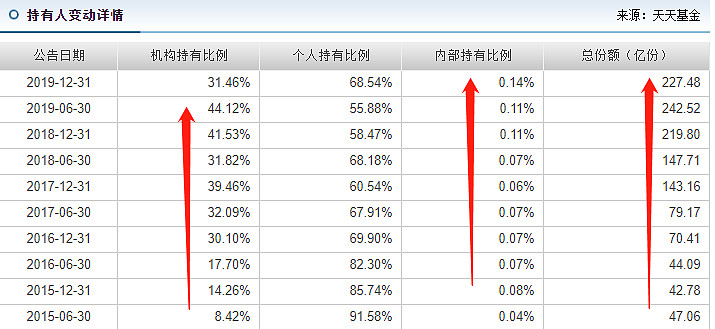

下图可以看到,董承非任职兴全趋势以来,虽然基金的规模一直在上涨,但机构和公司内部却一直在逆势加仓这只基金,也反应了机构和公司内部的广泛认可。

此外,董承非本人也持有了该基金100万份以上。自购了兴全新视野500万元。

定性分析

一句话概括投资理念:重视评估风险与收益的匹配度,不断在市场上挑选出风险收益比最佳的大类资产,绝大多数仓位会自下而上根据基本面挖掘性价比高的股票,也会采取一些相对灵活的投资方法,比如运用定增、大宗交易、可转债、现金选择权等套利型的方法作为补充性进攻手段。

1、灵活运用投资策略和投资工具

不同于大部分基金经理,董承非的投资能力不局限于选股。还擅长债券、可转债、股指期货、大宗商品等投资品种,并采用参与定增、套利、择时等投资方法。

因此董承非不是只有在股票好的时候才能创造收益,董承非是一个超额收益来源很多的经理,进而平滑了波动,增厚了收益。

以兴全新视野为例,作为一只创新型产品,拥有业内几乎最为“宽松”的配置空间:股票为0-95%、债券0-100%、权证0-3%、资产支持证券0-20%、股指期货0-10%、债券回购0-40%,也可投资法律法规和证监会允许的其他金融工具。

该基金在2015年7月1日的(牛市高点)发行,到2015年底,居然还取得了3.4%的正收益,就是依靠其他投资方法取得的得正收益,而同期沪深300收益为-12.27%。

董承非:“市场先生”癫狂和抑郁最严重的时候,往往都是聪明投资者的好机会。随着金融衍生品的日臻完善,专业投资者优势愈加突出,借助多元灵活的配置策略和工具,市场上涨下跌都能赚钱将不再是空谈。

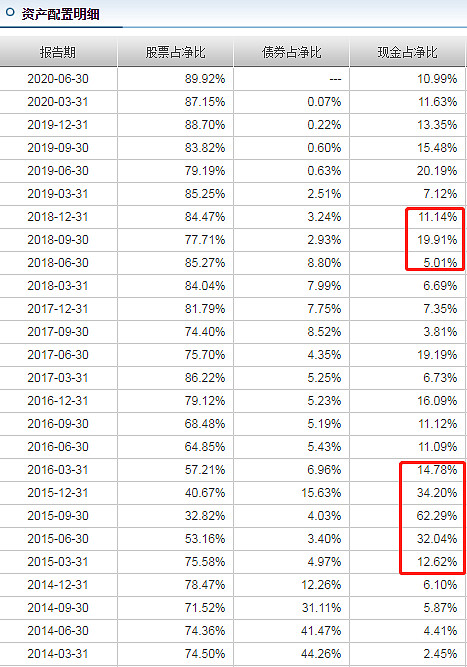

2、较强的资产配置能力

大部分基金经理只能对比股票的性价比,董承非擅长对比大类资产的性价比,这种能力也是比较稀缺的。

从其历史持仓来看,资产配置也为董承非创造了不少超额收益,下图为兴全新视野的历史持仓资产配置情况。

董承非:我选择的品种广,可转债、可交换债都会去做,对大类资产不停作比较,在市场上挑选出风险收益比最佳的大类资产,择优投资。“风险收益比”说得通俗一点就是往上和往下的情况都要考虑,做投资要尽量去选择那些往上概率比往下概率高的机会,或者说可能获得的收益要能够覆盖你所冒的风险。

3、风险偏好较低,强调风险收益比

董承非强调安全边际和逆向投资,但不是像曹名长那种纯粹偏好低估值的选手,更看重风险收益比。

在价值投资上,董承非坦言自己经历了一次低估值风格的进化,2013年去美国学习了一年半,归来之后的董承非,对估值有了更深的理解,更强调贴现的安全边际。

董承非:我的风险偏好比较低,我不怕跌,不怕市场不好。所以我拿两次晨星奖都是市场不好的时候(2011年和2018年)。

我是逆向型的选手,天生的,我比较喜欢从跌停板上看股票。我第一次接触股票的时候,把它从跌的地方排序,这么多年这个习惯改变不了。

无论是投资价值型公司还是投资成长型股票,最终都落实到风险与收益的取舍。不要为博取高收益去冒不可知、不可测的风险。

我刚入行的时候,大家定义我是价值投资的,这也是为什么我每次熊市里表现的比较好,因为低估值永远是有一些有些保护。 但我发现以前的这种方法有很大的局限性,这两年我更大的一个变化是拓展了安全边际的概念。 原来理解的安全边际,更多是说低估值的就是安全边际足的,现在理解的安全边际,是对未来的贴现到现在为止有一个值,然后现在股价和贴现过来的值差异越大,安全边际就越大。

所以,最重要的能力是对未来的贴现,未来你看得准不准? 最核心的原因就是企业看得准不准,我会预估这个企业三五年以后会是什么的状态,然后把它贴现到现在,我觉得它值多少钱,如果现在股价远低于这个贴现值,我就会去买它。这两年我一直在着力训练自己看企业的能力,而不是看股票的能力,这两个是有区别的。

以前对风险的认识比较局限,主要通过估值这个因子来控制风险。具体表现为选股以低估值品种为主,偏好一些市盈率较低、稳定增长的“温股”,这些股票不会带来日行千里的惊喜,却拥有细水长流的安心。但如果辨证地看待这个选取标准,必须承认,因为直接回避高估值品种,也错失了不少投资成长股的机会。

现在我意识到,估值只是控制风险的方法之一,高估值不一定就等同于高风险。近两年中国经济和A股市场的运行格局让自己认识到,真正的成长股都不会很便宜,希望能够克服以前的“短板”,适当调整一下自己的风格。

4、行业和风格均衡配置

我一直认为兴全的均衡配置做的比较好,包含了行业和风格上的均衡(不是东方红那种主观偏好低估的均衡)。

下图为兴全趋势的2020Q2前十持仓

董承非: 作为大型基金的管理者,我的配置上是比较均衡的。如果市场单一风格持续走强,则基金表现会平淡一些。

在兴全,不允许基金经理都只有一两个行业,可以相对集中,如果是赌一两个行业,在我看来不是专业的投资者做的事情。我一直跟我们基金经理说, 从历史上看,只赌一两个行业的人最终下来不是太好,你怎么知道你赌的就是对的,我们对市场要有敬畏之心,对某个行业有自己的看法,但你要想,我赌那么大,万一错了怎么办?这个错误能不能承担?

我也不是按照沪深300那样配置,我会有些稳定增长的行业,比如消费、医药,这些是我一直在配的底仓;然后可能会有一些攻击性的、一些阶段性高成长的、也有一些困境反转的。 你可以说我是相对中庸一些,不会让自己犯巨大的错误,投资很重要一点,不要犯不可承担的错误。

5、关于择时

兴全趋势的股票仓位变动还挺频繁和灵活的,不过大的仓位择时次数较少,胜率也比较高。

董承非:我会做择时,但择时是几年才做一次,只要我认为股票投资比持有现金更好,就会买入。

综合点评:董承非对多种投资品种、投资方法和投资工具的驾轻就熟,是他同时取得业绩好和低波动的重要原因。也是目前基金经理里非常稀缺的投资多面手。

我认为他的基金非常适合长期持有穿越优秀,适合作为组合底仓配置,尤其适合低风险偏好、大资金、高净值人士和机构资金配置。

结语:关注微信订阅号(lcnylc),回复“董承非”可以获取我们整理的“董承非文章合辑”,回复“王牌基”获取文中表格。

Ps:写过的基金经理越来越多,后台也经常收到大家询问。为了方便查询,我花了几个小时整理,把所有写过的基金经理加入到了自动回复里,你可以后台回复基金经理姓名,就可以自动获取相关文章和访谈了。

所以以后我就不放基金经理的关联阅读了。如果回复后没有自动回复,就说明没写过。

目前已经写过的基金经理有50多个了

全市场:张坤、林鹏、曹名长、丘栋荣、周应波、赵强、杨瑨、何帅、杨浩、洪流、乔迁、李化松、黄维、张锋(东方红)、董承非

医药:葛兰、于洋、杨桢霄、郑磊、蒋秀蕾、许定晴、齐海滔、张佳荣、李佳存、赵伟、赵蓓、葛晨

消费:萧楠、郭睿、王园园、陈媛、胡昕炜、黄峰

科技:冯明远、金梓才、潘明、彭海平、胡宜斌、陈立、陈平、张仲维、朱建明、邵卓、王凯、钱鑫、付伟、蒋建伟、刘晨、彭凌志、郑希、刘格菘、李元博

基金公司:东方红

如果觉得文章有用,千万别忘了点赞、在看、转发三连。![]()

@蛋卷基金 @今日话题 @雪球达人秀 @兴全掌柜 @兴全趋势 @兴证全球基金 #买基金看趋势#