这是指数家的第118篇原创

全文共1949字,阅读约需5分钟

我的客户经理小哥又双叒叕给我打电话了,当然,这次没有再劝我换主动型基金了,而是劝我买银行理财。

理由呢,很简单,现在货基收益率年化2%都不到,银行理财收益还是比货基高上不少。

看在小哥这么敬业的份上,我虽然嘴上答应着好好看一看他的推荐,内心的OS却是:理财 4.7%的年化,要持有5年,我这流动性不就锁住了么,还不如买工行股票,一年的分红也差不多这个水平,还能想卖就卖,这不是更好。

话虽这么说,分红只是一方面,还得看看股价本身变动的影响。

看看工行的复权行情,09年到13年基本上是不亏不赚,分红基本上抵消了股价的变动,更别提08年和18年下半年的那一波下跌了。

当然了,能够保持分红的公司,都是盈利能力和现金流不错的。

尤其是在成熟的海外市场,分红可是一个比较重要的选股因子。

标准普尔公司在05年推出了标普500分红贵族指数(S&P500 Dividend Aristocrats),只有标普500成分股中至少连续25年分红数额增长的企业,且近三月日平均交易量大于500万美金的股票才能被称为贵族。

同时,标普还有个高股息指数,选取标准非常简单,只简单取股息率最高的80只股票。

贵族这个名字真不是白叫的,长期真是妥妥跑赢了标普500。而如果简单只选取高股息的话,则表现比较差劲,甚至跑不赢标普500。

所以分红虽好,选股的时候也要联合其他条件一起使用才更佳。

再看看国内的红利指数,不知道是不是也拥有这么贵族的气质。

为了更好的对比,所有的指数都是用的全收益指数,也就是把分红的收益率包括在里面了。

基本上能够保持在最上方的红色线是深证红利,稍微次之的是中证红利,而在下面跟沪深300纠缠的难解难分的浅蓝色线则是上证红利。

这几个红利指数表现不同的主要原因还是因为他们对于成分股的筛选标准不一样:

上证红利是从上证的股票中筛选股息率较高且具有一定规模的股票组成;深证红利是从深证的股票中筛选;而中证红利是从沪深两市中选取。

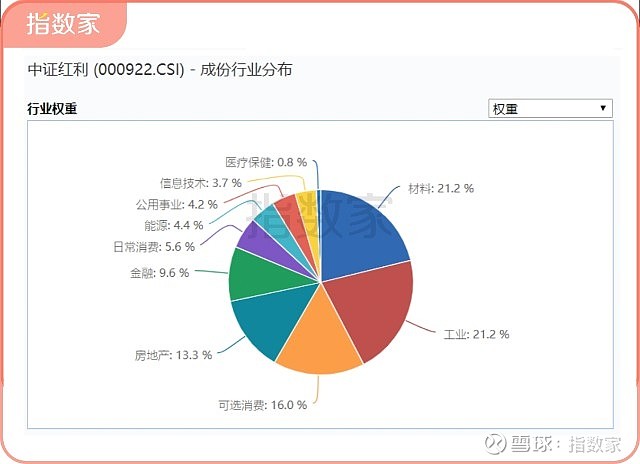

筛选标准的不同也导致了三个指数成分股的行业分布大不相同。

从行业分布上就可以解释这三个指数的表现差异了,表现最差的上证红利主要构成是周期性行业,而周期性行业的股价和业绩都受经济周期的影响,指望他们能穿越牛熊就算了,因此买入和卖出的时机就很重要;而表现最好的深证红利,消费类则占据了将近50%以上,消费作为弱周期的行业,长期来看,表现肯定比周期股更加的稳定。

而中证红利的行业分布则是居于上证红利和深证红利二者之间,表现也是处于二者中间。

既然消费这么优秀,那么消费红利指数呢?

黑色的线是消费红利指数,下面的紫线和黄线则是中证消费和上证消费,可见如果选择了一个更好的行业,高分红的股票确实能够获得更好的收益。

其实国内的红利指数的编制方式,更接近于标普500高股息的编制方式。

毕竟A股的资本市场起步更晚,很多公司还没有养成分红的好习惯(当然业绩烂也是很重要的原因),现在能够长期保持分红的公司一般市值都偏大。

根据2019年的年报,股息率在2%以上的上市公司只有637家,只占全部上市公司的不到17%。

再想想前几年市场上还在疯炒高送转概念,可见我们离海外的成熟市场还有很长的一段路要走。

不过从红利指数的价格对比图已经可以看到,在15年及以前,各种红利指数和沪深300都是高度粘合的,而自从16年深港通的开通以及QFII的进一步放开,外资的大量进入影响了对于股票选择的偏好,分红作为外资比较看重的因素,从16年开始,红利指数对于沪深300的优势开始逐渐凸显。

随着监管层对于高送转炒作的强监管,以及对于公司进行分红的引导,除了我们耳熟能详的银行股,保险股,贵州茅台等,未来应该会有越来越多的好公司加入分红的行列,从而拥有我们自己的分红贵族指数。

当然,如果你现在比较看好消费的话,选择消费红利指数对应的基金(501089:方正富邦消费红利指数增强和008929:泰达消费红利指数)也是个不错的选择,毕竟近3年平均年化收益率24.48%,近5年年化为16.98%,近7年年化为25.47%,只要能承受一定的波动,这个可比理财的收益高多了。对了,今日有调仓,老规矩,想看研究数据和盘的朋友,可以到公号:指数家 找我,我就不在这里啰嗦了~@今日话题 $消费红利增强LOF(SH501089)$ $泰达消费红利指数C(F008929)$ $标普500指数(.INX)$