可转债最近跌跌不休,趋势投资者会看空,但看看历史上的可转债,在各种策略下的表现还是非常有意思的。这里的历史想说明一下,虽然可转债最早从2002年开始就有了,但长期来看数量稀缺,直到2018年年底,数量才上了100只,我们放宽一些,从2017年开始统计起。再早的数据,因为数量太少,已经不具备参考意义了。原始数据均来自富投网,今年的数据赌截止到5月25日。

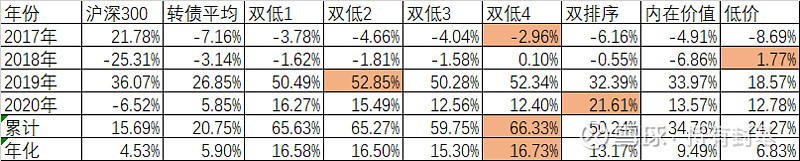

我们假定都取排序的前10名平均持有,1个月轮动一次,这里有7种策略,分别解释一下

1、 双低1,按照转债价格+转股溢价率*100排序

2、 双低2,按照转债价值+转股溢价(也就是2*转债价格-转股价值)排序

3、 双低3,按照转债价格-债底+转股溢价率*100排序

4、 双低4,按照纯债溢价+转股溢价率(也就是2*转债价格-债底-转股价值)排序

5、 双排序,按照税后YTM从大到小、转股溢价率从小到大分别排序后把排名相加后再创排序

6、 内在价值,=纯债价值+期权价值,这是比较高大上的算法,数据也是来自富投网

7、 低价,这是最简单粗暴的算法,只看可转债的价格,越低越好。

从这3年多的统计来看,这7种策略对于沪深300和全体可转债的平均来看,都有不同程度的超额收益。最简单粗暴的低价算法,在2018年的熊市里取得了1.77%的收益率,除了2020年超越可转债平均外,在2017、2019均跑输。相反高大上的内在价值,并没有在哪一年有出色的表现。

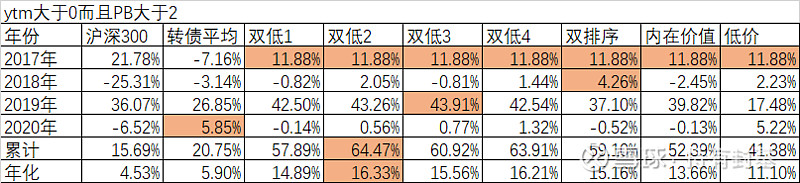

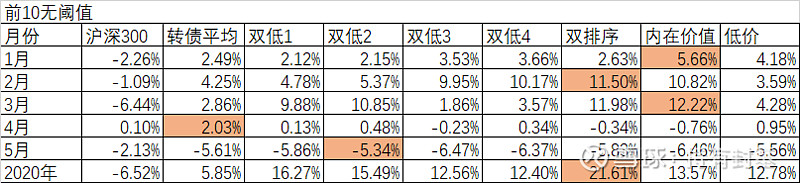

我们再看加了一个阈值:税后YTM小于0的剔除,这个阈值的含义是给未来加了一个保险,就是说万一下跌,持有到期,至少不亏损。但实际效果和不加阈值相比在几乎所有的策略里都跑输了。但至少是有个心里安慰。

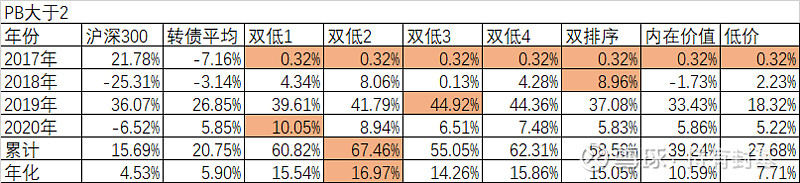

我们再加个PB的阈值看看,一般来讲,PB大的容易下修转股价,但PB小的抗跌性比较好,和不加阈值对比,不管7种策略中的哪种策略,剔除了高PB的可转债后,2017、2018这两年是跑赢原来不踢的策略,而2019、2020是跑输的,回测也说明了低PB的策略,熊市抗跌,牛市抗涨。

如果我们把YTM和PB两个阈值都用上,和原来策略比,2017年大幅度跑赢,2018年小幅度跑赢,2019年双排序、内在价值策略跑赢,其他策略跑输,而2020年全部跑输,这说明了这两个阈值都是相对保守的阈值。

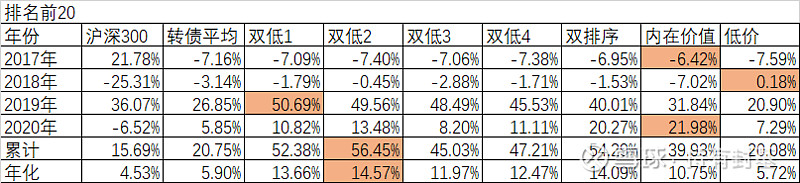

前面的统计都是取了排名前10,如果改成排名前20,整体效果是双排序和内在价值稍好一些,其他策略跑输,而不同的年份有不同的结果。

最后让我们来看看这些策略今年每个月的表现,基本上可以看出是冰火两重天,不管什么策略,前3个月热火朝天,4月份略显疲态,5月份一泻千里。如果你是年初涉足的,那到现在吃肉也吃了,被套也套了。如果你是看了可转债前3个月的行情进来的,4月份吃点骨头,5月份就直接被套了。这又一次证明了即使有3、4个月的行情,不能代表下个月延续,今年这波行情主要是柚子引起的,那柚子做了战略性收缩,不管什么策略都会受影响。

好在可转债下面的有底的,极限的跌幅最多也就是10%左右了,但跌到什么时候开始反弹,我只能说最长6年到期前大概率的会反弹,所有的仓位赌一个品种可能大部分人会熬不住,但分散仓位,坚持原则,相信早晚会迎来收益的那一天。@今日话题