作者:闫安(20200512)

基金行业光鲜靓丽,但世界最大基金公司和指数基金之父约翰·博格,却是最吝啬的一位。

他出差喜欢住酒店打折房,他没有专车、没有专属停车位、没有头等舱、没有行政餐厅。他喜欢接听客户电话,撸起袖子和同事平等地工作。

印象中,无论是华尔街还是金融街,一方面趾高气扬、洋洋得意;另一方面似乎对业绩讳莫如深,喜欢装神弄鬼和振振有词。而少数的成功者,往往谦逊而低调,一不小心拿个奖,仍然对市场心存敬畏。其投资哲学往往独立特行,性格鲜明,外表朴实,反而受到投资者尊敬。

《坚守》这本书是约翰·博格的最后一本留给世人的智慧书籍,无价珍宝。值得珍惜,却未必要崇拜。坚信一套价值观就够了。正如他的那盏指路明灯和代表未来的座右铭:“坚持前行”。

人是会思想的芦苇

帕斯卡还说,结果比概率重要。

约翰·博格,则从思想汲取、价值信念、坚毅品格、创新创造、组织实践、文化传承等全流程的继承和发扬光大。正如他的“师傅”诺奖萨缪尔森2005年赞誉到的:“我将博格的发明与车轮、字母表、古登堡印刷、葡萄酒和奶酪的发明相提并论。一只共同基金,并没有让博格变得富有,但是它提高了基金投资者的长期收益,指数基金是阳光下的新事务。”

先锋领航集团成为世界上最大的共同基金公司,正是因为创始人约翰·伯格的低成本、长期投资回报与道德价值观而广受尊敬。

然而,我们生活在一个奇怪的年代,元素周期表和其他任何东西可以被量化并沦为数学公式,数学被视为准确表述事物的方法,世界传统智慧的圣经与教义被视作失去的圣贤们值得商榷的观点。

即便在这个大公司、大数据和机器人的时代,在这个金融价值观从道德绝对主义逐渐(不幸地)向道德相对主义转变的时代,这种哲学依旧经久不衰。

维克多·雨果说:“没有任何军队可以抵抗一个顺应时代的思想。”作为学生的约翰·伯格,认同并践行了经济学诺贝尔奖萨缪尔森的学术思想。萨缪尔森《投资判断的挑战》中言:“没有找到有力证据——证实基金经理可以在可重复、可持续的基础上,系统地超越标准普尔500指数的回报。”

金融时代出现的大多数问题与错误都将归咎于未能遵守受托原则,如同《圣经》中描述的那样,即“一个人不能同时侍奉两个主人”……那些名义上担任受托人,但只考虑由他们支配资金的人的利益的人表明,我们常常忽略了这一原则的必要含义。”

有了思想和信念,还要有行动。时间会变,行业会变,市场会变,但我们的基本价值观不会变。先锋独有的共有结构与开创新的指数基金策略,从两个不同的维度改变了整个共同基金行业。

先锋对“盈利”的定义:由共同基金持有人回报增值构成,基于以下两种计算方式:

1。先锋领航集团基金费率与最大竞争对手基金费率之间的差异;

2。]基金优秀业绩为基金持有人赚取的额外回报(扣除任何亏损之后)。每年节省下来的费用,有多少的员工分享给先锋领航集团的员工,由管理层决定。

纳尔逊号Vangard的勇往直前

先锋领航本身的意义是“新趋势中的领导者。”仅为我们的基金持有人的利益服务。这些源于健康的自信心以及在最极端情况下战胜恐惧并鼓舞他人的能力,任何希望培养出杰出领导者与追随者的教育,必须有这样必胜的信念。

战略遵循组织结构:“像一道闪电,让我坚信,先锋领航必将不凡,甚至是无可比拟的,它有能力运作被动管理的、低费率的指数基金,而且在未来几年会成为占领市场的基金公司。低成本指数基金是完美的,它对于我们新公司来说是独一无二的。”

首先,是独特的共有结构,持有人利益至上的战略。

耶鲁大学捐赠基金会首席投资官戴维·斯文森,2005年在其《不落俗套的成功》中说:“投资者在非营利组织管理的基金中表现最佳,因为管理公司专注于服务投资者利益。没有利润动机干扰投资者的回报。没有外部公司利益与投资组合管理的冲突性选择。非营利组织将投资者利益放在首要位置。最终,由非营利组织管理的被动指数基金才能最大化满足投资者的期望。”

基金公司的有结构(被基金持有人拥有,并基于“成本”的运营模式)以前从未有人尝试过。不是那种寻求为自己的股东赚取高额利润的基金管理公司式的运营,它是为基金自身谋利,并最终为基金持有人谋利。

基金公司无外乎三种情况:个人所有、共同所有、或者由国内外大型金融机构所有。三种结构中,基金管理公司寻求的是股东的资本回报最大化,这主要基于基金管理费收入。但是这一目标直接同基金投资者的利益相冲突,投资者追求投资回报最大化。可管理人拿走的每一分钱都是共同基金投资者的收益。

共有结构的逻辑顺序:共有基金持有人拥有共同基金,共同基金拥有金管理公司。传统顺序则是:传统基金管理公司股东拥有基金管理公司控制权,基金公司拥有共同基金,基金持有人购买共同基金。

其次,是低成本,即低费率以及低换手率。

便宜有好货。长期复利收益往往被长期成本的复利作用侵蚀,因此低成本是关键。先锋领航集团特有的基金组织架构确保了最小化成本对基金收益的侵蚀,最大化投资者获得的复利收益。

降低投资者的成本并最终成为世界上成本最低的共同基金提供者。共有结构的基金,使得基金持有人的利益最大化,非同行那样让基金公司股东的利益最大化。

平均加权费率仅为0.11%,约为先锋旗下基金平均加权费率0.2%的一半。相比同行主动管理型基金平均加权费率为0.63%,海军上将系列低了差不多80%。永远不要低估复利的力量,要始终避免“横征暴敛”的投资成本。主动管理型债券基金的费率对收益率的侵蚀达到32%。销售佣金是另一个拖累因素。例如,在债券久期风险相对恒定的前提下,这些债券基金仅剩下名义上的信用风险了。

——先锋基金相对可预测优势在于:具有相同投资目标与投资策略的基金往往能获得类似的毛收入,因此成本最低的基金能获得更高的净回报。例如,一只每年费用为1.5%(包括费率、周转成本、销售成本等)的基金,10年期的回报将比同类基金高20%,而且无需承担任何额外的风险。

第三,指数基金战略。

指数基金统治世界。共同基金互惠模式时代即将到来。

反对者:“指数基金是反美的,要消灭指数基金。”

《圣经·诗篇》:“匠人所弃的石头,已成了房角的头块石头。”

到了2018年,先锋领航集团只有4%的资产被投于主动管理型混合基金。指数基金是目前先锋集团最大的资产类别,占比从1975年的0到今天的74%。——指数基金就是那个改变整个金融市场的力量。指数基金“三重奏”:低运营成本、低交易成本、低资本利得税。

先锋基金作为世界最大的共同基金,管理资产规模现已超过6万亿美元,服务超越数千万客户(超过两个主要竞争对手客户数量的总和)。长期共同基金资产占比约25%,过去五年,吸引了整个行业近65%的净现金流入。

对于投资者来说,只要配置80%的先锋500指数基金和20%的先锋扩展市场指数基金,就能获得整体股票市场的敞口。先锋领航的债券指数基金、固定久期的债券基金和最低管理成本等共同成就了先锋在债券基金领域的的行业领导者地位。

1996年,巴菲特股东信中说:“持有股票最好的方式,就是拥有一只费率最低的指数基金,那些遵循这种方法的投资者最终都会击败……绝大多数投资专业人士。”

低费率代表着省了就是赚了,而且随着时间的推移,还有复利效应。——这就是指数投资策略的真谛。

“我们没有采取任何增强策略,但先锋标准普尔500指数基金和先锋整体股票市场指数基金是全球最大的两只指数基金之一,截止2018年,占先锋基金的30%。先锋指数类基金占整体市场份额50%。”

“靠刀剑生活的人,最终必死于刀剑之下。”相反的比较是,主动管理的麦哲伦基金主要依靠彼得林奇。基金资产从最初的10万美元到1100亿美元最高峰,然后有不可避免的破灭了。

指数基金的费率甚至更低:它不需要投资顾问,其所支付的咨询费用为零。——证明被动指数基金的收益将超过主动管理型基金的收益。2018年春,标准普尔发布报告,比较15年来各类主动管理基金和指数基金,显示标准普尔的各类指数基金打败了93%左右的主动管理基金。标准普尔500指数年均回报率为11.3%,股票型共同基金年均回报率为9.7%,比标准普尔500指数年均回报率低1.6%。

创新文化

没有什么比成功更成功,还是没有什么比成功更失败?

指数基金已被认作“为个人投资者创造的最重要的金融产品。”先锋领航集团在平衡型指数基金基础上延伸出两类基金版本,一类是生命策略基金;一类是目标退休基金。目标退休基金已被证明是自货币市场共同基金依赖基金行业最强大的理念。

积累财富的投资者应该考虑,其长期回报率较高,来自应税股息收入部分较低,波动性也相对较高。当达到退休年龄开始享受投资生活的时候,投资者会寻求股息更高的股票。1994年创建了生命策略基金;2003年创建了目标退休基金。目标退休基金迅速成为了员工储蓄计划最受欢迎的投资品种。

先锋生命策略基金:

策略收入:20%股+80%债;

保守收入:40%股+60%债;

普通成长:60%股+40%债;

成长收入:80%股+20%债。

目标退休基金:(TDFs,target-date

funds)依赖于“下滑路径”(glide

path)设定。

通常每5年设立一只基金。例如2005年到2035年,股债由90:10,随着退休年限临近,比例逐步降低为60:40。

主动与被动目标日期基金——成本至关重要。先锋平均费率为0.13%,同行平均为0.7%。截止2018年,总规模达4040亿美元。是迄今为止该领域最大的产品,占整个目标日期基金市场的36%。

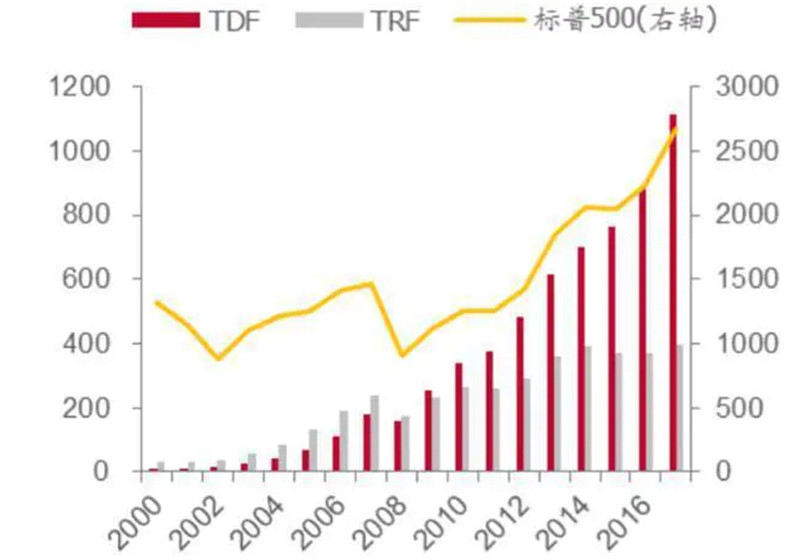

(2000 年至今的美国基金业成熟发展阶段,期间出现了2001 互联网泡沫的破裂、2008年全球性金融危机等严重影响金融市场的标志性事件。ETF成为增长最快的基金品类,而养老目标基金目标日期型基金TDF和目标风险型TRF成为最受欢迎的FOF 型产品。)

约翰·博格认为,ETF是为投资者提供了某种“甜点”。即ETF被视为分散化投资的一种新工具,以及智能交易需要等。ETF对智能投顾,即基于计算机驱动的资产配置模型是不可或缺的。但他坚持认为:股票交易是投资者的敌人。于是有了“投机ETF”说——只有长期投资才是成功者的游戏,短期投资则是失败者的游戏。

约翰·博格因子

“约翰·博格对投资者的贡献可能超过任何一个美国人。杰克,你在哪里?能站起来吗?”

……

……

憎恶复杂性、官僚主义,称颂直接与客户打交道的一线员工。

每年六月先锋合伙人年度野餐会,当场宣布奖金额。差不多是老员工年薪的30%。热衷参与巨大帐篷聚会原因。

合伙人计划每年支付大量现金给每位员工,奖金池大小基于我们为客户节约的费用,以及我们基金相较于同行的业绩表现。他们不用投入一分钱,却成为合伙人,分享先锋的奖励。

合伙人计划是先锋“最重要的里程碑”,因为它旨在巩固员工与我们的投资者之间的关系,员工彼此关系,员工与投资者同样彼此关心。

“一旦你找到了朋友,就不要让他们走。”

得到工作的人是幸福的,因为除此之外别无所求……,工作是神圣的。

我们也许把自己看得很渺小,不过是世界上70亿人口中的一份子。但是我们每个人都热爱生活。在整个历史长河中,我们人生稍纵即逝。但我们绝不是那么微不足道。

我们的地球不过是太阳系中的一颗行星。太阳系不过是银河系中的一部分。银河系的直径达到10万光年。银河系又不过是整个宇宙的2000亿分之一。每个星系都有超过1000亿颗星星。从这个意义上来说,人实在太渺小了。

但是,人的价值不能用这样的标准来衡量。我们来到世界上是有使命的。我们是来拯救我们的行星的。此外,我们的一生要活的有意义,我们要养育子女,服务社会,也要为祖国,为世界贡献力量。

我们必须做最好的自己,帮助他人。我们要让世界变得更美好。尽管我们的一生很短暂,但是把我们的短暂一生过得精彩,难道不是我们应该做的吗?

……

2016年,巴菲特股东信中说:“如果非要在华尔街给谁立一座雕像,以纪念为普通投资者作出最大贡献的人的话,那么这个人非约翰·博格莫属.因为指数基金的收益远远超过其他投资方式的回报,他是他们的英雄,也是我心目中的英雄。”

……

航海遗产——先锋价值观

“激情号”:虔诚、勤奋

“勇敢号”:大胆、鲁莽、不畏惧惯例

“敏捷号”:快速前进、充满信心

“雄伟号”:雄伟、盛大