一、洪流简介

上海财经大学金融学硕士,至今已经从业20年以上,任职经验丰富(懒得写),之前是圆信永丰基金首席投资官和基金经理。2019年2月加入嘉实基金,现任上海GARP投资策略组投资总监和基金经理。

目前管理5只基金:

其中包含1只债基、2只3年封基。权益类规模合计84亿,规模适中。嘉实策略是配合董福焱管理的。$嘉实瑞虹三年定期混合(F501088)$、$嘉实瑞熙三年封闭运作混合A(F501091)$、$嘉实价值成长混合(F007895)$都是洪流独自管理的,可以投资港股,且洪流自己也每只跟投了200万,利益绑定。个人比较推荐嘉实价值成长(场外购买)和嘉实瑞虹(场内可以买)。

二、历史业绩

任职时间最长的圆信永丰双红利A (000824),2014年11月19日至2019年1月31日期间实现回报108.06%,同类排名位居行业前5%,同期其业绩基准仅上涨22.35%,而创业板指下跌17.13%。

任职时间次长的圆信永丰优加生活 (001736),2015年10月28日至2019年1月31日上涨17.96%,其业绩基准同期下跌9.08%。其中2016年获得了股基冠军,有刚建仓的择时运气成分在内。

三、投资风格

1、GARP 策略

GRAP策略源自投资大师彼得林奇。是Growth at a Reasonable Price的简写,即以合理的价格买入被市场低估的、且较持续稳定增长潜力的股票。

2、选股偏好行业空间大和质地好、ROE高的企业

股票的价值和成长里,其实还有一个很重要的属性就是质量,这个属性很多时候评价基金经理的时候会被忽略,其实往往是决定性的。很多人都知道洪流是做GRAP的,其实洪流也是非常强调公司质地,长期持有龙头公司。翻看历史持仓,长期包含了贵州茅台、中国平安、格力电器等质地好的公司,这几只股票不管价格怎么波动,业绩怎么变化,都在前十持仓里。

洪流:大概8年前,我们就确定了价值投资的风格,当时买的很多价值股从我买入到离开一直没有动过。我们在一些优秀企业上的主体仓位是长期不动的。我始终坚信投资收益的来源,如果做一个归因的话,就是来自企业盈利的长期成长。一个是企业的盈利,另一个是成长。盈利主要来自ROE,成长来自内生和外延。内生的成长主要来自ROIC。ROIC就是企业内生增长超过了资本成本,ROE代表着一个企业的竞争格局和企业本身的商业模式。我们的选股标准重点在于历史平均的ROE 水平,企业的ROIC 和WACC的比较,企业有没有创造正的自由现金流,是不是真正的成长性公司等。同时,我们在意国际通行的ESG标准,注重企业运行中的环境友好、社会责任和公司治理等。

洪流喜欢空间大的行业,长期看好医药、消费、科技、先进制造业

洪流:选取行业的时候,判断行业是否有发展空间,维度一考虑行业是不是竞争格局稳定同时需求还有增长,或者行业增速不一定很快,但是不是竞争者众多还伴随中小企业的不断退出;维度二考虑行业的竞争格局是否清晰,或者说竞争环境和格局是否出现了一些边际的改善;维度三考虑行业是否持续为社会创造价值,并能在这个过程中持续创造现金流且有上下游的议价能力。

研究公司时,洪流强调用“生命周期”来判断是价值、成长还是周期。

不同行业的生命周期特征也不同,有些行业天生就是弱周期,像食品饮料。而钢铁、煤炭、有色、石化等就属于强周期。近年来周期特征受到供给侧改革影响,出现了一些变化。比如水泥,过去是典型的周期性行业,但是现在龙头胜出后,周期性开始弱化。家电行业也出现了类似的特征。

3、根据风险性价比做交易

洪流和其他质量风格基金经理(张坤、萧楠)的区别是,他会根据股票的风险性价比(PEG)调整个股仓位,尤其是对于偏成长的企业,估值容忍度较低。比如洪流2019Q4前十持仓出现了宁德时代、立讯精密、璞泰来,2020Q1已经调出了前十,可能是因为这几只股票一季度涨太多了。

洪流:买点,主要基于组合的风险预算和风险收益比排序。卖点,主要基于两个,第一,风险收益比大幅下降,有新的高风险收益比资产出现(止盈);第二,上市公司基本面出现不可逆的基本面变差,风险预算耗尽(止损)。

好公司还是需要好价格,中国有一批公司股价走出当年美国“漂亮50”的特征,估值与成长匹配度越来越差,值得警惕的是,当年美国漂亮50崩溃的时候,股票价格也跌很多,调整了若干年。所以不能单纯看公司好不好,还是要估值是否合理,风险收益比如何。

这种方式的好处是组合波动会比较小,偏向绝对收益;不足之处是选出的牛股卖掉之后有可能还会涨,用萧楠的话说:股价拐个弯继续上高速开走了。

洪流对消费行业的估值容忍度是比较高的,他更强调股价合理。

洪流:从GARP策略角度看,股价高低不是核心问题,我们关注的是股价的合理性,是基于行业成长前景和公司竞争力的企业盈利增长和成长性的风险收益比的判断。 消费品行业从全球比较看,一直是长线资金配置的重要板块,其原因是消费品龙头公司往往具备高ROE,品牌力强和自由现金流持续为正的特点,体现在分红上,消费品公司的分红能力和分红率相对较高,资本支出较低,超越周期波动的能力强。而从国内消费品行业来看,食品饮料和家电行业是过去十年基本每年自由现金流为正的行业,这从另一个侧面证明了消费品行业的长期配置价值突出。

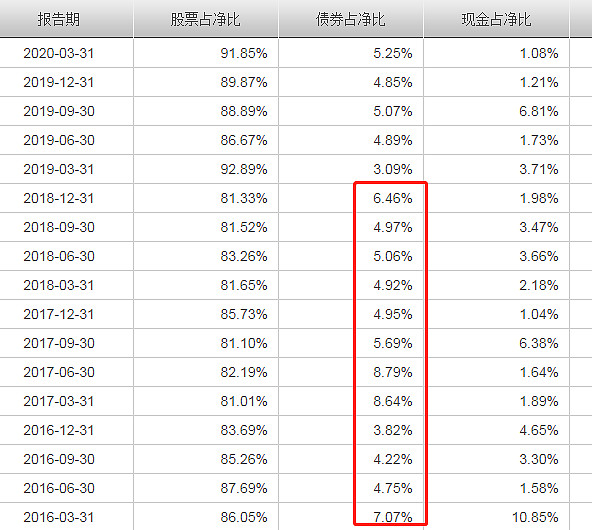

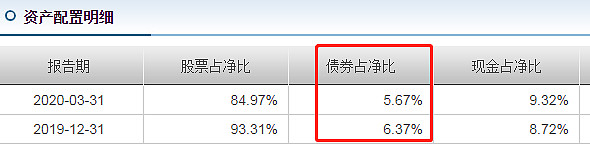

4、同样擅长债券,偏好长期配置一定比例的债券。

与大部分基金经理只做权益不同,洪流还擅长债券,不管是在圆信永丰还是在嘉实,洪流都会另外管理债券基金,也喜欢在组合中配置一定比例的债券。 这种能力可以帮助洪流的产品增厚超额收益,且不会影响股票仓位的收益,因为债券部分是加了杠杆的。

四、能力圈

洪流投资经验丰富,任职时间长。28个申万一级行业中,仅钢铁、休闲服务和综合3个行业没有进行投资,其余均有涉及,对各类行业特征均有深刻认识。

下面两张图是公众号猫头鹰组合投资的量化研究数据,我这里引用一下:

洪流最新(2020.4.19)的行业观点是:

2020年不论是消费还是医药,一些重点的品种经过一季度的表现后已经超涨,大家不要去追前期特别热门的一些股票,反倒可以关注前期已经调整非常充分、估值和增长之间匹配度越来越高的品种。

当前市场关注程度比较高的食品饮料、医药生物、计算机、国防军工等估值相对偏高。铁路运输、化学制药、饮料制造等细分行业的市盈率水平处于历史偏高分位。保险、房地产开发、煤炭开采、高速公路、港口等行业市盈率处在历史分位非常低的位置。

五、综合点评

洪流是一位久经沙场的老将,风格均衡,能力全面,贵在稳定,非常适合作为组合底仓。之前在小公司,基本上凭借一己之力托起一个公司。现在来到嘉实基金一年多了,应该也适应了,管理压力也会更小,可以集中精力做投资。虽然短期业绩还不理想(主要是价值风格不好),不过凭借他的能力和嘉实的平台,强强联合,相信后续会有不错的表现。

如果你还想了解洪流更多,我整理了一个洪流文章合辑,挑选了几篇比较有干货的洪流访谈,关注我的订阅号(lcnylc)回复“洪流”获取。

基金经理研究: