欢迎关注我的微信公众号:读财研习社。股票、基金免5开户

01

由于对新冠的担忧以及资金避险需求,最近黄金ETF的持仓量创历史新高了。

不止国外黄金ETF持仓量暴涨,国内公募基金也在发行一种创新的黄金ETF。

过去黄金市场的公募基金中,只有两种类型:

第一种为黄金ETF及其联接基金:华安黄金ETF及其联接基金、博时黄金及其联接基金、易方达黄金ETF及其联接基金、国泰黄金ETF及其联接基金。

黄金ETF主要追踪国内黄金现货实盘合约AU99.99,基金财产主要投资于上海黄金交易所挂盘交易的黄金现货合约品种。

第二种为以黄金为投资主题的QDII基金:诺安全球黄金、汇添富黄金及贵金属、嘉实黄金、易方达黄金主题。

黄金QDII主题基金的业绩基准主要是伦敦金的价格。

2月份,发行了首批第三种类型的黄金投资品种——上海金ETF。

这不,第二批的上海金ETF也成了公募基金的香饽饽,目前已经有9家准备布局了?

为什么大家都争着布局黄金呢?

我认为除了当下资产价格下跌对避险情绪的需求外,基金公司也在抓紧布局差异化的产品。

本质上,上海金ETF与黄金ETF、QDII主要是报价的标准不一样,各有优劣。

对黄金这类避险资产,我认为小资金没太多必要掺和,短期作用不大,核心精力还是放到股票和债券资产上。

*温馨提示:观点仅供参考,市场有风险,投资需谨慎。

如有疑问,欢迎留言讨论。如果对您有帮助,请转发和点“在看”支持下,在此谢过。

02

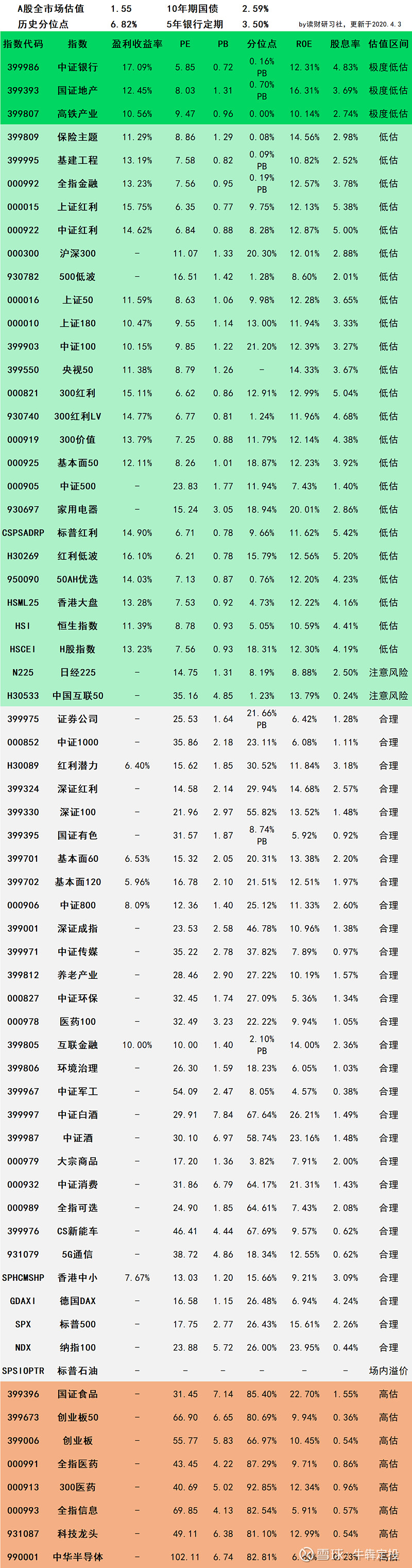

主要市场指数估值

全球主要市场指数数据,综合估值指标为PE、PB、盈利收益率、ROE。

其中,90%为A股核心、行业和主题指数,A股外的主要市场为全球具有代表性的股市,如美股、港股、德股、日股等。

指数基金指引表:A股及外围88只指数及追踪基金指引(更新中…)

2020年4月3日暨

第702期全球主要市场指数估值数据

指标说明:

1. 盈利收益率=1/PE*100%

2. ROE=净利润/净资产*100%(PB/PE粗暴计算)

3. 分位点:当前市盈率或市净率在历史数据中所处的位置(从发行计算)

4. -表示暂无或不适用数据

5. 周期指数分位点采用PB,已在估值表中标注

指数估值表说明:

1. 指数低估可能更低,高估可能更高,估值表仅供参考,非推荐;

2. 绿色为估值极度低估和低估区间,安全边际高,预期上涨概率大,具有极高投资价值;

3. 灰色为估值合理区间,适中,持有仓位继续观望等待,不买卖操作;

4. 红色为估值极度高估和高估区间,安全边际和投资潜在空间低,根据市场热度谨慎对待;

5. 指数估值表包含A股、港股、欧美、日本等股票市场主流指数,同时纳入石油大类资产;

6. 指数交叉评估维度:盈利收益率、市盈率、市净率和净资产收益率;

7. 历史分位点估值区间分布:

极度低估:V<10%

低估:10≤V<30%

合理:30≤V<80%

高估:80%≤V<90%

极度高估:V≥90

8. 部分指数采用绝对估值法,不适用以上指标。

03

长期的投资定位

主投指数基金,寻找穿越牛熊的主动基金;寻求高安全边际基金,低估分仓买入,高估逐渐退出;动态平衡策略和资金网格化管理;基金组合配置,对冲品种风险;中长期投资,忽视短期波动;中低风险策略下的投资品种;最实用的家庭重疾、寿险、医疗和意外保险配置。