来源:上海证券报 作者:王雪青

3月28日,投保基金公司发布《2019年度全国股票市场投资者状况调查报告》(简称《报告》)。《报告》对自然人投资者、一般机构投资者、专业机构投资者状况等进行详细分析,反映A股投资者群体的变化趋势。

截至2019年12月31日,全国股票投资者数量达15975.24万,较上年同期增长9.04%,其中自然人投资者占比99.76%。

一、投资者都有哪些特征呢

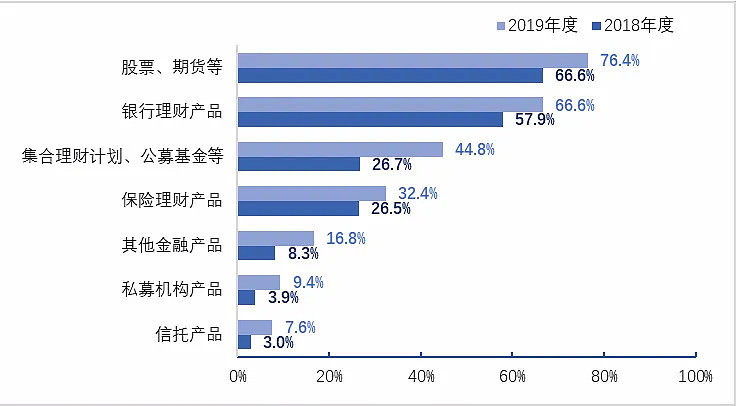

□ 2019年“新手上路”者占比下降,自然人投资者的投资经验有了较大幅度的提高,购买过集合理财计划、公募基金的投资者占比增长最快。

□ 投资者最偏好投资于股票、银行理财和存款,超四成受调查自然人投资者在股票上投资最多。

□ 2019年自然人投资者进一步加大了股票投资在家庭收入中的比重,近七成的受调查自然人投资者把股票投资金额控制在家庭收入的30%以内。

□ 自然人投资者的年龄越大,证券知识水平越高,越倾向于长线价值投资。

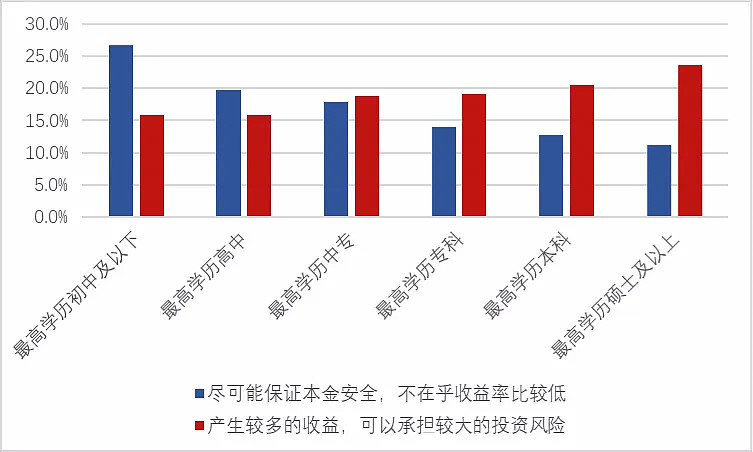

□ 自然人投资者的学历越高,风险偏好程度越高,越倾向高收益高风险的投资。

□ 2019年在股票投资中盈利的受调查自然人投资者比例由上年的四分之一提升至半数以上,“10%-30%”为主要盈利区间。

□ 2019年股票投资获利的专业机构投资者、一般机构投资者和自然人投资者比例分别为91.4%、68.9%和55.2%,专业机构投资者的盈利情况显著好于其他两类投资者。

□ 超四成受调查专业机构投资者所在机构或所管理的产品中股票投资金额占比在80%以上,过半数重点配置了科技行业,股票持仓仓位较上一年度相比明显提升。

那么,散户及机构投资者在自身状况、操作风格、盈利水平等方面具体有何变化和群体差异,请看详细分解。

二、散户:投资经验提高,学历越高越大胆

散户作为A股投资者的最主要群体,调查显示,2019年自然人投资者的投资经验有了较大幅度的提高,其中,购买过集合理财计划、公募基金的投资者占比增长最快。

【受调查自然人投资者投资金融产品的经验分布】

调查还显示,自然人投资者的学历与风险偏好呈现明显的线性关系,投资者学历越高,风险偏好程度越高。

【受调查自然人投资者对投资风险和收益的偏好情况】

在板块偏好上,近半数受调查自然人投资者主要投资于主板和中小板股票,对于板块的倾向性较上年有所加强。

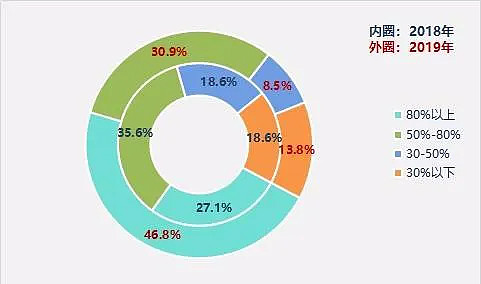

三、仓位:散户加大炒股比重、专业机构明显加仓

2019年,自然人投资者进一步加大了股票投资在家庭收入中的比重,近七成的受调查自然人投资者把股票投资金额控制在家庭收入的30%以内。

与此同时,专业机构投资者的股票持仓仓位亦明显提升。其中,仓位在50%以上的机构占比从2018年的62.7%升至2019年的77.7%,仓位在80%以上的机构占比从27.1%升至46.8%。

【2019年受调查专业机构投资者股票持仓仓位变化】

四、止盈止损:散户止盈预期提升

受调查自然人投资者止盈变现的预期收益率有所提升,七成投资者选择在股票盈利10%-50%时变现。

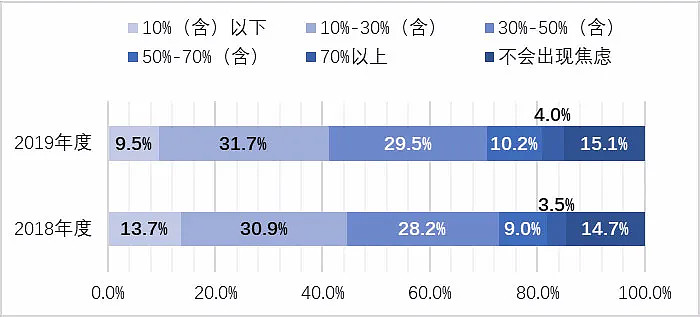

与此同时,自然人投资者能承受的股票亏损比例也有所提升,六成自然人投资者在股票亏损10%-50%时会出现焦虑。

【自然人投资者产生焦虑情绪的亏损区间分布】

相比之下,九成以上的受调查一般机构投资者在股票获利10%以上会卖出变现,面对股票亏损时会积极采取措施减少亏损。

五、盈利状况:专业机构最优,超九成获利

在收益方面,2019年在股票投资中盈利的受调查自然人投资者比例由上一年的24.9%提升至55.2%,其中“10%-30%”为主要盈利区间。

【2019 年自然人投资者盈亏情况调查结果】

当然,机构投资者的获利更为显著。其中,近七成受调查的一般机构投资者2019年在股票投资中获利,其中盈利30%以内的占48.6%。

而在受调查的专业机构投资者中,高达91.4%的所在机构或管理产品于2019年投资获利。

也就是说,2019年专业机构投资者的盈利情况明细高于一般机构投资者和自然人投资者。

六、投资风格对比

在投资风格上,自然人投资者倾向于以中长线投资为主,持短线操作风格的投资者比例下降明显。

【受调查自然人投资者的操作风格分布】

与之相比,有55%的受调查一般机构投资者倾向于价值投资,以长线操作为主,选择波段操作、以中线为主和喜欢“打新”的占比分别为29.5%和19.9%。

【受调查一般机构投资者买卖股票的操作风格】

七、持股时间对比

持股时间上,自然人投资者的平均持股时间有所增加,平均持股1-6个月的居多。

【受调查自然人投资者的持股时间分布】

超九成受调查一般机构投资者的平均持股时间大于1个月。

八、杠杆使用:一般机构投资者杠杆率低于散户

七成受调查的自然人投资者没有使用杠杆资金炒股,杠杆使用比例较低,但较去年有所上升。

与自然人投资者相比,一般机构投资者使用杠杆资金的比例更低。仅27.6%的受调查一般机构投资者使用了杠杆资金炒股,且杠杆资金占本金的比例不高,基本在本金的50%以内。

九、专业机构投资者都买了什么?怎么买?

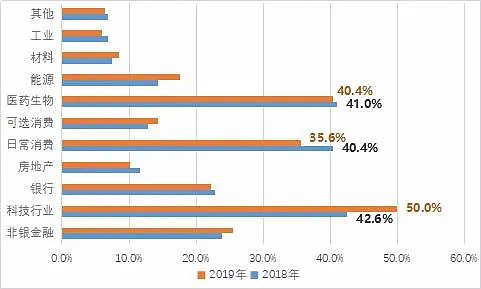

调查显示,在预期市场走势不同时,专业机构投资者重点配置的行业差别较大,且在预期市场趋势性上涨时行业配置的集中度更高。

其中,当预期市场将出现趋势性上涨时,电子、计算机、通信等科技行业是专业机构的首选,选择比例达到60.1%,非银金融、日常消费和医药生物排在第二序列,银行、房地产及其他位于第三序列。

当预期市场出现趋势性下跌时,银行和日常消费成为行业配置的首选,选择比例分别为38.8%和36.2%,房地产、非银金融和医药生物排在第二序列,科技行业及其他成为第三序列。

【专业机构投资者在不同市场预期下重点配置的行业占比明细表】

而在2019年,半数受调查的专业机构者重点配置了电子、计算机、通信等科技行业。

【2019 年受调查专业机构投资者重点配置行业的分布变化】

专业机构投资者在选取配置行业和个股时,基本面变化是其参考的首要因素,宏观经济预期是次要因素;此外,在配置行业时还会参考行业配置资金变化;在配置行业和个股时对于技术指标的关注度一般,考虑短期消息刺激占比较低,具体如下:

【专业机构投资者在选取配置行业和个股时参考的主要因素】

样本说明:

“自然人投资者”是指在中国结算开立证券账户的自然人;

“一般机构投资者”是指除专业机构投资者以外,在中国结算开立证券账户的法人或非法人组织,不包括陆股通投资者,本次调查的一般机构投资者所在企业的资产级别在百万级、千万级和亿级以上的占比分别为30.5%、37.9%和31.6%;

“专业机构投资者”是指根据国家法律法规和行政规章,能够在股票二级市场买卖股票的金融机构(金融产品)和私募基金。本次受调查的专业机构投资者中,私募机构占79.3%,其他机构类型涉及券商自营、保险、信托、银行理财等;其中,资金管理规模在1-50亿元、50-100亿元、100亿元以上的机构占比分别为52.7%、10.6%和11.2%。

华宝旗舰ETF特别提示:券商ETF(512000)|A股行情风向标】

【估值盈利匹配较优】券商股从估值盈利的匹配度来讲,目前匹配度较好。券商股评估最核心指标为PB和ROE,一个是估值,一个是盈利。从PB来讲,目前仅有1.65倍多,处于约历史20%的分位数,处在一个相对偏低的位置。ROE处在历史上大概25%左右的分位数,相比较PB相比ROE更加低一点。对应于估值盈利匹配度较优。从行业的估值盈利分析角度来讲,券商的盈利估值匹配的还是不错,叠加全年交易情况整体提升,配置价值较强。

【“宅家牛”致券商股业绩火线爆发】截至最新,已有42家A股券商上市公司披露2月业绩,2月营收合计299.60亿元,环比增加42%,可比口径同比增加27%;合计净利润128.37亿元,环比增加54%,可比口径同比增长19%,“宅家牛”行情正式兑现!数据显示,因今年春节后大量股民居家办公导致其参与A股交易频率显著上升,加之市场热度居高不下,多家券商今年2月经营业绩喜人,实现翻倍增长。龙头券商中信证券在营业收入及净利润方面双料第一,分别为30.91亿、11.82亿。从增长幅度来看,天风证券净利润相比1月上升777.37%,增势较猛捕获市场眼球。券商2月业绩亮丽主要受益A股指数节节高和成交量爆发,让券商经纪业务赚得盆满钵满,自营业务预计对券商也有不错的贡献。在营业收入排名中,中信证券以30.91亿排在首位,远远抛开后来者。海通证券18.55亿元排在第二位;国泰君安16.16亿元位列第三。中信建投、华泰证券、中国银河证券三家券商营收规模非常接近,依次为15.68亿、15.59亿、15.58亿,排名紧紧跟随。净利润方面,中信证券11.82亿位列第一,海通证券8.53亿第二位。中信建投、国泰君安、华泰证券、招商证券在净利润规模上同样互相紧咬,依次为7.71亿、7.53亿、7.42亿、7亿。从净利润环比来看,有8家券商实现业绩翻倍!其中天风证券表现突出,同比增长达到777.37%,主要因为1月基数较小,仅0.1亿元;中原证券、国泰君安证券、华鑫证券亦有200%以上的涨幅。另有7家券商业绩增长在50%以上。

中证协近日向券商下发了《证券公司2019年经营情况分析》报告,报告显示2019年度36家上市证券公司实现营业收入2377.26亿元,同比增长36.70%;实现净利润925.62亿元,同比增长56.88%。

【行情风向标,反弹看券商】券商作为跟市场最紧密相关的品种,具有高弹性特征,即在大盘涨的时候券商股涨得更多更猛。且即使A股市场出现板块轮动和风格轮动,但只要市场整体成交量增长,券商基本面和业绩均能持续受益!本轮反弹以来,从2月4日到3月5日券商ETF涨了24%,而同期上证指数只涨了12%不到,券商ETF的涨幅是大盘的2倍还多,尽显高弹性特征!

数据来源:Wind,截至2020.3.6

【政策强势驱动】政策面来看,监管层持续释放利好。继科创板试点注册制、并购重组放开限制、再融资松绑等重磅政策相继颁布之后,新《证券法》于3月1日正式实施,明确了稳步推进证券公开发行注册制等重要安排。3月6日,证监会又降低了券商2019年度和2020年度投资者保护基金的缴纳比例,预计行业2019和2020年度缴纳金额将下降8%和45%,直接增加了券商的可用资金,进一步给券商行业带来实质性的利好。政策面的持续催化有利于券商行业估值提升。

【估值相对低位】从估值角度来看,截至2020年3月26日,券商ETF(512000)跟踪复制的中证全指证券公司指数市净率为1.65倍,仍然处于历史平均值2倍PB下方,估值优势明显。在市场成交额连日超万亿、券商行业基本面持续向好的背景下,券商行业估值有望持续提升,2020年以来截至3月27日,证券公司指数跌9.73%。相比半导体、芯片等前期大涨热门板块已明显过高的估值,业绩增长确定性更强的券商板块显然具备更好的投资性价比和补涨潜力。

数据来源:Wind,截至2020.3.27

【资金逆市加仓】 据上海证券交易所3月26日公布的最新数据,A股行情风向标——券商ETF(512000)当日基金份额达118.87亿份。按券商ETF3月26日的最新份额净值0.8898元计算,券商ETF当日最新估算规模105.77亿元,在沪深两市所有行业ETF规模排名中高居第二!与券商ETF2020年1月23日81.19亿份的份额规模相比,券商ETF份额最近2个月增长合计达37.68亿份。按最近2个月券商ETF成交均价0.9521元计算,券商ETF最近2个月资金净流入合计高达35.88亿元,高居最近2个月沪深两市所有行业ETF资金净流入排名第二!

实际上,伴随这一轮的行情震荡调整,大资金对于投资标的的把握可谓看法一致。截至3与26日,券商ETF(512000)2020年场内份额增幅约61.56亿份,增幅超过107%,为全市场份额流入最多的行业ETF,一定程度上反映机构资金对于券商后市表现看好的一致性!

数据来源:wind,2018.1.1-2020.3.26

【杠杆资金创纪录加仓】3月25日券商ETF单日融资买入额0.6亿元,最新融资余额突破8.3亿元,连续15个交易日维持8亿元高位,位居沪深两市所有行业ETF第二位!其过去3个月融资余额净增4亿元,增幅高达93%。

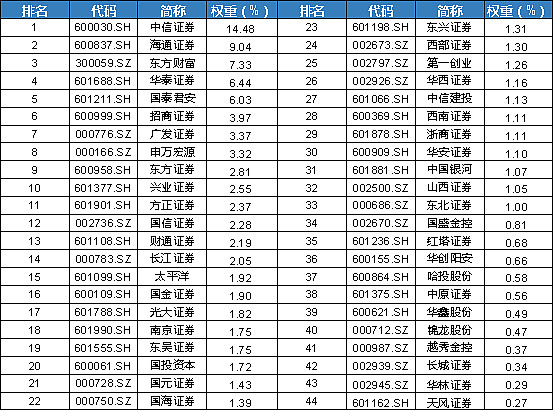

券商ETF跟踪复制的标的指数为中证全指证券公司指数,代码:399975.SZ,由中证指数公司于2013年7月15日正式发布,该指数覆盖了市场上所有上市半年以上的券商股,共计44只,其中6成仓位集中于十大龙头券商,分享大券商强者恒强的长期价值,余下4成仓位兼顾中小券商的业绩高弹性,为投资者提供了一键买卖44只券商A股的高效投资工具。

数据来源:Wind,截至2020.3.6

中证全指证券公司指数在2019年进行了两拨成份股调整,年中调入天风证券、华林证券、长城证券,年末调入东方财富、哈投股份、红塔证券,纳入了更多新鲜血液,尤其是东方财富,新晋前十大成份股,券商ETF成份股总数扩充为44只。

目前,证券公司指数中东方财富以7.33%的权重占比位居第三大权重股。东方财富是主攻2C端的互联网综合金融服务提供商公司为中国领先的2C类互联网综合服务提供商, 以金融数据服务,广告业务服务,证券经纪等为主要业务范围,核心竞争力在于其拥有领先的线上流量、用户数量和用户粘性。2019年,东方财富网周均浏览量的峰值为第二名峰值的2.5倍,周平均使用时长均值位列同类财经网站之首。此次东方财富纳入证券公司指数正是券商未来走向互联网竞争范畴的重要标志。

随着我国的资产证券化水平的提升,未来该行业指数可能会逐渐脱离强周期属性,不再是一涨涨上天,一跌跌下地的尴尬境地,券商行业指数将会被越来越多的机构认可和配置,从长期看,东方财富的纳入行业指数并拥有很高权重,为该指数带来了互联网因子,这对于该行业指数的长期趋势来说有着积极作用。

(二)通过券商ETF(512000)投资券商股板块的优势

通过券商ETF轻松实现了一键买入一篮子券商股,解决了个股分化和黑天鹅事件烦恼。

截至2020年3月20日,在中证全指证券公司指数的44只成份股中,最近半年涨幅最大的南京证券(69.85%)和最末尾的天风证券(-30.10%)差距近100个百分点,过去3年中证全指证券公司指数跑赢了50%的成份股,跟踪中证全指证券公司指数的券商ETF很好地解决了个股选择问题,投资更高效。

数据来源:Wind,2019.9.20-2020.3.20

(三)券商股火爆行情下券商ETF(512000)规模及资金流入飙升

(1)最新规模超105亿元:据上海证券交易所3月26日公布的最新数据,A股行情风向标——券商ETF(512000)当日基金份额达118.87亿份。按券商ETF3月26日的最新份额净值0.8898元计算,券商ETF当日最新估算规模105.77亿元,在沪深两市所有行业ETF规模排名中高居第二!

(2)资金持续大幅流入:实际上,各类资金一直在持续加仓券商股,截至3月26日,从最近2个月时间观察,券商资金净流入合计达35.88亿元,高居沪深两市所有行业ETF同期资金净流入额排名第二!

(3)场内成交额直线飙升:伴随券商股业绩兑现,券商板块也终于迎来的反弹,成交显著放大。券商ETF3月26日场内成交额4.33亿元,高居当日沪深两市所有行业ETF成交额排名第二。最近1个月其日均成交额高达10.98亿元,在同期沪深两市所有行业ETF日均成交额排名中亦高居第二!

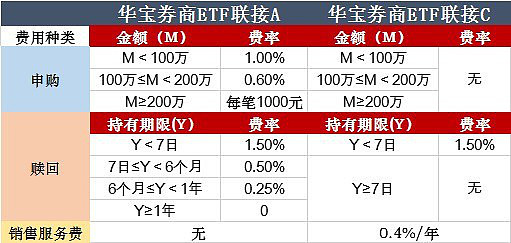

(四)券商ETF联接基金:券商股投资互联网直通车

券商ETF设有联接基金(A份额代码006098/C份额代码007531),同样跟踪中证全指证券公司指数(指数代码399975),为互联网上的投资者提供了一键买卖44只券商A股的高效投资工具。无场内证券账户的投资者可在互联网上代销平台7*24申赎券商ETF联接基金的A类份额和C类份额,最低10元即可买入,便捷高效。

券商ETF联接基金的直接投向是它的目标ETF也就是券商ETF。有投资者反馈互联网上券商ETF联接基金的持仓页面里看不到持有重仓股的问题,这是因为联接基金是指将其绝大部分基金财产投资于跟踪同一标的指数的ETF(即目标ETF),密切跟踪标的指数表现,追求跟踪偏离度和跟踪误差最小化,采用开放式运作方式的基金。也就是说,券商ETF联接基金是投资持有券商ETF的基金份额,而不是直接持有中证全指证券公司指数成份股个股,但相当于持有中证全指证券公司指数成份股个股,即投资券商ETF联接基金,和买券商ETF,实际上均是投资中证全指证券公司指数!

券商ETF联接基金申赎费率如下图所示(但各大互联网代销平台往往提供低至一折的申购费率优惠):

附上近期精华帖如下:

荀玉根最新演讲实录:券商跟科技是一个硬币的两面,最根本还是看盈利趋势

【对话大咖】招商证券丨刘雨辰:券商是疫情背景下全市场一季度业绩超预期的稀缺品种

重点提示:左持券商,右持科技,A股行情双龙头;守正银行,出奇医疗,财富作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头五雄争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947),近6月回报2.4%,专攻债券,不投股票。

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如。

【风险提示】本文内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。我公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表我公司或者其他关联机构的正式观点。文中观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。我公司及雇员不就本内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用内容所引发的直接或间接损失而负任何责任。基金过往业绩不预示其未来表现,基金投资需谨慎。