01

全市场指数

相信不少投资人刚开始买指数基金时,大家参考的都是上证指数、沪深300、中证500等主流指数。稍微投资经验丰富的一些读者,进阶一点可能会关注下中证全指等,但实际上这些指数编制存在缺陷,很难真正代表A股整个市场的估值。像我们所说的沪深300、上证50、中证100,代表A股的蓝筹白马板块,把中小盘排除了;中证500、中证1000则代表了中小盘,把大盘摒弃。

这几个大家熟悉的指数,都不太适合从A股整个市场来参考。

事实上,真正的全市场指数,一定程度上也仅供参考,它的一些数据指标容易失真。市场上加权指数太多,而大盘蓝筹股数量虽然远少于中小盘,但它的市值覆盖率却很高,而大盘蓝筹中金融地产的比例一直都被诟病。指数加权编制,一旦金融地产上涨,整个指数的波动完全跟随某一个板块或行业,或拉升或拉低,无法真正的表现市场。所以,综合下来,中证流通和万得全A指数应该是目前A股中最有代表性的两个全市场指数。有读者会问,为什么不选择中证全指呢?这里解释下,从名称看中证全指或许可以代表全市场指数,但实际它的编制条件已经不符合全市场的定位。这只指数在纳入样本时,并没有考虑ST、*ST和上市时间3个月以下的股票,并不能代表全市场。所以我们需要一个指数,能包含A股所有股票,包括新股。

02

指数的打新效应

中证流通和万得全A,这俩指数都覆盖了全部A股上市公司,同时比中证全指的覆盖面广。

这是综合筛选的结果。既然考虑全市场指数,就要避免上文提到的体量大的金融地产占比过高,所以最好的编制方式是流通市值加权。

而中证流通和万得全A指数都是符合这个标准的。

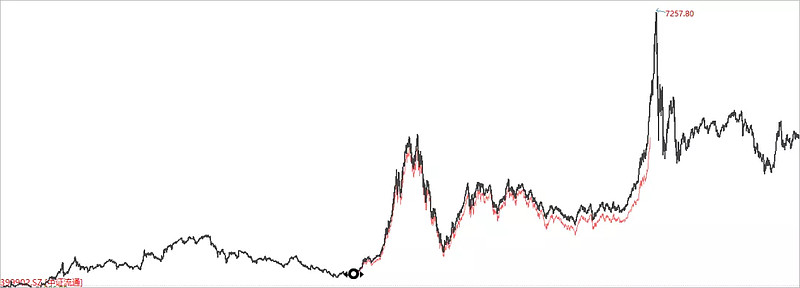

中证流通和万得全A指数走势

上图两个指数的走势对比,很明显万得全A的涨幅高于中证流通,这与它俩的编制策略有关。

在讲之前,我们说下为什么10年前大盘指数3000点,10年后依然是3000点。

很多人不明白。

其实在于过去A股的上市门槛对业绩要求太严格,物以稀为贵,不少股票的估值都被大幅炒作。

随着逐渐改革上市的规则,同时对符合退市的企业严格执行退市政策,应该说现在A股的估值不敢说很便宜,但起码横向比较其他资本市场,属于价格洼地。

而中证流通和万得全A就是得益于新股上市的打新。

这俩指数都是以流通市值加权,但对新股纳入有差异,中证流通是在新股上市第十一天开始纳入,而万得全A在上市第二天就纳入了。

这种差异有经验的老投资人都明白,相差有多大。

尤其是过去几十年A股的新股打新收益都非常高,基本上不存在破发的情况,动辄新股上市暴涨翻倍。

万得全A在新股上市第二天就纳入样本,必然共享了新股上市在二级市场暴涨的红利。

这是明显的打新效应。

03

看哪个更靠谱?

衡量哪个指数更靠谱,还要综合考虑市场。

先看下两只全市场指数的估值。

万得全A历史PB数据

中证流通历史PB数据

两只全市场指数的市净率和分位点相差无几。

万得全A的市净率为1.62,当前分位点7.37%;中证流通当前市净率为1.53,分位点5.98%。

万得全A由于打新效应,比中证流通的估值更高一些,也更贴近全市场的估值水平。

这是从贴合市场数据的角度考虑,如果从实际收益来看,A股的整体收益是低于万得全A指数,毕竟不是所有投资人都能获得打新收益。

万得全A的涨幅有点虚拟泡沫的存在,中证流通指数更贴合全市场指数的实际情况。

估值表头的全市场PB也是中证流通的数据。

目前A股是一个结构性的市场,可能是慢牛市,也可能依然是长熊市,市场还是不稳定,没有快牛的基础。

所以在结构性市场,抓住估值低的指数或行业,积累份额才是正确的做法。

指数基金定投的根本目的,就是在每一次低估时储存足够的子弹,在高估值果断打出去,收获战果。

归根到底一句话:抓住股市的爬行期,在跳跃期终结。

如有疑问,欢迎留言讨论!

如果对你有用,转发是最温暖的支持。