文|望京博格

在1992年,一天上午7点,约翰博格走进他在先锋集团办公室的时候,注意在日程表上有一个重要的客人来访,内森·莫斯特(Nathan Most),美国证券交易所(American Stock Exchange)新产品开发部的副总。

内森·莫斯特非常准时,事实证明如约翰博格预想的那样,他是一位优雅的绅士。在一周之前,莫斯特先生以书面形式向约翰博格我概述了想法,所以博格知道会发生什么。在他们的交谈中,莫斯特详述了他的建议:“我们将合作共同创造一个新的“产品”将使得标普500指数可以全天交易,就像个股一样。”

莫斯特先生于2004年去世,享年90岁,当初的构想变为现实是令他欣慰的,指数基金持有人可以在纽约交易所交易基金份额,使得500指数的规模快速上涨。他建议的交易所交易基金(ETF,虽然这个缩写字母仅刚流行十几年)吸引更多新的不同类型的投资者。当然,它也会吸引投机者,尽管他没有用这个词。

莫斯特思考了一下:除了先锋集团已经提供的分散化投资、投资组合的透明度、低费率之外,ETF模式还会为先锋集团的500指数的投资者提供更多的投资组合灵活性、提高税收效率、降低交易成本;以及卖出基金份额的方式、以(保证金)加杠杆购买500指数,而且可以在海外交易市场买卖指数基金份额;而且ETF吸引对冲基金和其他机构投资者购买以调整他们的风险敞口。从先锋集团的角度来看,它将开辟新的销售渠道,扩大指数基金的市场。虽然说话柔和,但内森莫斯特显然是宣传他的理念的传教士。

约翰博格并不赞同ETF这个流动性极高产品,因为根据博格的统计,长期持有指数基金的投资者平均收益是年化9%左右,但是频繁交易ETF的投资者平均收益是年化6%左右。相差3%主要原因有两个,错过市场的上涨与频繁交易产品的佣金。

1996年约翰博格退休之后,其继任者约翰布鲁南主要工作就是启动先锋集团的ETF项目,目前先锋集团是仅次于贝莱德的第二大ETF产品供应商。

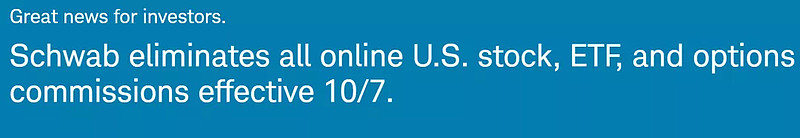

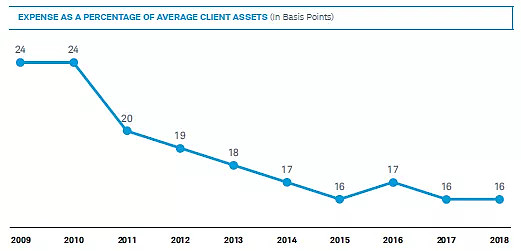

美国最大券商嘉信理财宣布,将从2019年10月7日起取消在线交易的美国股票、ETF与期权的佣金。

在美国好几年前,客户通过在先锋集团交易其旗下ETF是免佣金的,现在嘉信理财直接将差不多所有的佣金都取消了。

随之而来美国主要交易商都会跟进零佣金模式,当然短期导致券券商股价下跌,例如:亿创理财盘前暴跌16.59%,嘉信理财盘前下跌5.93%,盈透证券盘前下跌4.69%。

国内的券商从业者一定会想,如果券商不靠经纪业务还有什么其他收入呢? 接着符合券商利益的阴谋论就来了:

“美股券商RobinHood用零佣金口号吸引客户,中国投资者还没看穿这个套路,其盈利模式在美国业内已进一步引起争议。日前彭博社更爆料指出,RobinHood超过40%的营收来自卖客户单流order flow给高频交易商。”大概意思就对于普通投资者佣金没有了,但是会付出价差成本。

望京博格还是有自己的观点:嘉信理财作为赚钱不赚佣金赚什么呢? 当然还有投资顾问费了。参考《蚂蚁都知道了:基金销售的核心是投资顾问》

我们可以仔细研究一下嘉信理财的年报数据:

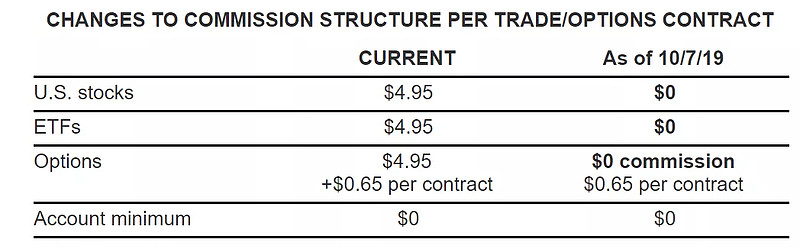

截至2018年底,嘉信理财的客户资产规模为3.25万亿美元,其中投资顾问服务的规模为1.55万亿美元,占比差不多50%,投资顾问服务的规模为,客户支付(投资顾问与嘉信理财)投资顾问费的资产。

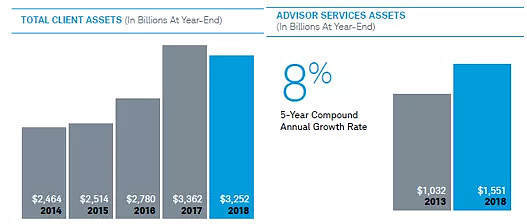

嘉信理财崛起的秘诀就是帮助客户降低投资成本,因为其庞大的客户资产(3.3万亿美元)收益主要来源市场的Beta收益,如果客户的投资成本越低,省到就是赚到,则客户获得的收益越多。在2009年,嘉信理财客户的平均投资成本为0.24%,截至到2019年已经降低到0.16%(这个非常值得国内券商学习)。

卖方模式:通过销售产品或者促进客户交易,获得销售费用或者佣金费用的提成,这种模式与客户利益相违背的;买方模式:通过收入客户投资顾问费用,以客户利益至上的模式为客户进行投资标的选择与资产配置,这样挑选出来的一定是低费率的指数基金,资产配置模式一定也是低换手率的长期投资模式。

零佣金:卖方模式向买方模式转变道路上的里程碑嘉信理财这样的主要收入来源客户投资顾问费的公司,通过零佣金这个大杀器,倒逼那些主要收入来源于客户交易佣金券商退出市场,从而获得更多的客户以及客户资产。